養子縁組とは親子関係のない人同士を親子関係があると法的に認めてもらうための制度であり、里親として養子を迎える場合や、連れ子がいる場合などに用います。では、養子縁組をした養子には相続権があるのでしょうか。

結論から述べますと、相続権はあります。

相続において、相続人となる人は「法定相続人」として法律で決められています。配偶者や子供が法定相続人となりますが、親子関係が法的に認められる「養子」も「実子」と同等の相続人となります。

このような養子縁組の性質を上手に利用して、相続税対策として用いられることもあります。

この記事では、養子縁組の基本的な知識から、養子の相続に関すること、さらに養子縁組による節税効果について解説します。

1章 養子縁組とは

養子縁組とは、親子関係のない人同士に親子関係を発生させる制度です。養子縁組をすることで実際の親子と同様の親子関係が法的に認められることとなります。

養子縁組をするためには以下のような条件がありますが、取り立てて難しいものではありません。

【必須条件】

- 養親が成人していること

- 養子が養親より年下であること

- 叔父や叔母などの尊属でないこと

【特別なケースにおける条件】

未成年の養子の場合

- 家庭裁判所の許可が下りていること

- 既婚者の場合は、夫婦共同で養親になること

- 5歳未満の場合は法定代理人の承諾があること

その他の場合

- 既婚者が単独で養子縁組をする場合は配偶者のがあること

- 後見人が被後見人と養子縁組する場合は家庭裁判所の許可が下りていること

- 外国人を養子縁組をする場合か家庭裁判所の許可が必要なケースが有る

詳しくはこちらの記事を御覧ください。

1-1 養子には相続権がある

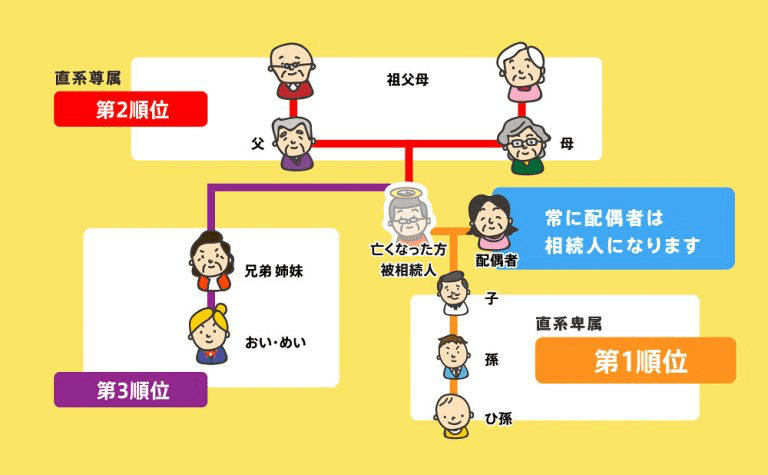

相続権は原則として法律で決められた「法定相続人」だけに認められており、配偶者は必ず相続人となり、それ以外は以下のように順位が決められています。

- 常に相続人 配偶者

- 第一順位 子

- 第二順位 両親などの直系尊属

- 第三順位 兄弟姉妹

配偶者と子どもがいる場合は「配偶者に1/2、子どもに1/2」と相続され、子どもが複数人いる場合は子どもに相続される1/2をその人数でさらに分割します。(子どもが2人の場合は1/4ずつ、3人の場合は1/6ずつ)

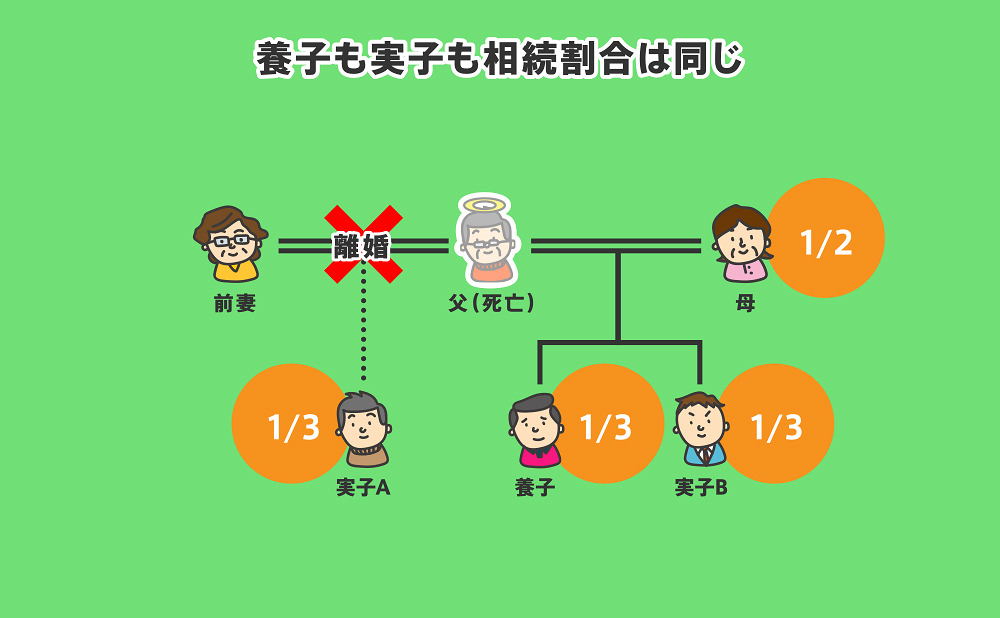

養子縁組をした養子は、先述したとおり実際の親子と変わりない親子関係が法的に認められるため、相続においても被相続人の子どもとして第一順位の法定相続人となります。

たとえば被相続人に実子と養子が1人ずつ、計2人の子どもがいた場合でも、実子と養子で相続分に優越はなく、平等に遺産全体の1/4ずつを相続することが可能なのです。

このように、養子であっても実子と変わりなく相続権を有します。

2章 養子縁組の種類

養子縁組には「普通養子縁組」と「特別養子縁組」の2種類があります。なお、どちらの場合でも養親に対する相続権を有することに変わりありません。

2-1 普通養子縁組

普通養子縁組はその名の通り、一般的な養子縁組です。

- 里親として養子を迎え入れる

- 再婚相手の連れ子がいる

- 婚姻関係のない女性との間の子供と法律上の親子関係を発生させる

上記のような場合は「普通養子縁組」となります。

普通養子縁組の場合、実親(生みの親)との親子関係も法的に継続することになります。つまり、法律上の親子関係は実親と養親どちらの間にも存在するということです。

2-2 特別養子縁組

特別養子縁組は、育児放棄された子どもや孤児など、実親との親子関係を存続させることが子どもにとって不利益であると判断された場合に利用される養子縁組です。

普通養子縁組と異なり、特別養子縁組をした時点で実親との親子関係は消滅し、養親との親子関係のみとなります。

3章 養子と実子の相続権の違い

先述したとおり、「親が亡くなった」場合に生じる相続に関しては養子と実子に違いはありません。しかし、養子と実子では相続権が異なる場面があるので注意しましょう。

3-1 養親に対する相続

養親に対する相続の場合、養子と実子では相続権や相続分に違いはありません。普通養子縁組でも、特別養子縁組でも、養親との関係では養子は実子と同じ法律上の親子関係が認められるからです。

「養子だから実子より相続分は少なくなる」ということは一切なく、相続される分は平等となります。

3-2 実親に対する相続

実親との関係では、普通養子縁組か特別養子縁組かで結論が異なります。

3-2-1 普通養子縁組の場合は相続権あり

普通養子縁組の場合、養子には「養親」と「実親」どちらとも親子関係があることとなります。そのため、養親と実親両方の法定相続人となり相続権があります。

3-2-2 特別養子縁組の場合は相続権なし

なお、特別養子縁組の場合は特別養子縁組をした時点で実親との親子関係は消滅します。そのため、実親に対する相続権はありません。

3-3 養子の子の代襲相続

実子と養子で大きな違いがあるのは「養子の子の代襲相続」の場面です。

代襲相続とは、被相続人より先に法定相続人が亡くなっている場合に、被相続人の直系卑属(孫やひ孫)や甥・姪などが代わりに相続することを言います。

養子の場合、養親が亡くなっていて、養親の親が亡くなった場合には代襲相続人となることは可能です。

しかし、養子の子が、養子の代襲相続人になれるかどうかは養子の子が生まれた時期によって異なります。

「被相続人の直系卑属でない人は代襲相続ができない」とされ、養子の子が代襲相続できるかできないかは「被相続人の直系卑属であるかないか」が問題となります。

では、被相続人の「直系卑属である」場合と「直系卑属でない」場合はどのように異なるのでしょうか。

概要は以下の通りです。

養親との養子縁組前に生まれた養子の子→被相続人の直系卑属とはならず代襲相続は不可能

養親との養子縁組後に生まれた養子の子→被相続人の直系卑属となり代襲相続が可能

なお、被相続人と養子縁組前に生まれた養子の子であっても、被相続人と養子の子が養子縁組をしていた場合は法定相続人として相続が可能です。

4章 養子縁組の節税効果

相続税の基礎控除や生命保険金・死亡退職金の非課税枠の額は「法定相続人の人数」が多いほど大きくなります。そのため、養子縁組を活用して法定相続人を増やすことで相続税対策をすることが可能です。

「じゃあ、できるだけ養子縁組を増やして法定相続人を増やせばいいじゃないか」と思いますよね。

しかし、法定相続人に加えることができる養子は

- 実子がいない場合は2人まで

- 実子がいる場合は1人まで

と決められています。その点を留意した上で、養子縁組を活用した節税について考えていきましょう。

この章では養子縁組による様々な節税効果について解説します。

4-1 孫の養子は相続税が2割増し

お孫さんに遺産を残してあげたいと考える方もいらっしゃるでしょう。

そもそも孫は、代襲相続が発生しない限り法定相続人になることはできないため、孫に相続権を与えるためには下記の手段しかありません。

- 孫と養子縁組をして養子にする

- 遺言書を残しておく

しかし、法律上配偶者と一親等の血族(代襲相続人となった孫を含む)以外に財産を渡す場合、財産を受け取った人が支払う相続税額は2割増となるよう定められています。つまり、子が生きている場合の孫はこれに当てはまり、税額は2割増しとなります。また、孫と養子縁組をして養子とした場合でも2割が加算されることには変わりありません。

このように孫にかかる相続税は2割増しになりますが、養子縁組をすると法定相続人となり、相続税計算の控除額も増えるので、相続税が2割加算されたとしても節税することが可能になります。

それでは詳しく見ていきましょう。

4-2 基礎控除がアップする

養子縁組して法定相続人が増えることで1人あたり基礎控除が600万円増えます。

相続税の基礎控除は以下のように算出します。

3,000万円+(600万円×法定相続人の数)

例えば遺産総額が4,800万円で、法定相続人が配偶者と子ども1人計2人の場合

4,800万円-【3000万円+(600万円×2)】=600万円

となり課税対象額は600万円ということとなります。

子どもが1人の場合、1人まで養子縁組で法定相続人を加えることができます。養子縁組をして法定相続人が計3人となった場合は

4,800万円-【3000万円+(600万円×3)】=0円

となります。つまり、課税されることなく、相続税の支払いは必要なくなります。

子供がいない場合は2人まで基礎控除の計算に入れることができるので、最大1,200万円基礎控除を加算し節税することが可能です。

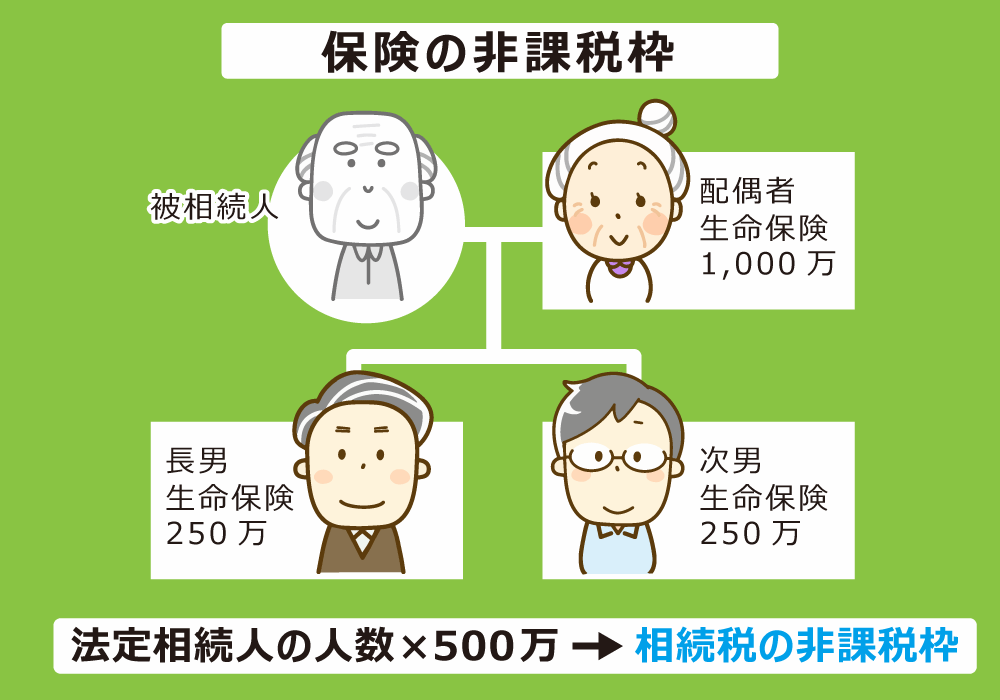

4-3 生命保険の非課税枠がアップ

生命保険金はもともとは被相続人の財産ではないため、遺産分割の対象とはなりませんが「みなし相続財産」として相続税の課税の対象にはなります。

「みなし相続財産」について詳しくはこちらの記事を御覧ください

生命保険金も、相続税の基礎控除のように非課税の枠が設けられています。生命保険金の非課税枠は以下のとおりです。

500万円×法定相続人の数

元々の法定相続人が配偶者と子ども1人の計2人の場合は

500万円×2=1,000万円

となり、1,000万円を超えた分が課税の対象となってしまいますが、養子縁組によって法定相続人を3人と下場合は

500万円×3=1,500万円

となり、1,500万円までは課税対象外となります。

このように、法定相続人1人につき500万円非課税枠が加算されるため、養子縁組によって最大1,000万円分の非課税枠を加算し節税することが可能です。

4-4 死亡退職金の非課税枠がアップ

死亡退職金も生命保険金と同様に「みなし相続財産」であり、非課税枠が設けられています。

非課税枠も生命保険金と同じで、

500万円×法定相続人の数

となります。

生命保険金の非課税枠同様に、養子縁組により法定相続人が増えれば、最大1,000万円分の非課税枠が増えるのでその分節税することが可能です。

4-5 適用税率がダウン

相続税の場合、課税対象の総額が大きければ大きいほど税率が大きくなる仕組みとなっています。上記で解説したとおり、法定相続人が増えることで課税額は減少するため、結果として適用税率が下がることとなり、当然納税額も下がります。

5章 養子縁組の注意点

養子縁組による相続税対策をする場合にはいくつか注意点があります。養子縁組を検討している方は注意点についてしっかりと理解しておきましょう。

5-1 養子縁組は簡単に解消できない

一度養子縁組をしてしまうと、簡単に解消することはできません。

まず、養子縁組の解消には養親と養子の双方の合意が必要であり、どちらかが拒否した場合、離縁調停や離縁訴訟をしなければいけません。さらに離縁が認められるには「3年以上の生死不明」「縁組を継続し難い重大な事由」などが必要です。

例えば、「長男の妻が同居していて自身の面倒を良く見てくれたから、遺産を残してあげたい」と考え、長男の妻と養子縁組をする方もいらっしゃいます。

もし、養子縁組後何らかの理由で長男の妻と不仲になってしまったり、長男が離婚をしたりした場合でも簡単に養子縁組の解消はできません。つまり、あなたの子どもとして相続権を持ったままになってしまうのです。

このような場合、残された実子の方たちは納得がいかないでしょう。

養子縁組は、養親と養子の合意さえあれば成立し、実子の許可は必要ありません。その分トラブルに発展しやすいため、養子縁組は慎重に検討し家族としっかり相談した上で行いましょう。

5-2 養子縁組が原因で争族トラブルに発展することもある

前章でも解説しましたが、養子縁組は養親と養子の合意さえあれば成立します。そのため、養親が亡くなった後、実子や他の親族が養子の存在を知るということもあります。

養子縁組によって被相続人の子どもが増えるということは、他の子どもの相続分が減るということになります。事前に実子に相談することなく養子縁組をしてしまうと、自身が亡くなったときに争族トラブルに発展してしまう可能性が高くなるでしょう。

あらかじめ養子縁組について家族に相談しておくことももちろん大切ですが、相続分で揉めることのないよう遺言書を残しておくことも重要です。

例えば、節税対策のためにお孫さんを養子にする場合はお孫さん(養孫)の取り分は少なくするなどの対処をしておくと良いでしょう。

孫へ遺産を残したい際の注意点についてはこちらの記事もご覧ください。

遺言書の作成方法について詳しく知りたい方はこちらを御覧ください。

5-3 養子縁組を活用した節税対策が認められるとは限らない

養子縁組を活用した節税対策は必ずしも認められるわけではありません。

相続税法において、養子を法定相続人に含めることで不当に相続税を減少していると認められる場合は、税務署長が養子を法定相続人に含めず相続税を算出できると規定されています。

そのような可能性が考えられると税務署が判断した場合は、税務署から指摘を受けることもあります。不安であれば相続問題に詳しい司法書士や弁護士などの専門家へ相談することをおすすめします。

5-4 養子縁組することによって相続人が減ることもある

家族構成によっては養子縁組をすることで相続人が減ってしまうケースもあるので注意しましょう。

例えば、被相続人に子どもがおらず配偶者のみの場合で、かつ被相続人の両親が健在の場合、法定相続人は配偶者と両親の2人、計3人となります。

一方で、この状態で養子を迎え入れた場合、法定相続人は配偶者と養子の2人となります。

つまり、養子を迎え入れない場合では3人だった法定相続人が養子を迎え入れたことで2人となってしまうということです。

法定相続人が減るとその分基本控除額や生命保険金・死亡退職金の非課税枠が減額してしまうので注意しましょう。

5-5 未成年者を養子縁組するときは特に注意が必要

普通養子縁組の場合、親子関係は実親にも残ると解説しましたが、未成年の場合の親権を持つのは養親のみになります。養親が両方亡くなった場合、実親の親権が復活するということもありません。

相続対策のために祖父母が未成年の子を養子縁組した場合で、万が一祖父母ともに亡くなってしまった場合親権者がいなくなってしまうこととなります。

未成年者は遺産分割協議や遺産の受け取りを含む様々な法律行為を親権者なしに単独で行うことはできないため、親権者の代わりである未成年後見人の選任が必要となるので注意が必要です。

なお、実親がいるのであれば実親が未成年後見人となればよいのですが、家庭裁判所での手続きや書面での定期報告が必要になるのでとても煩雑です。未成年を養子とする場合、そういった手続きが必要となる可能性があることを留意しておきましょう。

まとめ

養子縁組の制度を活用して、法定相続人を増やすことによって相続税対策をすることは可能です。

ただし、一度養子縁組をしてしまうと簡単には解消できません。養子縁組をすることによって様々なトラブルが生じる可能性があることは留意しておきましょう。

また、節税のために養子縁組をした場合、税務署がそれを認めない可能性もありますし、指摘をうけることもあります。もし不安であれば相続に詳しい司法書士や弁護士などの専門家に相談することをおすすめいたします。

よくあるご質問

-

養子縁組をするとどうなる?

-

養子縁組とは、親子関係のない人同士に親子関係を発生させる制度です。養子縁組をすることで実際の親子と同様の親子関係が法的に認められることとなります。

▶養子縁組の効力について詳しくはコチラ

(+1 評価, 1 投票)

(+1 評価, 1 投票)