親から子に家の名義変更をする際には、法務局にて登記手続きをしなければなりません。

人生の中で家の名義変更をする機会はそう多くないので、手続きの進め方や必要書類の収集に戸惑ってしまう人も多いのではないでしょうか。

さらに、相続や生前贈与で親から子に家の名義変更をするときには、相続税や贈与税が発生する場合もあります。

そのため、名義変更手続きだけでなく、税金に関する知識も持っておくことが大切です。

本記事では、親から子へ家の名義変更をするときの手順、かかる税金から注意点までわかりやすく解説していきます。

なお、名義変更の際の登記手続きは自分で行うこともできますが、登記業務の専門家である司法書士への依頼も可能です。

グリーン司法書士法人では「無料相談」を行っておりますので、お気軽にお問い合わせください。

【全国対応可能】

- 電話で無料相談予約

0120-002-110

<平日>9:00-20:00 <土日祝>10:00-17:00 - メールで無料相談予約

目次

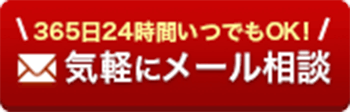

1章 親から子に家の名義変更するケース

親から子に家の名義変更をする主なケースは、次の2つです。

- 親から実家の名義を譲ってもらうとき

- 親が亡くなったあと実家の名義変更するとき

ケースによって「手続きの手順」や「かかる税金」が変わるので注意が必要です。

親が生きているうちに不動産の名義を譲ってもらうことを不動産の生前贈与といい、生前贈与の登記手続きが必要になります。

また、親が亡くなった後に実家の名義変更をする際には「相続登記」という手続きをしなければなりません。

生前贈与の登記手続きについては2章、相続登記については3章で詳しく見ていきましょう。

なお、相続登記も生前贈与の登記も手続き自体は法務局という役所で行います。

法務局では不動産に関する情報(所有者や広さ、形など)が登記(登録・記録)されており、法務局ごとに管轄するエリアが決まっています。

そのため、家の所在地を管轄する法務局で手続きをしなければなりません。

次の章では、実際に生前贈与の登記手続きを行う流れや必要書類を詳しく解説していきます。

2章 親から子に家を生前贈与するときの手続き・必要書類

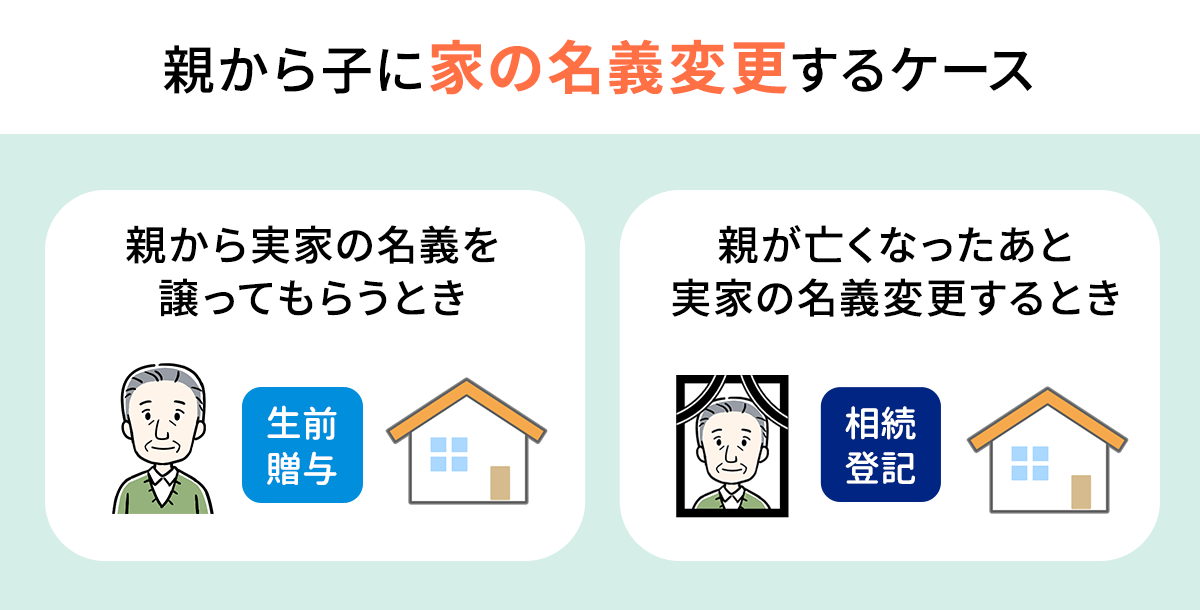

生前贈与として家を子供に渡すときには、法務局にて名義変更手続きが必要です。

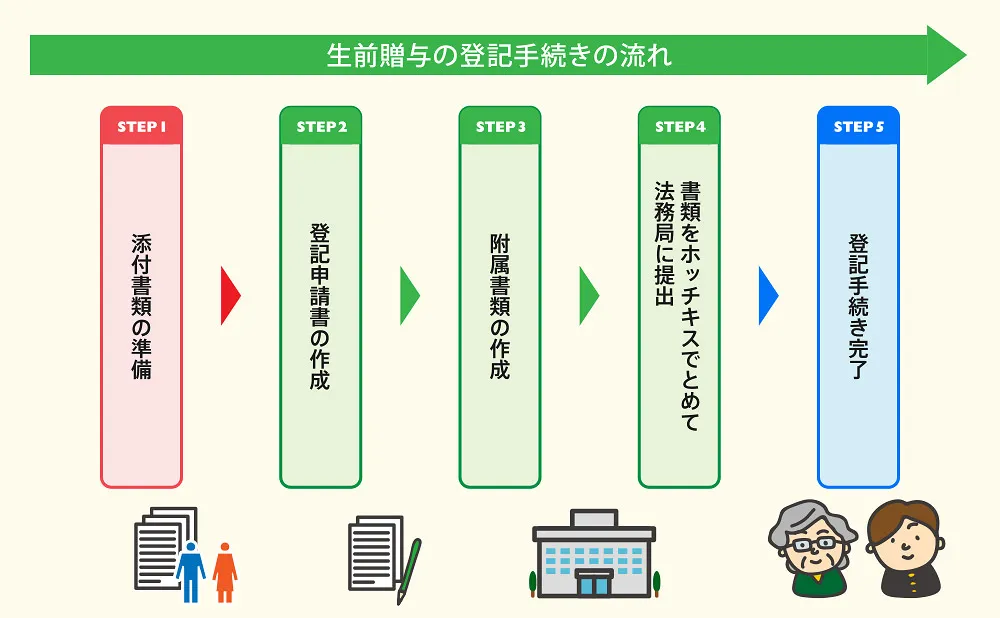

名義変更手続きの流れは、上記の通りです。

それぞれの手順を詳しく確認していきましょう。

2-1 必要書類の収集

まずは親と子で協力して、登記申請書の作成に必要な資料や手続きの際に法務局へ提出しなければならない書類を集めましょう。

必要書類は次の通りです。

| 必要書類 | 取得場所 | 取得者 | 取得費用 |

| 登記事項証明書 | 最寄りの法務局 | 誰でも取得可 | 1物件ごと 600円 |

| 固定資産評価証明書 | 家の所在地の市区町村役場 | 家の名義人である親 または名義人から委任を受けた人 |

1物件ごと 300円 |

| 印鑑証明書(親) | 親の住所地の市区町村役場 | 家の名義人である親 | 1通 500円 |

| 住民票(子) | 子の住所地の市区町村役場 | 家の名義人になる子 | 1通 300円 |

| 登記済権利証または登記識別情報通知 | 不動産を管轄する法務局 (ただし再発行はできない) |

家の名義人である親 | 再発行はできない |

このうち「登記済権利証または登記識別情報通知」は親が家を買ったときや祖父母から相続したときに法務局から発行されている書類なので、再発行してもらうことはできません。

お手元にない場合は、別途手続きが必要になるので法務局か司法書士へご相談ください。

2-2 贈与契約書の作成

次に贈与契約書を作成します。

贈与契約書を作成しておけば、贈与税申告の際の資料に使えるだけでなく後日の紛争防止の効果もあるので一石二鳥です。

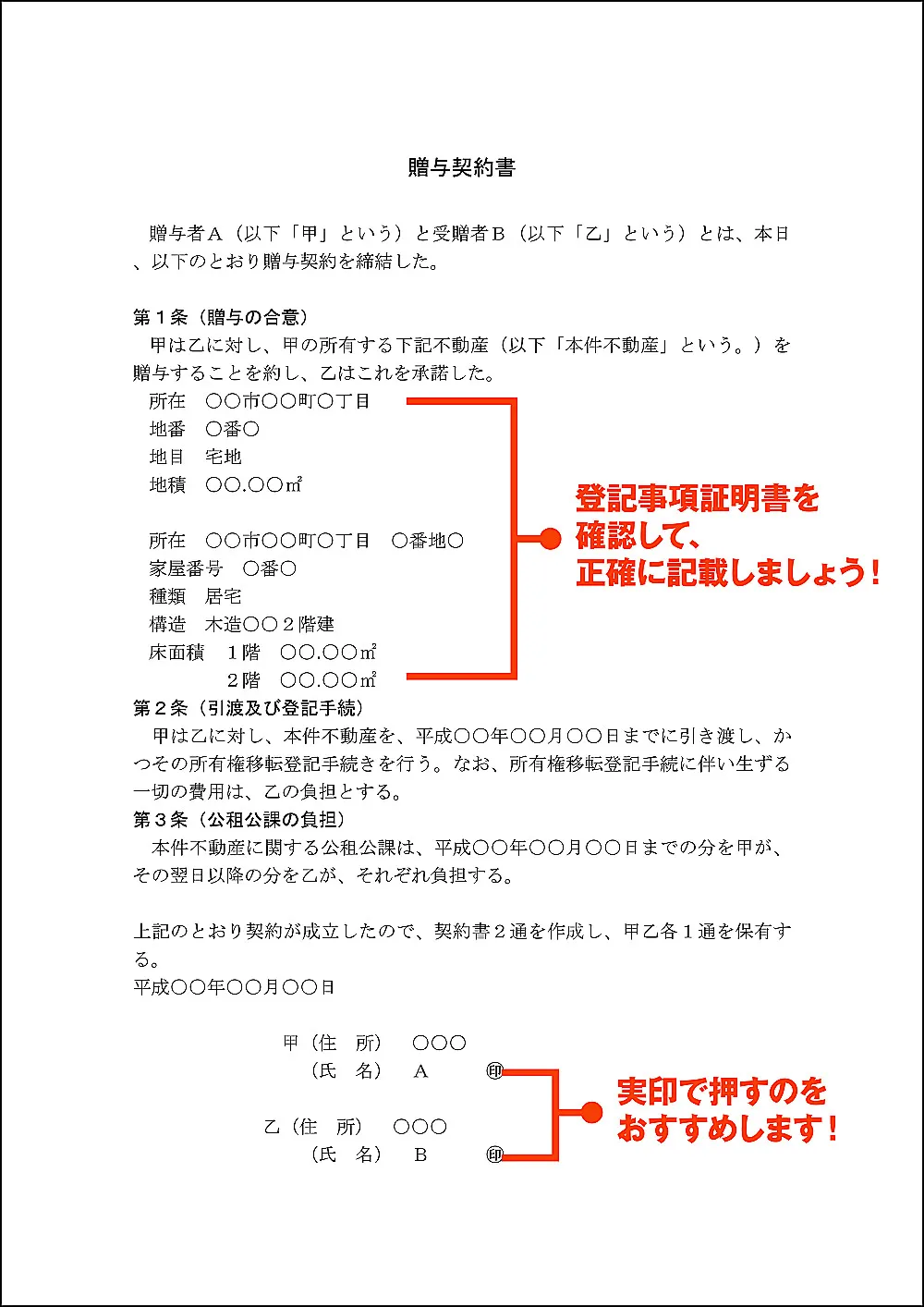

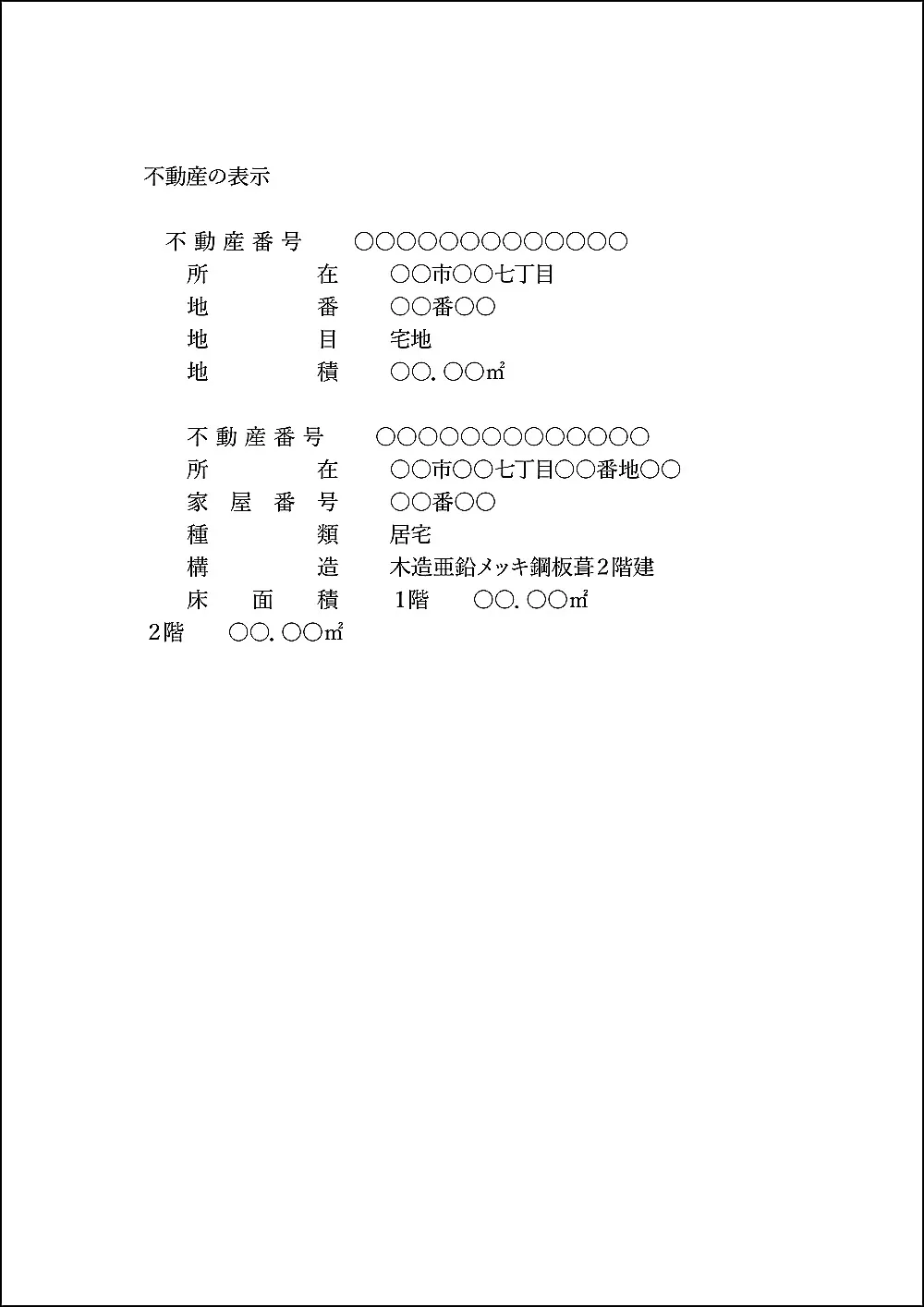

不動産の贈与契約書のサンプルは以下の通りです。

詳しい作成方法はこちらの記事をご覧ください。

2-3 生前贈与の登記申請

贈与契約ができれば次に名義変更を行います。

具体的には贈与した不動産を管轄する法務局に登記申請します。

登記申請の流れは、下記の通りです。

- 添付書類の準備

- 登記申請書の作成

- 附属書類の作成

- 書類をホッチキスでとめて法務局に提出

- 登記手続き完了

STEP① 添付書類の準備

まずは、必要書類が揃っているか確認しましょう。

| 必要書類 | 取得場所 | 取得者 | 取得費用 |

| 登記事項証明書 | 最寄りの法務局 | 誰でも取得可 | 1物件ごと 600円 |

| 固定資産評価証明書 | 家の所在地の市区町村役場 | 家の名義人である親 または名義人から委任を受けた人 |

1物件ごと 300円 |

| 印鑑証明書(親) | 親の住所地の市区町村役場 | 家の名義人である親 | 1通 500円 |

| 住民票(子) | 子の住所地の市区町村役場 | 家の名義人になる子 | 1通 300円 |

| 登記済権利証または登記識別情報通知 |

STEP② 登記申請書の作成

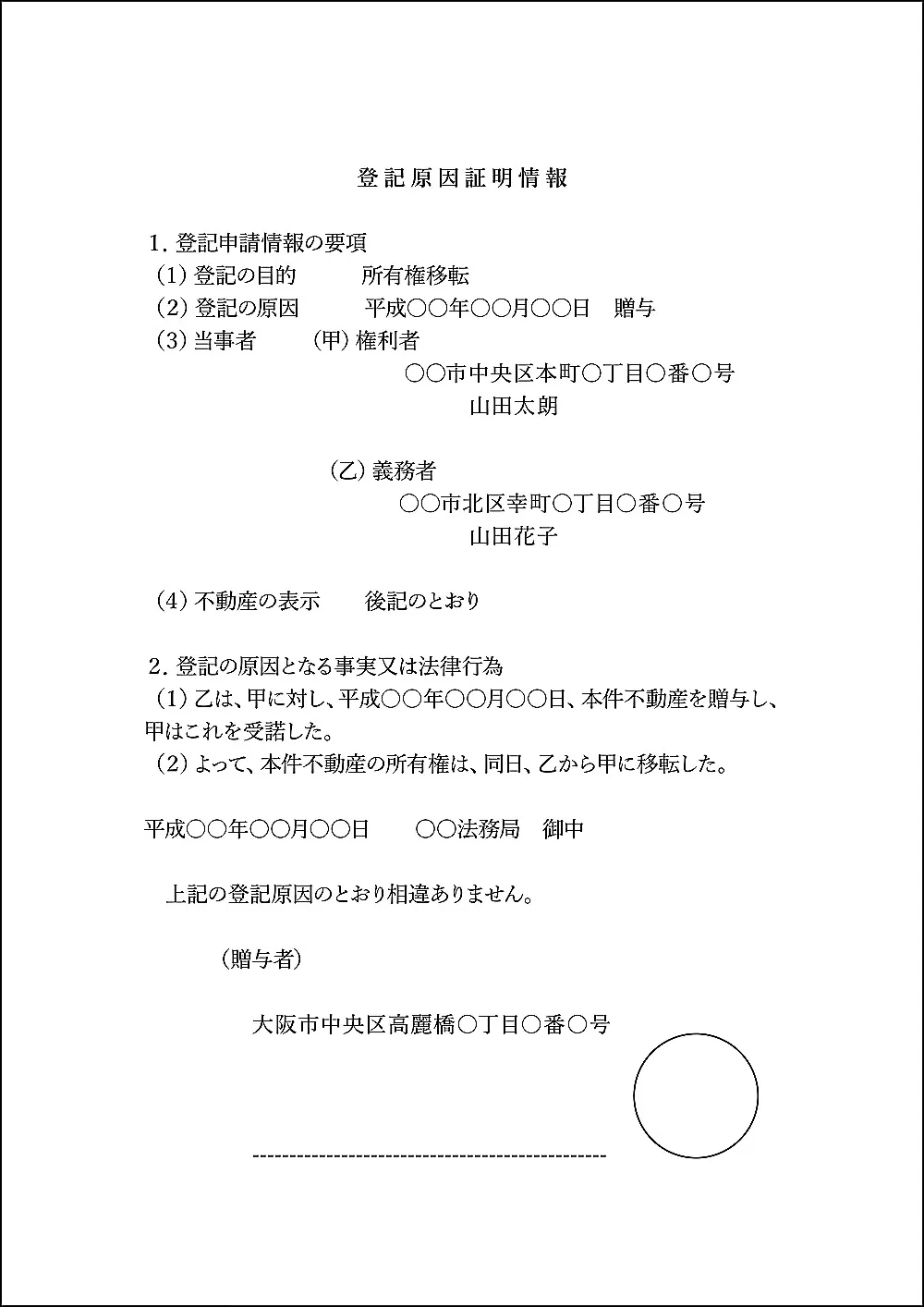

次に法務局へ提出する「登記申請書」と「登記原因証明情報」を作成します。

- 登記申請書:申請内容や添付書類、登録免許税などの情報をまとめた申請書

- 登記原因証明情報:いつ、誰が、誰に、どの不動産を贈与し、所有権が移転したという事実を法務局へ報告するための書類

登記申請書の一般的な書式は以下の通りです。

(1枚目)

(2枚目)

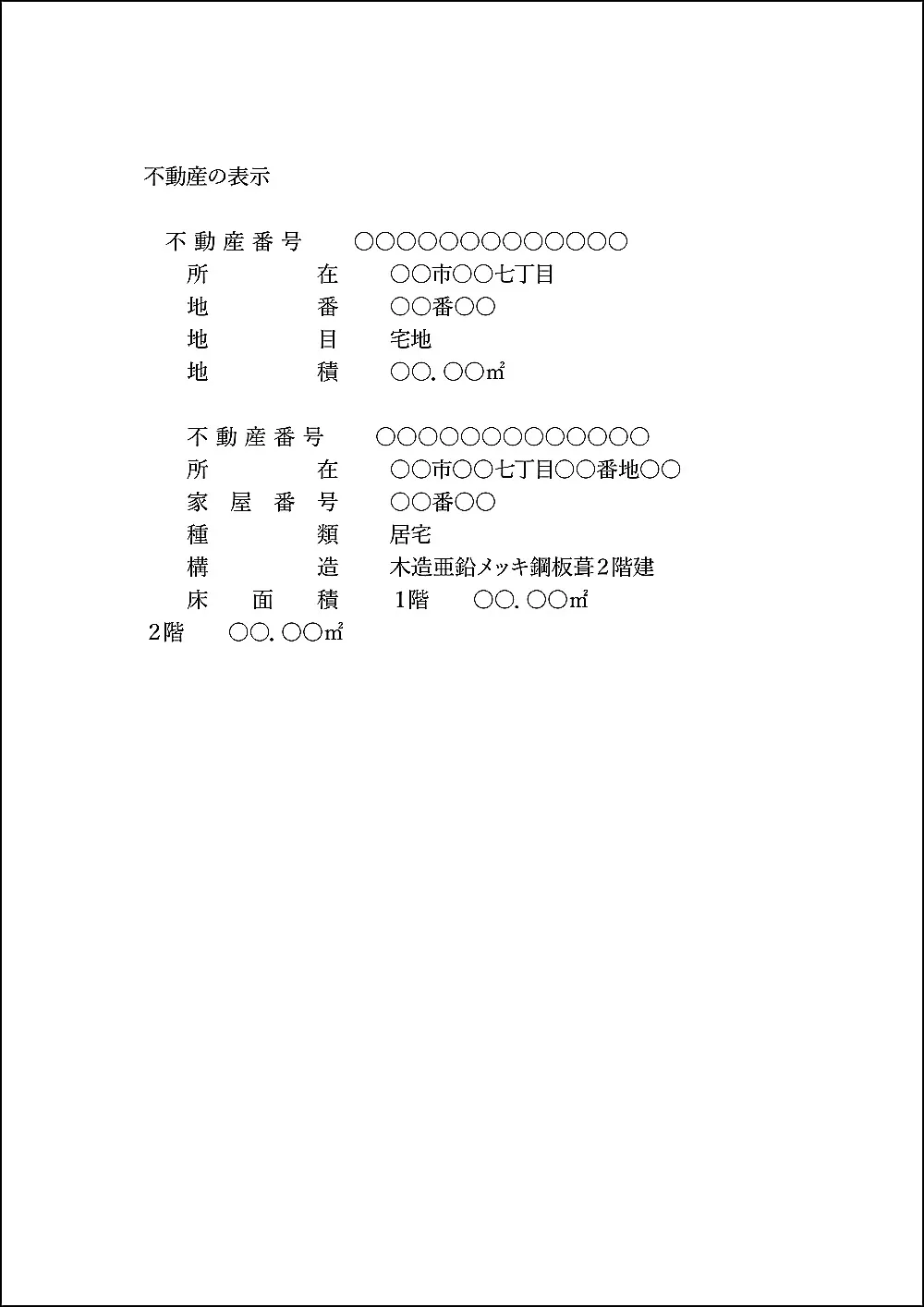

登記原因証明情報の一般的な書式は次のとおりです。

(1枚目)

(2枚目)

STEP③ 書類をホッチキスでとめて法務局に提出

申請書や必要書類が揃えば、不動産の所在地を管轄する法務局で申請します。

特に決められた順番はありませんが、下記の順番で書類をまとめホッチキス止めするのがベストです。

- 登記申請書

- 登記原因証明情報

- 贈与する人の印鑑証明書

- 贈与を受ける人の住民票

- 固定資産評価証明書もしくは課税明細書のコピー

登記済権利証もしくは登記識別情報通知のコピーはホチキス止めせず、クリップなどで止めておくのが良いでしょう

また、登録免許税は印紙で納めるので印紙を購入して申請書に貼り付けましょう。

登録免許税の計算方法については、3章で詳しく解説していきます。

STEP④ 登記手続完了

間違いや不足がなければ、5~14日程度で登記手続きは完了します。

完了すれば登記識別情報通知(いわゆる権利証)を受け取り、登記事項証明書を取得して、間違いなく名義変更がされているか確認するようにしましょう。

なお、本記事で紹介した法務局での名義変更手続きは自分で行う他に司法書士への依頼も可能です。

司法書士へ依頼すると10~20万円程度の費用がかかる反面、手続きに必要な書類の作成から法務局への申請、権利証の製本まで行ってくれるので安心です。

法務局が開庁している平日に動きにくい方、書類作成や役所の手続きが苦手な方は司法書士へ依頼することを検討しましょう。

見積もりだけでも聞いてみたい!

という方はこちらよりお電話ください。

電話で今すぐ見積もり相談

- 電話で無料相談予約

0120-002-110

<平日>9:00-20:00 <土日祝>10:00-17:00 - メールで無料相談予約

3章 親が亡くなって家の相続登記するときの手続き・必要書類

親が亡くなって家などの不動産を相続登記する際の手続きの流れは、下記の通りです。

- 必要書類を収集する

- 法務局に登記申請する

- 登記完了を確認する

それぞれ詳しく解説していきます。

相続登記に関しては、下記の記事でも詳しく解説しています。

3-1 必要書類を収集する

まずは、相続登記に必要な書類を収集します。

必要書類は遺言書の有無などによって以下のように異なります。

| 遺産分割協議のよる相続登記 法定相続分による相続登記 |

取得場所 |

| 相続する家の登記事項証明書 | 不動産を管轄する法務局 |

| 亡くなった人の出生から死亡までの 戸籍・除籍・原戸籍 |

出生から死亡までの本籍地の市区町村役場 |

| 亡くなった人の戸籍の附票 | 亡くなった人の本籍地の市区町村役場 |

| 相続人全員の現在戸籍 | 相続人それぞれの本籍地の市区町村役場 |

| (兄妹姉妹が相続人となる場合)先順位の相続人の出生から死亡までの 戸籍・除籍・原戸籍 |

出生から死亡までの本籍地の市区町村役場 |

| 遺言による相続登記 | 取得場所 |

| 相続する家の登記事項証明書 | 不動産を管轄する法務局 |

| 亡くなった人の死亡時の戸籍 | 亡くなった人の最後の本籍地があった市区町村役場 |

| 亡くなった人の戸籍の附票 | 亡くなった人の本籍地の市区町村役場 |

| 不動産を取得する相続人の現在戸籍 | 不動産を相続する人の本籍地の市区町村役場 |

亡くなった人の戸籍謄本などは、相続登記以外の相続手続きでも使用します。

収集方法に関しては、以下の記事もご参考にしてください。

3-2 法務局に登記申請する

必要書類の収集が完了し、登記申請書の作成が完了したら不動産を管轄する法務局で登記申請をしましょう。

申請方法には窓口や郵送、オンラインがありますが自分で行う場合には窓口による申請がおすすめです。

3-3 登記完了を確認する

登記申請後は書類に不備があった場合には、提出後1~2週間くらいの間に法務局から連絡が届きます。

その際には、法務局にて再度書類の訂正をしなければなりません。

連絡が届かなかった場合、書類に不備はなく登記の完了予定日になれば完了書類を受け取れます。

相続登記完了後は、確実に登記変更されているか以下を確認しておきましょう。

- 完了書類の受取、確認をする

- 登記事項証明書を取得して名義変更されているか確認する

- 受け取った登記識別情報通知を大切に保管しておく

なお、生前贈与の登記手続き、相続登記を行うと様々な税金がかかります。

次の章で確認していきましょう。

4章 親から子に家の名義変更をするときにかかる税金

生前贈与で家を親から子に受け継いだ場合には、贈与税がかかります。

また、贈与税の他にも不動産を取得した子供は不動産取得税や登録免許税を負担しなければなりません。

「生前贈与をしたものの税金が予想以上にかかった」とならないように、あらかじめ生前贈与にかかる税金を把握しておきましょう。

親の家の名義変更をしたときの税金は以下の4種類です。

- 不動産取得税:不動産を取得した人にかかる税金

- 登録免許税:不動産の名義変更にかかる税金

- 贈与税:贈与を受けた人にかかる税金

- 相続税:相続で遺産を受け取った人にかかる税金

それぞれ詳しく見ていきましょう。

また、こちらの記事もぜひ参考にしてください。

4-1 不動産取得税

不動産取得税は、不動産を取得した人に一度だけかかる税金です。

不動産の名義変更をしてから、2~6か月程度すると都道府県から「納税通知書」が届きます。

不動産取得税は、下記の通りです。

| 不動産の種類 | 税率 | 軽減措置適用後の税率 |

| 土地 | 評価額×4% | 評価額×1/2×3% |

| 住宅 | 評価額×4% | 評価額×3% |

| 住宅以外の建物 | 評価額×4% | 評価額×4% |

※軽減措置は2024年3月31日まで適用されます(期間が延長される可能性もあり)。

固定資産税評価額とは

固定資産税評価額とは、市区町村が固定資産税を課税するための基準として定めた評価額です。

固定資産税評価額は、不動産所有者に毎年送られてくる「納税通知書」に記載されています。

納税通知書が手元にないときは、不動産の所在地の市区町村役場で「固定資産税評価証明書」を取得することができます。取得にかかる費用は1物件につき300円程度です。

4-2 登録免許税

登録免許税は、法務局で行う不動産の名義変更手続きの際に支払う税金です。

家を親から贈与されたときの登録免許税は、不動産の価格(固定資産税評価額)の2%です。

家の評価額が2,000万円の場合、40万円の登録免許税がかかります。

この登録免許税は、贈与する人もしくは贈与を受ける人どちらが払っても良いことになっています。

4-3 贈与税

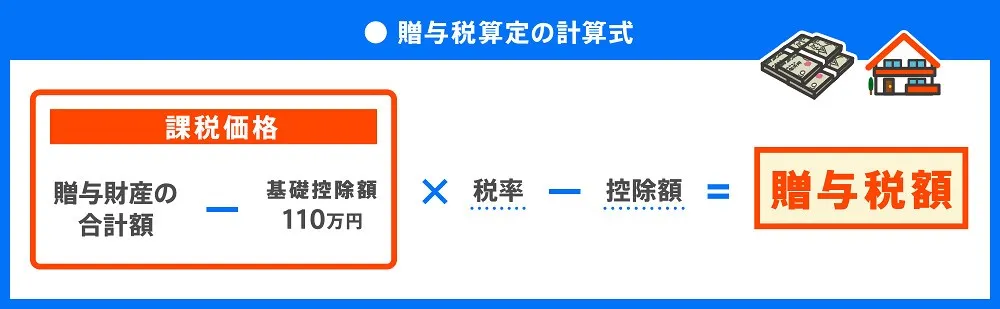

贈与税算定の計算式は上記の通りです。

贈与税は、贈与された財産(現金や不動産)の額に応じて、贈与を受けた人にかかる税金です。

贈与税は上記の計算式の通り、贈与財産の合計額から基礎控除を引いた金額に税率を掛けて計算します。

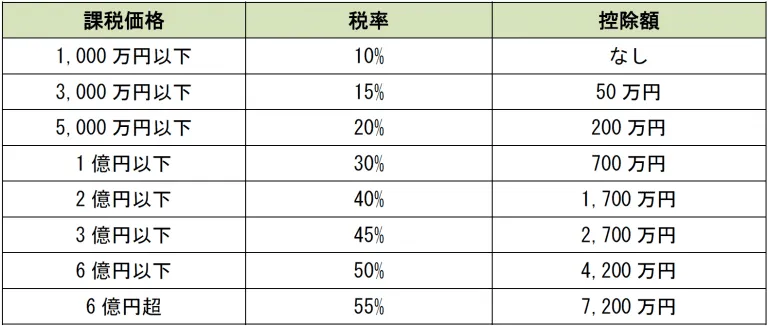

なお、贈与税の税率は両親や祖父母から贈与を受ける場合に適用できる「特例贈与財産の税率」も用意されています。

特例贈与財産として、優遇された低い税率の適用を受ける条件は下記の通りです。

- 贈与者が父母、祖父母、曾祖父母であること

- 贈与を受けた人が贈与を受けた年の1月1日時点で18歳以上であること

親から18歳以上の子へ家を名義変更(贈与)するケースでは、特例贈与財産として贈与税を算出します。通常(一般)と特例の税率は次のとおりです。

例えば、親から2000万円の家(土地建物)を18歳以上の子が譲ってもらう場合、次の計算式になります。

2000万円-110万円×0.45-265万円=585万5000円

(贈与財産)(基礎控除)(税率)(控除額)(贈与税額)

上記のように、特例贈与財産の税率を適用して実家を生前贈与しただけでも、数十万から数百万の贈与税がかかるケースもあります。

そのため、多くの人は次の章で詳しく解説する贈与税を節税する制度を用いて名義変更を行います。詳しく見ていきましょう。

(注)「18歳」とあるのは、令和4年3月31日以前の贈与については「20歳」となります。

贈与税の計算についての詳しい解説はこちら

4-4 相続税

家を相続で取得した際には、相続税が課税される場合があります。

相続税は財産ごとに計算するのではなく、相続財産の評価額を合算して計算します。

相続税は下記の速算表によって、計算可能です。

また、相続税には「3,000万円+600万円×法定相続人の数」の基礎控除が用意されています。

相続した財産が基礎控除内に収まるのであれば、相続税の申告および納税は必要ありません。

相続税の計算方法に関しては、以下の記事でも詳しく解説しています。

5章 親から子への相続税や贈与税を節税する方法

親から子へ家の名義変更を行うときに用いられる節税方法は、主に以下の2つです。

- 相続時精算課税制度

- 暦年贈与課税

- 小規模宅地等の特例を利用する

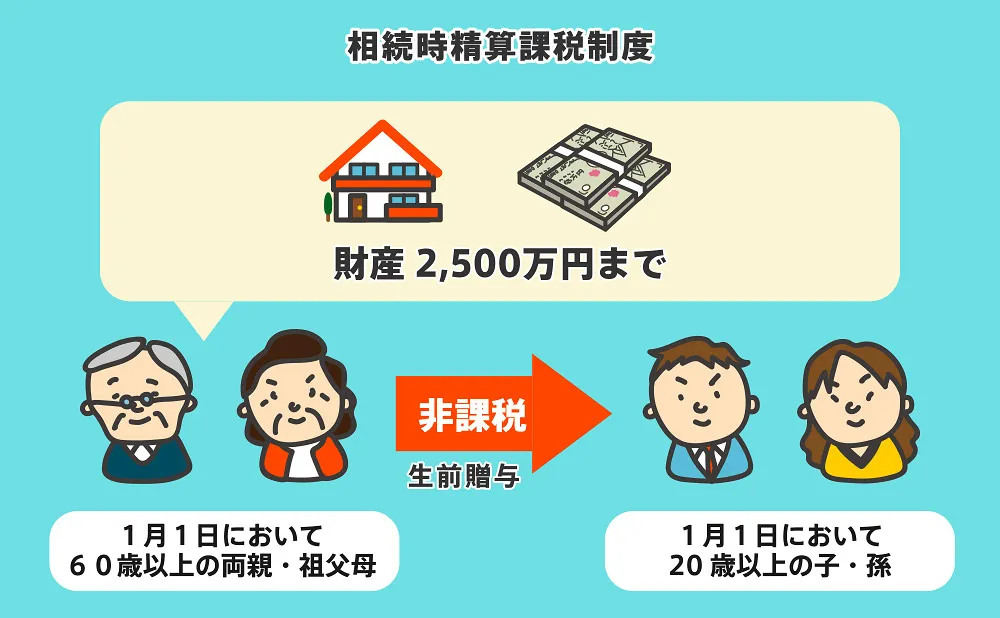

相続時精算課税制度とは税金の特例制度のひとつであり、2,500万円までであれば贈与税がかからなくなる精度です。

暦年贈与課税とは贈与税の基礎控除枠を利用して毎年贈与を行う方法です。

それでは詳しく見ていきましょう。

5-1 相続時精算課税制度を利用する

相続時精算課税制度とは、親や祖父母から子や孫に対して、家や現金を贈与した場合に「最大2,500万円分の贈与まで無税になる制度」です。

また、2,500万円を越えた部分についても、一律20%の贈与税となります。

なお、相続時精算課税制度は相続発生時に相続税が課税されます。

相続発生時に「生前贈与された財産」と「相続財産」を足した総財産額に対して、相続税がかかります。

ですので、「相続税の減額」を目的に家の名義変更を検討されている方は、節税効果についてしっかりとシミュレーションしておきましょう。

また、親の資産総額が3,600万円以下の場合は、相続税がかかる心配はないので気にする必要はありません。

これまで相続時精算課税制度を利用すると、毎年の贈与税の基礎控除額110万円は利用できませんでした。

しかし、2024年1月1日以降は相続時精算課税制度を選択した人にも毎年110万円の基礎控除額が与えられます。

相続時精算課税制度に基礎控除額が導入されたことにより、下記のメリットがあります。

- 毎年110万円以下の贈与であれば贈与税の申告および納税は不要

- 毎年110万円以下の贈与であれば贈与財産を相続税の加算対象に含めなくて良い

贈与者の年齢によっては毎年の基礎控除額を利用して贈与すれば、贈与税および相続税を大幅に節税できるでしょう。

制度改正により相続時精算課税制度を利用すべきかお悩みの人は、相続に精通した税理士に相談するのがおすすめです。

5-1-1 相続時精算課税制度を利用する条件

相続時精算課税制度を利用するための条件は、主に以下の通りです。

- 親や祖父母が贈与があった年の1月1日時点で60歳以上であること

- 子や孫が贈与のあった年の1月1日時点で18歳以上であること

(注)「18歳」とあるのは、令和4年3月31日以前の贈与については「20歳」となります。

5-1-2 相続時精算課税制度利用時の手続き

相続時精算課税制度を利用する際には、贈与税の申告期限内に必要書類を提出しなければなりません。

提出方法および必要書類は、下記の通りです。

| 提出する人 | 受贈者(贈与を受けた子や孫など) |

| 提出先 | 受贈者の住所地を管轄する税務署 |

| 提出期限 | 贈与を受けた年の翌年2月1日から3月15日までの間 |

| 必要書類 |

|

5-1-3 相続時精算課税制度の注意点

相続時精算課税制度を利用する際には、以下の3点にご注意ください。

- 相続時精算課税制度を一度選択すると撤回できない

- 相続時精算課税制度を利用すると毎年110万円の贈与に対する非課税枠(暦年贈与)を使用できなくなる

- 相続時精算課税制度を利用しても必ずしも相続税が節税になるとは限らない

相続時精算課税制度を利用する際には、贈与税と相続税のシミュレーションをして節税効果がどれくらいあるのか確かめるのが非常に重要です。

制度を利用してしまうと取り消しできないので、慎重に判断するようにしてください。

相続時精算課税制度のより詳細な解説はこちらの記事をご覧ください。

5-2 暦年贈与制度を活用する

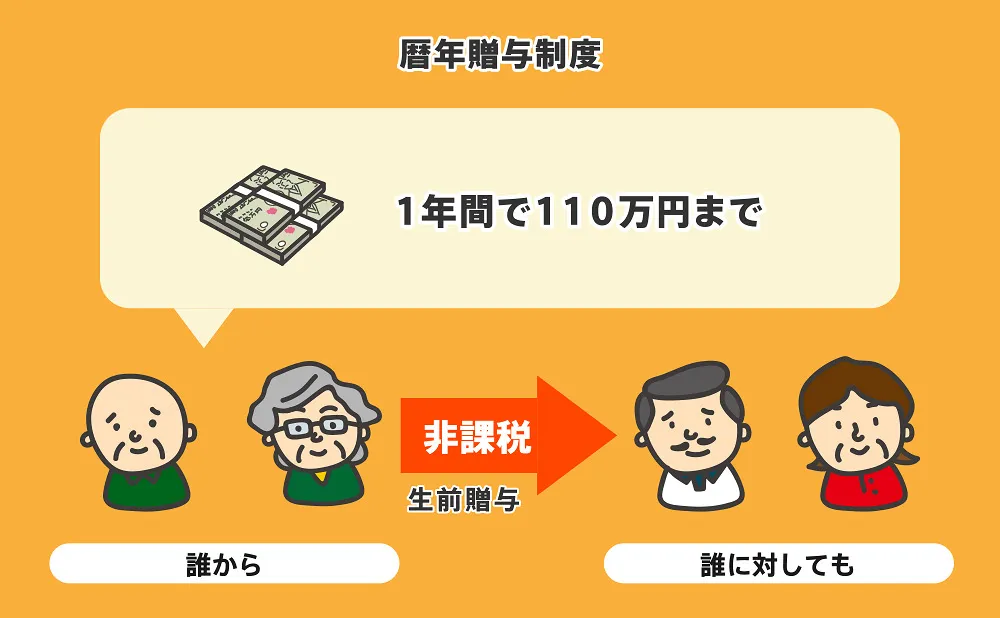

暦年贈与制度の活用とは、「年間110万円の贈与税の非課税枠」をフル活用する方法です。

この基礎控除の制度は、財産の種類や親子間などの制限もなく、110万円以内であれば税務署の申告も必要ありません。

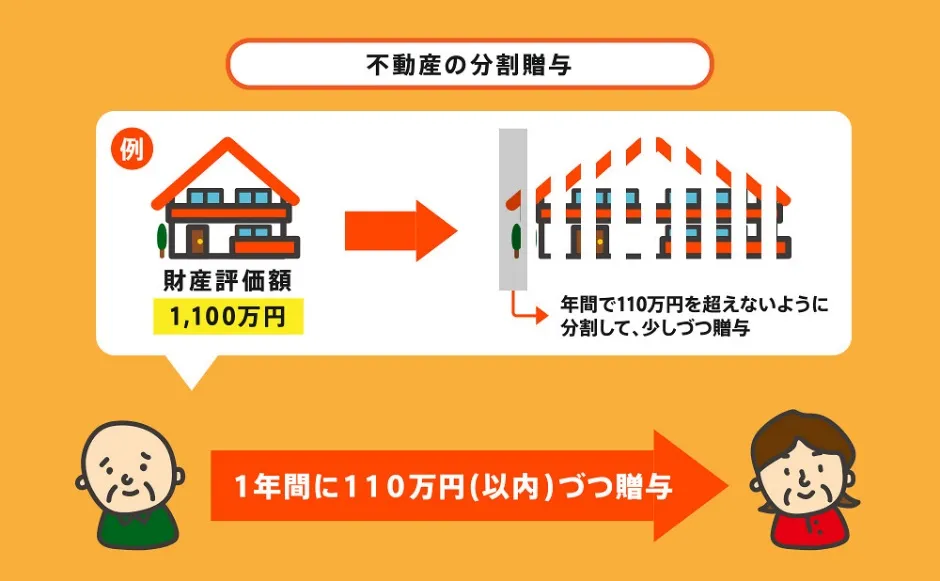

ただし、上限が年間110万円なので、家を贈与するには持分を分割し数年から数十年かけて少しずつ贈与することになります。

例えば、1,100万円の家なら、1回(1年間)で10分の1ずつ贈与していきます。

なお、あまりに期間がかかりすぎるときは、贈与期間短縮のため110万円以上の持分を贈与し、一定額の贈与税を納めることも検討しましょう。

例えば、1回(1年)で300万円分の持分を贈与した場合は、次の計算になります。

300万円 - 110万円 × 0.1 - 0円 = 19万円

(贈与財産)(基礎控除)(税率)(控除額) (贈与税額)

また、相続時精算課税制度や暦年贈与を利用して贈与税がかからなくなったとしても、3章で解説した不動産取得税と登録免許税はかかります。

暦年贈与についての詳細な解説はこちら

5-3 小規模宅地等の特例を利用する

相続税には基礎控除の他にも様々な控除や特例が用意されています。

その中のひとつが小規模宅地等の特例です。

小規模宅地等の特例を利用すれば、相続した土地の評価額を最大80%まで減額できます。

小規模宅地等の特例には、利用する人や土地の適用要件が細かく決められており、土地の用途によって特例を適用できる面積や減額割合も変わります。

自分の場合は制度を利用できそうか、制度を利用した場合に相続税がいくらになるのかは計算が難しいので、相続に詳しい税理士への相談もご検討ください。

小規模宅地等の特例については、下記の記事で詳しく解説しています。

6章 生前贈与以外に遺言や家族信託も検討しよう

本記事で解説したように、親から子に実家などの不動産を名義変更すると数十万から数百万の税金や費用がかかります。

名義変更時にまとまった費用を用意するのが難しいのであれば、遺言書の作成や家族信託などの制度を利用して財産を受け継ぐこともご検討ください。

特定の子に財産を受け継ぐ方法はいくつかありますし、資産状況や贈与者と受贈者の年齢によってもベストな方法は変わってきます。

複数の方法をシミュレーションするためには、相続や生前贈与に関する知識が必要であり、自分で行うのは大変です。

必要に応じて、生前贈与や遺言、家族信託に詳しい司法書士や税理士などの専門家に相談することをおすすめします。

まとめ

親から子に家の名義を移す際には、名義変更手続きが必要です。

名義変更手続きは不動産の住所地を管轄する法務局で行います。

名義変更手続き時には登録免許税や不動産取得税がかかりますし、不動産の金額によっては数十万から数百万の贈与税がかかる場合もあるでしょう。

必要に応じて、贈与税を節税できる相続時精算課税制度や暦年贈与の活用もご検討ください。

なお、家の名義変更手続きは自分で行うこともできますが平日日中に法務局で手続きする必要があり大変です。

必要書類の収集や手続きが難しい場合には、登記を専門業務としている司法書士に相談するのも良いでしょう。

グリーン司法書士法人では、生前贈与や登記手続きに関する相談をお受けしています。

初回相談は無料、かつオンラインでの相談も可能ですのでまずはお気軽にお問い合わせください。

よくあるご質問

-

家の名義変更は自分でできますか?

-

家(不動産)の名義変更の手続きは自分で行う事が可能です。

ただし、自分で手続きをする労力や調べたり勉強したりという時間などをトータルで考えると司法書士に依頼することも検討してみましょう。

そして売買による不動産の名義変更の手続きの場合は、司法書士が手続きを代理する事がほぼ100%必要になります。

▶家(不動産)の名義変更を詳しく見る -

家の名義変更にかかる費用はどれくらいですか?

-

家の名義変更、相続登記に関する費用や税金は主に以下の通りです。

①相続登記申請の際に納付する登録免許税

②戸籍等の必要書類の取得費

③司法書士へ依頼する場合の報酬

上記の合計は、例えば通常の2,000万円前後の住宅のみなら7万円~10万円くらいでしょう。

▶家(不動産)の名義変更の費用を詳しく見る -

家の名義を息子に変えるには?

-

家の名義を息子に変える際には、生前贈与および名義変更手続きが必要です。

具体的には、下記の流れで行いましょう。

①必要書類の収集

②贈与契約書の作成

③生前贈与の登記申請

▶家の生前贈与について詳しくはコチラ

| 関連キーワード | |

| 生前贈与 不動産 名義変更 | 相続税 |

(+3 評価, 3 投票)

(+3 評価, 3 投票)