「家族信託を使うと悩みが解決できそう、けど銀行に相談すれば良いの?」

答えはNOです。

なぜなら、家族信託を理解して提案をできる銀行員はまだほとんど存在しないと思われるからです。

銀行等で「家族信託」と名の付いた商品が有りますが、その商品は銀行が預かり先となる預金に近い商品です。

家族間で認知症対策や相続対策として、お金だけでなく不動産等の他の資産も家族信託したい場合は必ず司法書士等の専門家に相談しましょう。

① 家族信託と「家族信託」と名の付く銀行等の商品についての違い

② 家族信託をしたいときの相談先と良い選び方

③ 家族信託を行った後の信託専用の銀行口座の開設手順

④ 銀行等のローンの残っている不動産を家族信託するときの方法

本記事を読まれたら、家族信託と銀行との関係が理解できます。

あなたのお悩みの解決になれば幸いです。

目次

1章 家族信託と銀行等が扱う「家族信託」と名の付く商品とは

本章では、家族信託の概要と、良く勘違いされやすい銀行等が扱う「家族信託」と名の付く商品について、家族信託と比較しながら解説していきます。

1-1 家族信託とは

家族信託とは、自分の財産を信頼できる家族に託して財産管理をしてもらう新たな手法です。

認知症対策や相続対策に大きな効果を発揮します。

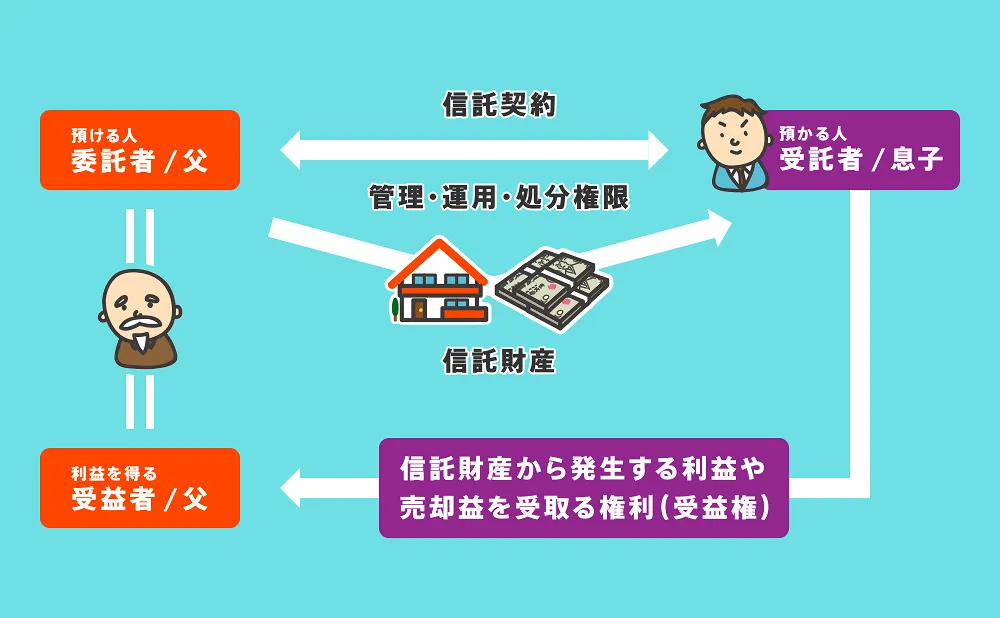

委託者(財産を預ける人)、受託者(財産を預かる人)、受益者(預けた資産からの収益や売却益等を受取る権利の有る人)を家族だけで設計するところが大きな特徴です。

下記に一般的な家族信託の図を掲載します。

上の図で受託者(財産を預かる人)は息子になっているのが大きな特徴です。このように、家族信託は家族間で完結しますので、信託銀行の関与や裁判所の関与は不要です。

このため、内容を自分たちで柔軟に設計することができます。

家族信託について詳しく知りたい方は以下の記事をお読み下さい。

1-2 銀行等が扱う「家族信託」と名の付く商品とは

銀行や信託銀行で商品名に家族信託やそれと近いネーミングの商品がいくつか有ります。

お金を銀行に預けて一定の条件が来たら払い戻してもらえるという内容です。

例えば、みずほ信託銀行の家族信託「安心の贈りもの」という商品ならお金を信託銀行に預けておいて、預けた人が亡くなったら一括で指定した人にお金が支給されるタイプと、分割で毎月○○円と支給されるタイプの商品が選べます。

銀行等が扱う「家族信託」と名の付く商品のメリット・デメリットを書きに記載します。

メリット

- 銀行が母体なので元本が保証される。

- 相続発生後にすぐに資金が引き出せる。

- 相続発生後に配偶者や子の生活保障として毎月○○円と決まった金額を渡せるので浪費等を防げる。

デメリット

- 最低預け入れ額が100万円~のように決まっている事が多いので少額では使えない。

- 金銭のみが対象財産であり、不動産等の他の資産は対象外。

- 商品内容が決まっているので自分のニーズに合った設計ができない。

上記の様なメリット・デメリットが有りますが、我々にご相談に来られた方のニーズをこちらの商品だけで満たせるなら、これらを紹介する場合も有ります。

家族信託と銀行等が扱う「家族信託」と名の付く商品との比較を表にして下記に記載します。

| 家族信託 | 銀行等が扱う「家族信託」と名の付く商品 |

信託できる資産 | 特に制限なし | 金銭のみ |

最低預入額 | 無し | 各商品ごとに有り、500万円~等 |

内容を自分のニーズに合わせて設計できるか | 内容を自由に設計できる | 商品の内容通りにしか設計できない |

費用 | 専門家に払う報酬がかかる 金銭のみの信託の場合で約30万円~70万円 | 商品により違うがみずほ信託の商品の様に預金に近いものはほぼ無料に近い |

主な用途 | ① 相続対策 ② 認知症対策 ③ 事業承継対策 ④ 葬儀費用対策 ⑤ 遺言代用 ⑥ 二次相続対策 ⑦ 遺族の生活保障 | ① 葬儀費用対策 ② 遺族の生活保障 |

上の表をご覧いただければ、家族信託は柔軟に様々な用途に使えると理解いただけると思います。

銀行等が扱う「家族信託」と名の付く商品を利用されるのをおすすめする方は以下の様な方です。

- 自分が亡くなった際の葬儀費用を子供達が困らないようにすぐに用意できるようにしたい。

- 自分が亡くなった後に毎月決まった金額が家族に入るようにしてあげたい。

上手く理解して使い分けましょう。

1-3 家族信託の相談を銀行にしたらどうなるの?

家族信託の相談を信託銀行等にしても、提案や明確な回答を得るのは難しいでしょう。

そもそも家族信託を行うのに信託銀行等の関与は不要ですので、正式な意味での家族信託について、相談を受けて提案できる銀行員の方というのは非常に少ないでしょう。

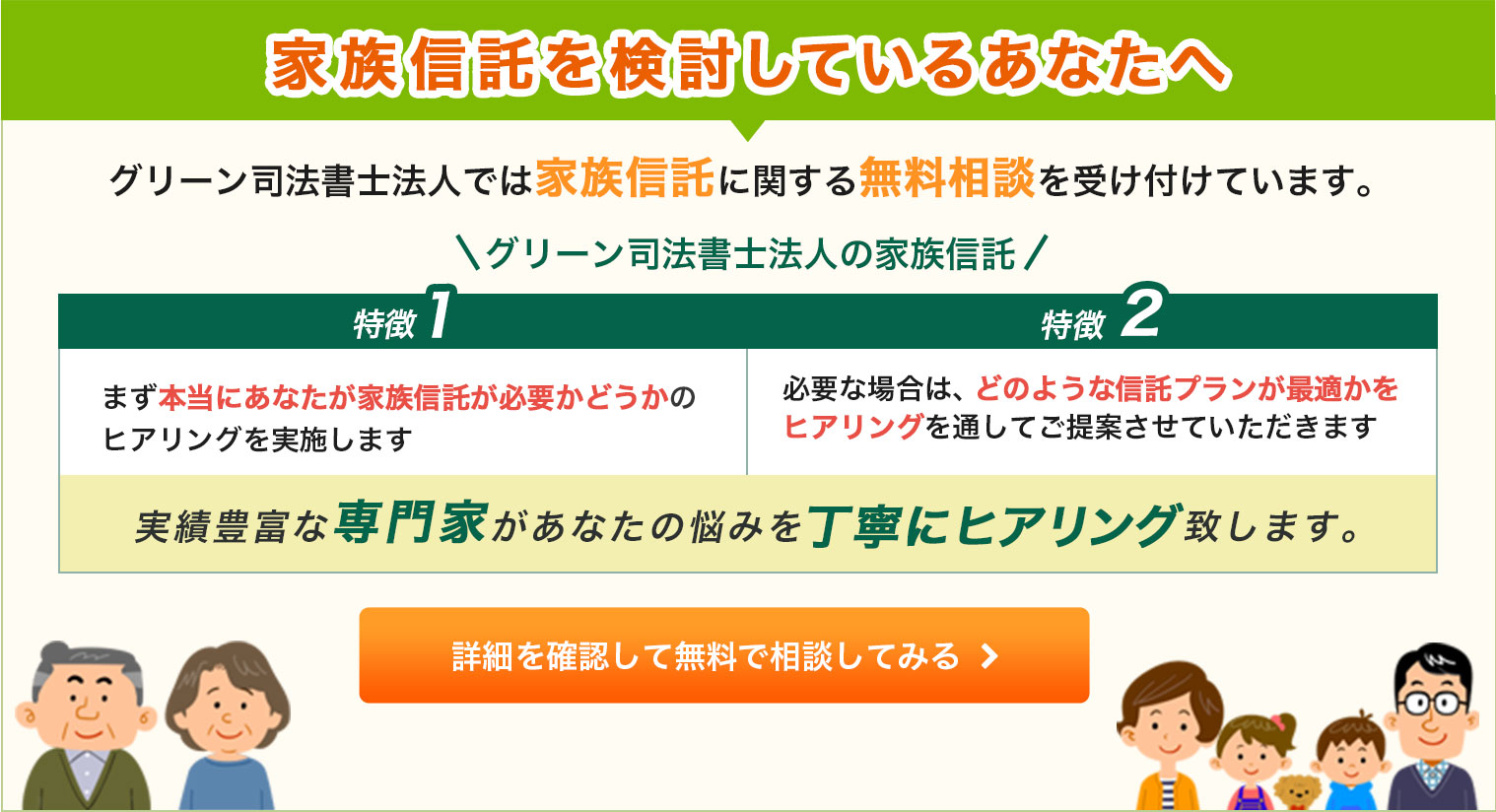

1-4 家族信託の相談は実績のある司法書士等にしよう

家族信託を相談するなら、家族信託の実績の有る司法書士等の法律の専門家にしましょう。

なぜなら、家族信託契約をサポートするには高度な法律の知識と経験が必要だからです。

そして司法書士や弁護士等の専門家なら誰でも家族信託を扱えるかというと、現状は扱える専門家は少数です。

ホームページ等を確認して、下記の事をチェックしましょう。

① 家族信託の専門ページが有るか?

② 家族信託の費用が掲載されているか?

③ 相談実績等の掲載が有るか?

これらを参考にして相談をしましょう。

2章 家族信託契約をしたら信託専用口座を作ろう

家族信託契約をしたら、信託したお金を管理するための信託専用口座を作りましょう。本章ではその意義と大まかな流れを解説していきます。

2-1 家族信託専用口座を作れる銀行は限られる

平成30年時点で、家族信託専用の銀行口座を作れる銀行は限られています。

固有名は本記事ではあげませんが、まだ日本全体でも数行しか作れないのが現状です。

理由は主に下記の2点でしょう。

① まだ新しい制度なので金融機関が理解していない。

② 家族信託口座を作っても銀行自体の収益にはならない。

当事務所の様に家族信託を何件もサポートしている事務所なら各地域で口座を作れる金融機関を把握していますので、相談の際に聞いてみてください。

2-2 家族信託専用口座を作るメリット

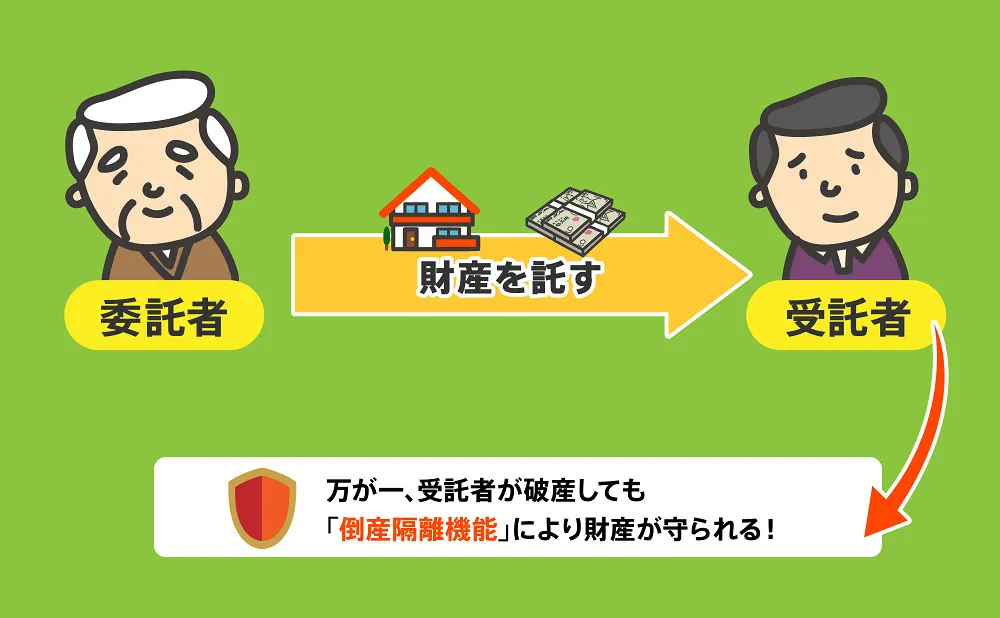

家族信託専用の銀行口座を作るメリットは、受託者が破産や死亡した時にも資産が守られるという点です。

少し難しい点ですので下記のイラストをご覧ください。

イラストの通り、委託者(財産を託す人)は受託者(財産を預かる人)に資産を託します。

そして託した資産は、受託者個人の資産とは切り離されて管理されます。

家族信託には倒産隔離機能があります。これにより、万が一受託者が破産や死亡した場合でも受託者の個人の財産とは法的には切り離されます。つまり、受託者の破産や相続の影響を受けないのです。

家族信託専用口座を作成せず受託者の個人の口座で信託財産を管理していると、破産の場合なら債権者に、死亡の場合は受託者の相続人に権利を主張されてトラブルになる可能性が有るのです。

家族信託を行う場合は、家族信託専用口座を作成しましょう。

2-3 信託専用口座作成の流れ

家族信託専用口座作成の流れを解説していきます。

Step1 事前に銀行等金融機関と家族信託の契約内容を打合せ

金融機関と家族信託の契約内容を打合せましょう、各金融機関により内容を指定される場合が有ります。

必ず事前に契約内容を確認をしてもらい次のStepに行きましょう。

Step2 家族信託契約を公正証書で作成

家族信託契約を公正証書で作成しましょう。

公正証書とは、公証役場という役所にいる公証人という公務員が関与して作成する書類です。

Step3 公正証書と金融機関指定の書類を銀行に提出して口座を作成

金融機関により提出する書類が若干異なりますので事前に必要な書類を確認して提出して口座を作成してもらいましょう。

2-4 信託専用口座を作れない場合の代替方法

金融機関によっては、家族信託専用口座の作成の条件が2000万円以上などと設定される場合があります。また、地域によっては家族信託専用口座の作成が難しいケースがある事も事実です。

家族信託専用口座を作れない場合の代替方法は主に以下の方法です。

① 受託者名義の新たな銀行口座を開設し、信託財産関連以外の入出金を一切しないで管理する。

② 現金で受託者が預かり自分の資産とはきっちりと分けて管理する。

これらの代替方法を使う場合は、受託者が破産した場合等は債権者から権利を主張される可能性が有ります。その際にもきっちりと反論できる様に自分の資産と分けて管理を行いましょう。

3章 銀行ローンの残っている不動産は家族信託できるの?

本章では、住宅ローンや収益物件の購入ローンが残っていて抵当権がついている不動産を家族信託する場合について解説をしていきます。

3-1 家族信託をして名義を変更する事はできる

結論は、家族信託をして抵当権のついた不動産を受託者名義に変更する事は出来ます。

ただし、銀行とのローン契約では銀行の承諾なしに名義を変えてはいけないとなっている事が通常ですので、必ず事前に銀行と打合せをしましょう。

その際には債務者を受託者に変えて欲しい等の要望が銀行から出される事が多いでしょう。

依頼している司法書士等の専門家と良く相談の上で検討しましょう。

まとめ

「家族信託」という名前のついている商品を扱っていても、銀行の提供する家族信託は正式な意味での家族信託とは異なります。

本来の意味での家族信託について銀行に相談しても、期待しているアドバイスや提案を受けることは難しいでしょう。

家族信託を上手く活用すると、柔軟な財産管理や相続対策が行えます、ホームページ等を確認して、家族信託を扱える司法書士等の専門家に依頼しましょう。

よくあるご質問

家族信託とは?

家族信託とは、自分の財産を信頼できる家族に託して財産管理をしてもらう新たな手法です。

家族信託のデメリットとは?

家族信託のデメリットは、下記の通りです。

・当事者を長期間拘束する

・信託不動産から出た損失を他の所得と合算できない

・家族信託を行う事自体は節税にはならない

・遺言に比べて手間がかかる

・身上監護権がない

・受託者に司法書士・弁護士等がなる事はできない

・対応できる専門家が少ない

▶家族信託のデメリットについて詳しくはコチラ

(まだ評価がありません)

(まだ評価がありません)