農地の相続手続きは通常の土地の相続手続きと異なり、農業委員会への相続届出が必要です。

また、農地を相続した人が農業を行うのであれば、農地の相続税の納税猶予を適用できる可能性もあります。

このように、農地の相続は相続手続きや相続税の計算、納税方法が通常の不動産とは異なるので注意が必要です。

また、農地には法律で様々な制限がかけられているので相続した後に「やっぱり売却したい」「他の人に譲りたい」と思っても難しい場合もあります。

そのため、農地を相続した際にはそもそも自分が農地を相続するのか手放すのかを慎重に検討しなければなりません。

本記事では、農地を相続したときの手続き方法をわかりやすく解説していきます。

合わせて、農地を相続したくないときの選択肢も紹介しますので、農業をする予定がないものの農地を相続した人もぜひご参考にしてください。

目次

1章 農地を相続するメリット・デメリット

農地の相続手続き方法を解説する前に、まずは農地を相続するメリットとデメリットを整理しておきましょう。

本記事の冒頭で解説したように、農地は法律で様々な制限をかけられているので、相続するかしないかの決断は慎重にしなければなりません。

1-1 農地を相続するメリット

農地を相続し農業もしくは他の方法で収益化できるのであれば、相続するメリットがあるといえるでしょう。

具体的には、以下に当てはまれば農地の相続を検討しても良いでしょう。

- 農地を活用すれば収益化でき資産になる

- 農作物を育てられる

- 他人に貸せば賃貸収入を得られる

それぞれ詳しくみていきましょう。

1-1-1 農地を活用すれば収益化でき資産になる

農地を宅地など他の地目に変更できれば、農業以外でも収益化を見込めます。

ただし、農地転用できる土地は限られているので、相続する前によく確認しておきましょう。

1-1-2 農作物を育てられる

農業を営めば収益化も可能ですし、育てる作物や販売方法を工夫すれば一般的なサラリーマンの収入以上になる可能性もあります。

ただし、農業を始めるには設備投資も必要なので、初期コストや管理費の見積もりを立てておきましょう。

1-1-3 他人に貸せば賃貸収入を得られる

農業している人に相続した農地を貸し出せば、賃貸収入を得られます。

自分が農業をしなくても利益を得られるし、農地のまま収益化できる点は魅力的といえるでしょう。

ただし、農地の需要はエリアによって大きく異なるので、借りてくれる人がいそうかどうかは農業委員会に確認しておくことをおすすめします。

1-2 農地を相続するデメリット

農地を相続する際にはデメリットもあるので、ご注意ください。

先ほど解説したメリットがなく、維持費や管理の手間がかかる場合にはデメリットが大きいといえるでしょう。

具体的には、以下の3点がデメリットです。

- 活用できないと負動産になる

- 維持管理が大変

- 手放したくても手放せない

それぞれ詳しく解説していきます。

1-2-1 活用できないと負動産になる

農業をしていない人が農地を相続しても活用できずに、コストばかりかかってしまう負動産になってしまう恐れがあります。

農地は宅地と異なり、借り手も見つかりにくく売却も農業委員会の許可が必要であり難しいです。

そのため、農業に従事していない人が農地を相続した場合には相続するか慎重に判断することをおすすめします。

1-2-2 維持管理が大変

売却も活用もできない農地を相続したとしても、維持管理をしなければなりません。

農地は宅地とは異なり、以下の管理の手間が発生します。

- 草刈り

- 水路や農道メンテナンス・補修

農地が荒れてしまうと、鳥獣の被害なども増えてしまい周辺の農地に悪影響を及ぼします。

使用予定のない農地を相続する際には、管理ができそうかや管理を外注した場合のコストなども調べておきましょう。

1-2-3 手放したくても手放せない

農地を売却するには農業委員会の許可が必要であり、通常の宅地を売却する場合よりも手続きが複雑になります。

また、相続した農地や周辺環境によっては農地の買い手が見つからない場合もあるでしょう。

その結果、相続したけれど活用も売却もできない土地になってしまう恐れがあります。

本章で解説したように、農地の相続にはメリットとデメリットがあります。

それぞれを踏まえ「農地を相続したい」と考える場合には、次の章で解説する農地の相続手続きを行っていきましょう。

2章 農地の相続手続き

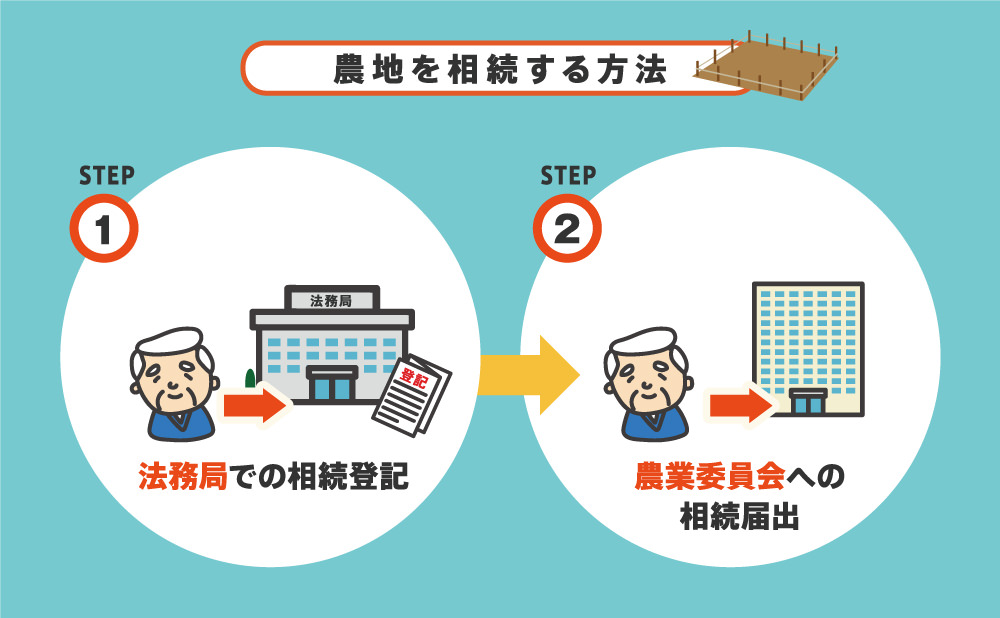

農地を相続したら「法務局での相続登記」と「農業委員会への相続届出」の2つの手続きが必要です。

農業委員会への届出には期限があり「相続を知った時から10か月以内」となっているので早めに手続きしましょう。

流れとしては上図のように法務局での相続登記をしてから、農業委員会への相続届出を行います。

それぞれの手続き方法を詳しく確認していきましょう。

STEP① 法務局での相続登記(名義変更)を行う

農地の相続登記(名義変更)は、農地のエリアを「管轄する法務局」で行います。

登記申請書に必要書類を沿えて提出すれば名義を書き換えてもらえます。必要書類は以下の通りです。

| 必要書類 | 取得先 | 費用 |

| 登記申請書 | 自分で作成するか司法書士へ依頼 | 司法書士への依頼は3~8万円程度 |

| 被相続人の戸籍附票 | 本籍地の市区町村役場 | 1通 300円 |

| 被相続人の出生から死亡までの戸籍謄本 | 1通 450~750円 | |

| 相続人全員の戸籍謄本 | 1通 450円 | |

| 相続人全員の印鑑証明書 | 住所地の市区町村役場 | 1通 300円 |

| 農地を相続する相続人の住民票 | 1通 300円 | |

| 農地の固定資産評価証明書 | 農地の所在する市区町村役場 | 1通 300円程度 |

| 遺産分割協議書 | 自分で作成するか司法書士へ依頼 | 司法書士への依頼は3~8万円程度 |

上記の必要書類は、遺産分割協議により相続登記を行う場合のものであり、遺言により相続する場合は遺言書が必要になります。

なお、遺言により農地を引き継ぐ場合、先に農業委員会の許可を取らなければ相続登記できないケースもあるため注意が必要です。

戸籍の収集や登記申請書の作成が負担になる場合、司法書士に依頼すると手間が省けます。

また、農地の相続登記手続きには、固定資産税評価額の0.4%に相当する登録免許税がかかります。

農地の相続登記の概要は、下記の通りです。

| 提出先 | 不動産の所在地を管轄する法務局 |

| 提出できる人 |

|

| 費用 | 不動産固定資産評価額の0.4%(登録免許税) (目安:1000万円の場合4万円、2000万円の場合8万円) |

| 必要なもの |

など |

農地の相続登記は、基本的には自宅などの相続登記と同じやり方です。

詳しい手続き方法は以下の記事をご参考にしてください。

STEP② 農業委員会への相続届出

農地の相続登記が終わったら市町村の「農業委員会」へ届出をしましょう。

農業委員会への届出は、相続開始を知ってから10か月以内に行う必要があります。

期限を過ぎると「10万円以下の過料」を科される恐れもあるので、早めに対応しましょう。

農業委員会は市町村にひとつずつ設置されている地域が多数ですが、中には複数存在する自治体や存在しない自治体もあります。

管轄の農業委員会が不明な場合、役所に問い合わせましょう。

農業委員会への相続届出の概要および必要書類は、下記の通りです。

| 提出先 | 農地の住所地を管轄する農業委員会 |

| 提出できる人 | 相続や遺贈で農地を取得した人 |

| 費用 | 無料 |

| 必要書類 |

|

STEP③ 農地の相続税の納税猶予を適用する

STEP②までで農地の相続手続き自体は完了です。

しかし、農地を相続した人が引き続き農業を行うなら「相続税の納税猶予」を適用できる可能性があるので、確認しておきましょう。

農地の相続税の納税猶予を適用できた場合、名前の通り、当面の間相続税を支払う必要はなくなりますし、相続人が死亡したら猶予されていた相続税は免除となります。

納税猶予の要件や猶予される税額、注意点を詳解説していきます。

納税猶予の要件

農地の相続税の納税猶予を適用する際には、亡くなった人と相続人、農地がそれぞれ要件を満たす必要があります。

詳しく見ていきましょう。

【亡くなった人の要件】

- 死亡日まで農業を営んでいた

- 死亡日まで営農困難時貸付や特定貸付をしていた

- 生前に農地の一括贈与をした

【相続人の要件】

以下のいずれかを満たす必要があります。

- 相続税の申告期限までの間に農業を引き継いでその後も継続する

- 農地を生前に一括贈与されて贈与税の納税猶予の特例を適用していた

- 相続税の申告期限までに特定貸付を行った場合など

【農地の要件】

亡くなった人が農業をしていたまたは特定貸付を行っていた農地で、次のいずれかに該当する場合です。

- 相続税の申告期限までに遺産分割が終了している農地

- 贈与税の納税猶予の特例が適用されていた農地

- 相続があった年に被相続人から生前一括贈与されていた農地

納税が猶予される税額

納税猶予の特例を適用すると「農業投資価格で評価した価額」を基準に相続税が計算されます。

農業投資価額は元の評価額より大幅に低くなるので相続税額を大きく節税可能です。

納税猶予の注意点

農地の相続税の納税猶予を受けた場合、相続人がそのまま農業を続けて死亡すれば相続税が免除されますが、途中で宅地などに転用すると特例の適用が打ち切られます。

納税猶予の適用が打ち切られた場合には、猶予されていた相続税だけでなく利子税もかかります。

そのため、将来的に農地転用を考えているなら、農地の相続税の納税雄図は適用しない方が無難です。

3章 農地を相続したくない人が検討すべき選択肢

「実家が農業を営んでいるが農業を継ぐ気はない」と考える人は、少なくありません。

また、東京や大阪などの都市に住んでいる方が、実家の農地を耕すことは物理的に難しいでしょう。

冒頭でも説明したとおり、農地の相続は慎重に判断しなければなりません。

なぜなら、一度相続してしまうと手放したくても、簡単に手放せない場合があるからです。

農地を相続したくないときに検討すべき選択肢は、主に以下の4つです。

- 農地のまま売却する

- 農地以外の用途に転用する

- 農地を相続放棄する

- 最低限の管理のもと放置する

それぞれ詳しく解説していきます。

3-1 農地のまま売却する

ひとつ目の選択肢は、農地を売却する方法です。

農地を相続後売却するとしても、本記事の2章で解説した相続登記(名義変更)は必要になります。

また原則として、農地は一定の要件を満たした農家にしか売れないので、買い手を見つけるのは容易ではありません。

自分たちで勝手に売買できず、農業委員会による許可をはじめとした複雑な手続きが必要となる点にもご注意ください。

確実に売却できるかどうかについて、しっかりと調査して判断しましょう。

3-2 農地以外の用途に転用する

ふたつ目は、農地以外に転用する方法です。

農地の転用とは「土地の種目を農地から宅地へ」変更することで、住宅地としての売買や農業以外の活用を可能にします。

市街化区域の第2種農地や第3種農地は宅地に転用できるので、宅地にしてからさまざまな方法で活用したり売却したりすると良いでしょう。

宅地であれば土地上に建物を建てて賃貸もできますし、売却時にも買い手が見つかりやすく農地よりも高額で売りやすいです。

都市部なら駐車場などにして賃貸収入を得る活用方法も考えられます。

転用には農業委員会による許可が必要ですが、一回許可をもらったら農地のまま処分するよりずいぶん活用が楽になります。

ただし、農地の場所や地域により条件を満たさない場合、転用は非常に困難なので転用できるかどうかについて調査が必要です。

3-3 相続土地国庫帰属制度を利用する

相続土地国庫帰属法が制定され、相続や遺贈によって取得したいらない土地を国に返せるようになりました。

農地を相続したものの活用予定がない人が相続土地国庫帰属制度を利用すれば、農地を管理する手間やコストがかからなくなります。

一方で相続土地国庫帰属制度を利用する際には、下記の点に注意が必要です。

- すべての土地が相続土地国庫帰属制度を利用できるわけではない

- 10年分の土地管理費用相当額の負担金を納めなければならない

また、相続土地国庫帰属制度を利用する際には事前に相続した農地の名義変更手続きをしなければなりません。

相続した農地の名義変更や相続土地国庫帰属制度の利用は、グリーン司法書士法人にお問い合わせください。

3-4 農地を相続放棄する

売却できない、転用できないとなれば、次に検討するのが「相続放棄」です。

相続放棄すれば農地の相続から逃れられます。

ただし、相続放棄すると農地だけではなく、その他の財産もすべて相続できなくなります。

したがって、他に価値のある遺産(自宅や預貯金など)があるなら、現実的には相続放棄できないケースも多々あります。

また、相続放棄できるのは基本的に「相続開始を知ってから3か月以内」です。

農地を相続しようか迷っている間に相続放棄の期限が過ぎてしまうケースもあるので、手続きをするなら急ぎましょう。

判断が難しい場合や期限まで近い場合は、司法書士がアドバイスいたしますので、ご相談ください。

相続放棄について詳しく知りたい人はこちら

3-5 最低限の管理のもと放置する

これまで解説した3つの選択肢のすべてが難しそうであれば、農地を相続して最低限の管理のみ行い放置するしかありません。

近隣に迷惑をかけないよう、雑草が伸びすぎたら除去を行う、外注対策をするなどの管理は必要になります。

特に、農地上に納屋等の建物が建っていると、環境悪化や倒壊、犯罪に使われるなどの危険が生じる恐れもあるので取り壊しも考えておきましょう。

さらに、活用しなくても農地を所有し続けている限り、固定資産税はかかり続けます。

なお、相続した農地を放置する場合、相続登記もしない方がおられますがおすすめできません。

後々、あなたが死亡して再度相続が起こったときに、お子様やお孫さん達が相続手続きを行う際に手間がかかり困ってしまうからです。

さらに、相続登記は2024年から義務化され、相続登記がすんでいない土地の所有者には罰則も科されます。

2024年4月1日より、相続発生から3年以内に相続登記をしない場合には10万円以下の過料が科されるようになります。

相続登記の義務化は、法改正以前から所有していた土地に関しても適用されるので、まだ相続登記をすませていない農地をお持ちの人は早めに名義変更手続きをすませましょう。

農地の相続登記は自分で行うこともできますが、司法書士に依頼することも可能です。

まとめ

農地の相続は一般の宅地相続とは違い、特に農家でない方にとっては負担が重くなるものです。

できれば、生前から相続税の問題、相続後の活用や処分の方法を検討しておきましょう。

また、農地を相続したら必ず「相続登記」と「農業委員会への届出」が必要です。

登記が手間となる場合ややり方が分からない場合、司法書士や弁護士に代行してもらうこともご検討ください。

農地を相続したものの活用予定がない、手放したいと考える人は農地売却や転用、相続放棄などを検討するのも良いでしょう。

相続放棄に関しては3ヶ月以内に家庭裁判所への申立て手続きが必要です。

相続放棄の手続き代行や「そもそも相続放棄すべきか」などの判断も司法書士や弁護士が対応できるので、相談することをおすすめします。

グリーン司法書士法人では、相続登記や相続放棄に関する相談をお受けしています。

初回相談は無料、かつオンラインでの相談も可能ですので、まずはお気軽にお問い合わせください。

よくあるご質問

相続放棄するとどうなる?

相続放棄はプラスの財産もマイナスの財産も相続しなくする手続きです。

そのため、相続放棄した場合には何も財産を受け取れません。

▶相続放棄について詳しくはコチラ農地の相続はどうすれば良い?

農地の相続手続きの流れは、下記の通りです。

①法務局での相続登記(名義変更)を行う

②農業委員会への相続届出

③農地の相続税の納税猶予を適用する

▶農地の相続について詳しくはコチラ農地を相続したくないときの選択肢とは?

農地を相続したくないときには、下記の方法で手放すことも検討しましょう。

・農地のまま売却する

・農地以外の用途に転用する

・相続土地国庫帰属制度を利用する

・農地を相続放棄する

・最低限の管理のもと放置する

▶農地の処分について詳しくはコチラ

(まだ評価がありません)

(まだ評価がありません)