相続財産を前もって減らしておく生前贈与は代表的な相続税対策です。

今この記事をお読みのあなたも、相続税対策として生前贈与をお考えではないでしょうか。

生前贈与には、相続税よりも税率が高い贈与税が課税されます。ただし、配偶者に自宅を贈与した場合は、一定の範囲で贈与税が非課税になる「贈与税の配偶者控除」という制度があります。

本記事では、贈与税の配偶者控除について制度の概要とメリット・デメリットをご紹介します。

贈与税の配偶者控除は、贈与税を負担しないで相続財産を減らすことができるため相続税対策に役立ちそうですが、実は相続税の軽減にはほとんど効果がありません。

贈与税の配偶者控除について正しく理解して、ムダのない相続税対策を実行してください。

目次

1章 夫婦間の自宅の贈与は2000万円まで贈与税が非課税

贈与税の配偶者控除は、夫婦の間で自宅や自宅を取得するための金銭を贈与した場合に2000万円まで贈与税が非課税になる制度です。

一般的には、夫婦の財産は共有のものと考えられていることが多いですが、法律上はそうではありません。夫が得た財産は夫のもの、妻が得た財産は妻のものというように、夫婦は別々に財産を持っているという考え方をします。したがって、たとえ夫婦の間で贈与した場合でも、贈与税が課税されることになります。

一方で、夫婦がお互いに協力しあって財産を築いてきたことに対する考慮も必要で、贈与税の配偶者控除では一定の範囲で贈与税を免除しています。

贈与税の配偶者控除の詳しい内容と適用要件については、第4章でお伝えします。

2章 贈与税の配偶者控除のメリット

本章では、贈与税の配偶者控除のメリットをご紹介します。

基礎控除と併用することで非課税枠が2110万円まで広がるほか、他の生前贈与財産とは異なり相続税の計算で相続財産に加算されないメリットがあります。

2-1 2000万円までなら非課税で贈与ができる

生前贈与には相続税よりも税率が高い贈与税が課税されますが、いろいろな非課税制度を活用することで贈与税を負担しないで相続財産を減らすことができます。

1章でも簡単にお伝えしましたが、贈与税の配偶者控除では、夫婦の間で自宅や自宅を取得するための金銭を贈与した場合に2000万円までの部分が非課税になります。

夫から妻に自宅を贈与した場合、自宅の評価額が2000万円以下であれば贈与税は課税されません。自宅の評価額が2000万円を超えても、贈与税がかかるのは評価額から2000万円を差し引いた部分だけです。

(本記事ではこのあとも「夫から妻に贈与した」として解説しますが、「妻から夫に贈与した」場合でも同様に贈与税が非課税になります。)

2-2 基礎控除と併用して非課税枠は2110万円になる

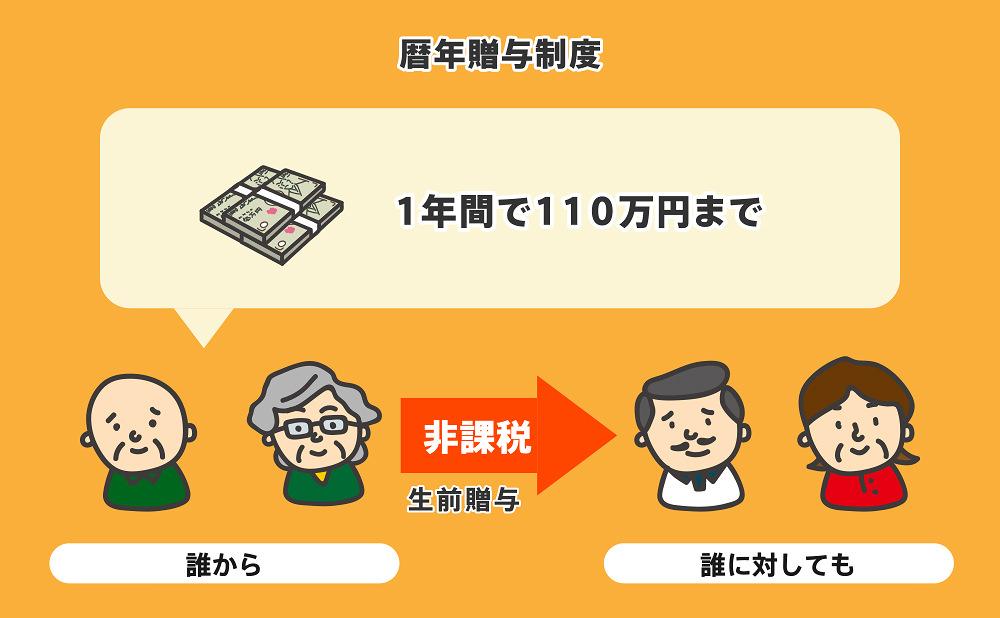

贈与税の配偶者控除は基礎控除と併用することができます。贈与税の基礎控除とは、毎年1月1日から12月31日までに贈与された財産のうち110万円以下の部分は課税対象にならないというものです。

この基礎控除を利用した贈与のことを暦年贈与といいます。

夫から妻に自宅を贈与した場合、贈与税の配偶者控除の2,000万円に基礎控除の110万円を合わせた2,110万円までが非課税になります。

詳しい解説はこちら

2-3 3~7年以内に相続があっても相続財産に加算されない

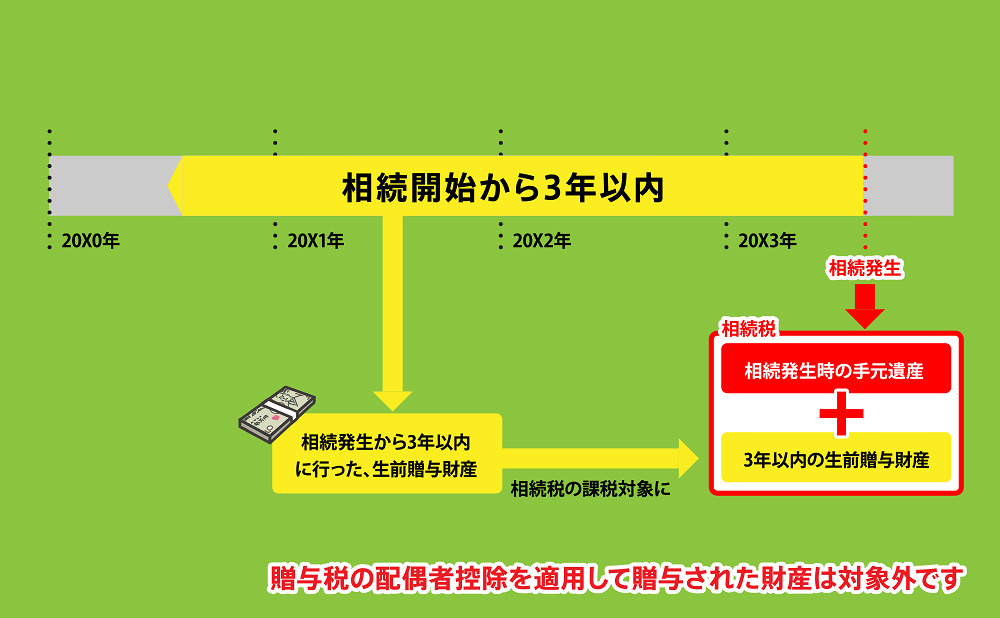

生前贈与があってから3~7年以内に贈与した人が亡くなって、贈与された人が遺産を相続した場合は、生前贈与された財産は相続財産に加算され相続税の課税対象になります。

これには、亡くなる直前に生前贈与をして相続税の課税を免れるといった、行き過ぎた節税行為を防ぐ目的があります。

しかし、贈与税の配偶者控除を適用して贈与された財産は、3~7年以内に相続があったとしても相続財産には加算されません。

仮に、死期が迫っていて配偶者に生前贈与した方が、相続税の節税効果の有る様なケースではこの制度を使えば有用でしょう。

2024年1月1日以降は生前贈与加算が死亡前3年から7年に延長され、生前贈与をしてから7年以内に贈与者が亡くなると、贈与財産を相続税の課税対象財産に含めなければなりません。

これまで贈与財産を相続税の課税対象財産に含めなければならないのは、死亡前3年以内に行われた生前贈与だったのに対して2024年以降は死亡前7年以内と期間が延長されてしまいます。

そのため、贈与者が高齢の場合、暦年贈与が難しくなったともいえるでしょう。

なお、死亡4~7年以内に行われた生前贈与を相続税の課税対象財産に含めるときには、合計金額に対して100万円の控除を適用できます。

また、生前贈与加算の対象になる人物は、相続や遺贈によって財産を受け取った人のみです。

そのため、財産を遺贈で取得していない子供の配偶者や孫に死亡直前に贈与していたとしても、生前贈与加算の対象にはなりません。

3章 贈与税の配偶者控除のデメリット

本章では、贈与税の配偶者控除のデメリットをご紹介します。

誤解されていることも多いのですが、贈与税の配偶者控除を適用しても相続税の軽減にはほとんど効果がありません。また、生前贈与は相続に比べて手続費用が高くなるといったデメリットもあります。

3-1 相続税の軽減効果はほとんど期待できない

生前贈与は相続税の負担を軽減する目的で行われることが多いですが、贈与税の配偶者控除を適用して自宅を贈与しても相続税の軽減効果はほとんど期待できません。

相続税にも、贈与税と同様の趣旨で配偶者に対する手厚い優遇措置があります。また、自宅の土地の価格を最大80%減額できる特例もあります。そのため、多額の遺産を相続しても相続税が課税されないケースが多くなります。

相続税が課税されないケースでは、贈与税の配偶者控除を適用して自宅を贈与しても相続税対策としての意味はなくなってしまうことを理解しておきましょう。

相続税についてはこちらの記事で詳しく解説しています。

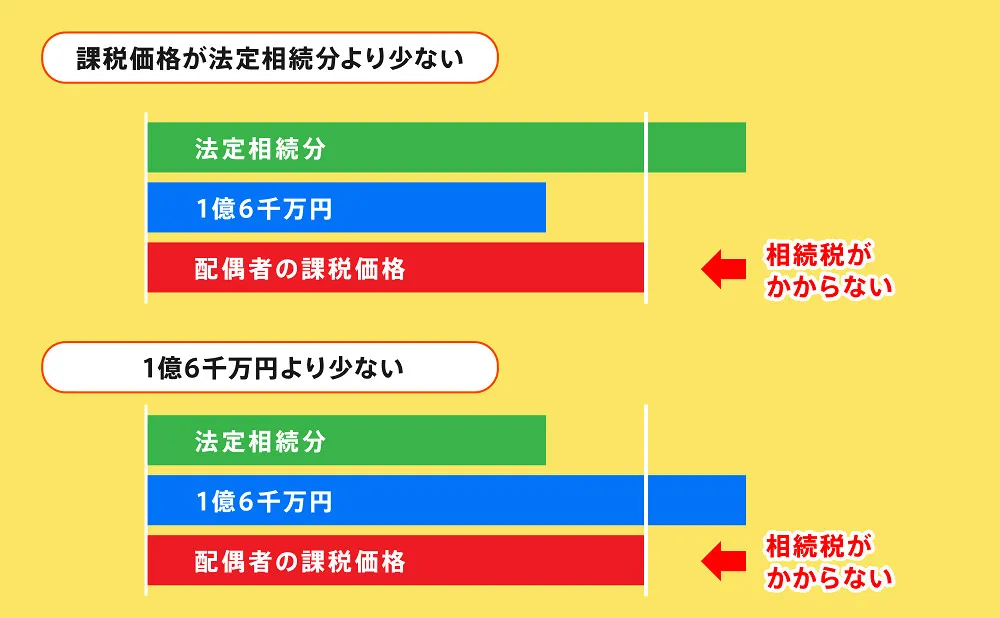

3-1-1 配偶者の税額軽減で1億6000万円までは相続税が非課税

相続税の配偶者の税額軽減は、配偶者が相続した遺産の価格が次のいずれか高い方までの場合には、相続税が課税されない制度です。

- 法定相続分

- 1億6000万円

たとえば、夫が死亡して妻と子供が法定相続人になる場合は、妻の法定相続分は1/2となります。遺産の相続割合が1/2までであれば、どれだけ大きい金額(例えば10億円)の遺産を相続しても妻に相続税は課税されません。また、妻が遺産のすべてを相続しても、その価格が1億6000万円までであれば相続税は課税されません。

相続人の範囲と法定相続分についての解説は、国税庁ホームページ(https://www.nta.go.jp/taxanswer/sozoku/4132.htm)をご覧ください。

3-1-2 自宅の土地の価格は最大80%減額できる

相続税には、税額計算上の土地の価格を減額できる「小規模宅地等の特例」があります。自宅を相続した場合は、土地の330㎡までの部分について税額計算上の価格を80%減額することができます。

配偶者が自宅を相続した場合は、相続後に売却したり賃貸に出したりした場合でもこの特例を適用することができます。

3-1-3 相続税の基礎控除額は3600万円以上

贈与税と同じく相続税にも基礎控除額があります。相続税の基礎控除額は法定相続人の人数によって変動し、下記の式で表されます。贈与税の基礎控除額(110万円)に比べて高い金額が定められています。

相続税の基礎控除額=3000万円+(相続人の人数)×600万円

たとえば妻と子供1人が法定相続人になる場合の相続税の基礎控除額は4,200万円で、遺産総額が4,200万円までであれば相続税は課税されません。

相続税の基礎控除について詳しく知りたい方はこちら

3-1-4 贈与された人が先に亡くなることもある

夫から妻に自宅を生前贈与した場合、自宅を贈与された妻が先に亡くなってしまうこともあります。妻が死亡して自宅を夫が相続した場合は、自宅は再び夫のものになって相続税対策としては意味がなくなってしまいます。

贈与された人が先に死亡する可能性があることも念頭に相続税対策を考える必要があるでしょう。

3-2 相続する場合に比べて手続費用が高くなる

贈与税の配偶者控除を適用して自宅を贈与した場合は、生前贈与をしないで自宅を相続した場合に比べて手続費用が高くなるというデメリットもあります。

夫から妻に自宅を贈与した場合は、妻が夫から不動産を取得したことになり不動産取得税が課税されます。贈与税の配偶者控除で贈与税が非課税になっても、不動産取得税までは非課税になりません。

また、自宅の名義を書き換える登記手続きでは、手数料として登録免許税が必要になります。

もし、生前贈与をしないで夫の死後に妻が自宅を相続した場合は、不動産取得税は非課税で、登録免許税も1/5になります。

生前贈与と相続の手続費用を比較すると下の表のとおりになります。

| 不動産取得税 | 登録免許税 |

生前贈与 | 宅地:固定資産税評価額の1.5% 建物:固定資産税評価額の3.0% (各種軽減措置あり) | 固定資産税評価額の2.0% |

相続 | 非課税 | 固定資産税評価額の0.4% |

3-3 生前贈与しても遺産分けの対象になる可能性が有ります(ただし改正予定)

生前贈与をすると、財産は贈与された人のものになります。しかし、配偶者へ自宅を贈与した場合など、特定の相続人に多額の生前贈与がされた場合は、「特別受益」として遺産分けの対象に戻されることになっています。

特別受益とは、簡単に言うと生前贈与等で遺産の前渡しに近い利益を受けている人と受けてない人との不公平を無くすための制度です。

詳しく知りたい方はこちらをお読みください。

3-4 民法改正で配偶者に生前贈与した自宅は遺産分けの対象外になる

政府は2018年3月に民法改正案を国会に提出しました。改正案のとおりに民法が改正されれば、結婚から20年以上の夫婦の間で自宅を生前贈与した場合、自宅は遺産分けの対象外になります。

つまり、自宅以外の遺産を相続人どうしで分け合うことになり、残された配偶者は生活資金を確保しやすくなります。

→改正されました。詳しい解説はこちら

4章 贈与税の配偶者控除の概要

本章では、贈与税の配偶者控除の適用要件と適用するときの注意事項をご紹介します。

配偶者控除が適用できるのは、自宅などの居住用財産やその購入のための金銭を贈与した場合に限られ、夫婦の婚姻期間などの要件もあります。

4-1 居住用の不動産またはその購入資金の贈与に適用できる

贈与税の配偶者控除が適用できるのは、自宅など「居住用の不動産」を贈与した場合です。居住用の不動産を購入するための金銭を贈与した場合にも適用できます。

土地・建物の両方だけでなく、土地のみ、建物のみ贈与した場合でも、他の要件を満たせば配偶者控除を適用することができます。ただし、土地のみ贈与する場合は、夫、妻または同居の親族が建物を所有していることが必要です。

別荘や収益物件など、贈与する財産が自ら居住するためのものでない場合は、贈与税の配偶者控除を適用することができません。

4-2 結婚20年以上の夫婦が1回だけ適用できる

贈与税の配偶者控除は、結婚から20年以上経過した夫婦の間で自宅などを贈与した場合に適用できます。

ここで結婚とは、婚姻届を提出した法的な婚姻関係をさします。内縁や事実婚など法的な婚姻関係にない人どうしの贈与では、たとえ同居期間が長く親しい間柄であったとしても適用することはできません。

また、贈与税の配偶者控除の適用は同じ夫婦の間で1回限りとなります。

4-3 贈与された年の翌年3月15日以降引き続き居住が必要

贈与税の配偶者控除を適用するためには、贈与税の申告期限、すなわち贈与された年の翌年の3月15日以降、引き続き贈与された自宅に居住していなければなりません。

もともと住んでいる自宅を贈与された場合はあまり気にする必要はありませんが、金銭を贈与されて自宅を購入する場合には居住を始める時期に注意が必要です。

4-4 納付税額がなくても贈与税の申告は必要

贈与税の配偶者控除を適用して納付税額が0になっても、贈与税の申告は必要です。申告をしなければ、税務署では配偶者控除を適用したのか単に申告漏れなのかが判別できないからです。

贈与税の申告は、贈与された年の翌年の2月1日から3月15日までの間に、最寄りの税務署に書類を提出します。贈与税の申告書のほか、戸籍謄本または抄本、自宅の登記事項証明書、固定資産税評価証明書なども提出します。

5章 適用した方がよいかどうかは専門家に相談を

ここまで、贈与税の配偶者控除にはいろいろな適用要件があって、メリットもデメリットもあることをお伝えしました。

生前贈与は相続税の負担を軽減するために行われますが、贈与税の配偶者控除を活用した夫婦間の自宅の贈与は、相続税の軽減にはほとんど効果がありません。

しかし、家族どうしの関係によっては、配偶者に自宅を生前贈与しておくことが効果的な場合もあります。民法が改正されれば、自宅を生前贈与しておくことで相続のときに配偶者が有利になります。

贈与税の配偶者控除を適用するかどうかは、贈与や相続の税務に詳しい専門家に相談して判断することをおすすめします。税金のことは税理士に、不動産登記については司法書士にといったように、相談できる専門家にはそれぞれの分野がありますが、ワンストップで依頼できる専門家に相談できると心強いでしょう。

まとめ

贈与税の配偶者控除は、贈与財産のうち2000万円までの部分について贈与税が非課税になる制度です。結婚20年以上の夫婦の間で自宅など居住用の不動産やその購入のための金銭を贈与した場合に適用できます。

贈与税が軽減できるメリットはあるものの、生前贈与の目的の一つである相続税の軽減には役立たない点がデメリットです。

贈与税の配偶者控除を適用するかどうかの判断は、贈与や相続の税務に詳しい専門家にぜひご相談ください。

よくあるご質問

贈与税の配偶者控除はいくらですか?

贈与税の配偶者控除を利用すれば、2,000万円まで居住用不動産や取得資金を贈与できます。

なお、贈与税の配偶者控除と暦年贈与の基礎控除は併用できるため、控除を利用した年は最大2,110万円まで贈与税を非課税にできます。

▶贈与税の配偶者控除について詳しくはコチラ贈与税の配偶者控除の適用要件は?

贈与税の配偶者控除の適用要件は、下記の通りです。

・結婚から20年以上経過した夫婦である

・自宅、もしくは居住用不動産の取得資金を贈与した

・贈与された年の翌年3月15日以降引き続き居住する

・贈与税額が0円でも確定申告をする

▶贈与税の配偶者控除の適用要件について詳しくはコチラ

(まだ評価がありません)

(まだ評価がありません)