不動産を贈与すると、贈与税がかかる場合があります。

ただし、すべてのケースで贈与税がかかるわけではなく、贈与した不動産の価値が110万円を超える場合のみ贈与税がかかります。

なお、贈与税には様々な控除や特例が用意されており、活用すれば贈与税を節税可能です。

不動産を贈与する際には贈与税の計算だけでなく、贈与者から受贈者へ不動産の名義変更手続きも必要ですし、贈与契約書も作成しておく必要があります。

贈与の手続きや税金の計算をミスなく行うためには、贈与を計画する段階で相続対策に詳しい司法書士や税理士に相談しながら進めるのが良いでしょう。

本記事では、不動産の贈与税の計算方法や節税方法、贈与時の注意点を解説します。

生前贈与については、下記の記事で詳しく紹介していますので、ご参考にしてください。

目次

1章 不動産を贈与すると贈与税がかかる

不動産などの財産を贈与すると、贈与税がかかる場合があります。

贈与税は生前にお金や不動産を贈与して遺産を減らす「相続税逃れ」を防止するために定められている税金です。

贈与税を支払うのは「贈与をした側」ではなく「贈与を受けた側」です。

なお、家族内での生活費や教育費のやり取り、常識的な範囲でのご祝儀、お見舞金などに、贈与税はかかりません。

贈与税の概要は、下記の通りです。

| 納税する人 | 財産を譲り受けた人(受贈者) |

| 贈与税の申告先 | 受贈者の住所地を管轄する税務署 |

| 申告時期 | 贈与のあった翌年2月1日から3月15日 |

2章 贈与以外で贈与税がかかるケース

贈与税が課税されるのは原則として「不動産の贈与が行われたとき」ですが、贈与以外でも実質的に不動産の贈与が行われていると判断されると贈与税がかかります。

このように贈与でなくても贈与税がかかるケースを「みなし贈与」と呼びます。

不動産のみなし贈与が行われたと判断されるケースは、主に下記の通りです。

- 相場より著しく低い価格で不動産を売買したとき

- 資金の拠出割合と共有名義が一致しないとき

- 不動産を購入したときの借金を免除されたとき

- 不動産を売買したのに対価の支払いがないとき

それぞれ詳しく解説していきます。

2-1 相場より著しく低い価格で不動産を売買したとき

時価より著しく低い価格で不動産を売買したときは、適正な価格との差額について贈与税が発生する可能性があります。

例えば、時価3,000万円の不動産を1,000万円で売買した場合、差額の2,000万円は贈与されたとして贈与税が課税されることになります。

高額な贈与税を逃れるため、著しく低い価格で不動産を売買することはやめておきましょう。

なお「著しく低い価格」とは時価の半額未満とされることが多いです。

2-2 資金の拠出割合と共有名義が一致しないとき

夫婦や親子など2人以上が資金を出しあって共有で不動産を購入するとき、資金拠出の割合と共有持分の割合に差があるときは、その差額について贈与税が課税される可能性があります。

例えば夫が2,000万円、妻が1,000万円を出して3,000万円の不動産を購入したとき、共有持分の割合を夫3分の2、妻3分の1とすれば贈与税は発生しません。

一方で夫2分の1、妻2分の1とすると、妻が出した1,000万円と共有持分の割合相当額1,500万円との差額500万円に贈与税が課税されます。

2-3 不動産を購入したときの借金を免除されたとき

不動産を購入するためにした借金の返済を免除されたときも、みなし贈与として課税されます。

借金の免除は、免除された額の贈与があったことと同じ効果があるからです。

例えば、不動産を購入するときに親から2,000万円の借金した後、「返済しなくていいよ」となった場合、免除された2,000万円に対して贈与税が課税されます。

2-4 不動産を売買したのに対価の支払いがないとき

不動産を売買したのに対価の支払いがないときも、贈与税が課税される可能性があります。

例えば、自分名義の不動産を息子へ売買し不動産の名義変更をしたけど、その後も対価の支払いがない場合です。

形式的には売買でも、代金を払わなければ実質的には贈与と同じなので、課税されるということです。

3章 不動産の贈与税を計算する流れ

不動産の贈与税を計算する際には、贈与された不動産の評価額を計算する必要があります。

また贈与税はその年の1月1日から12月31日に受け取った贈与財産の合計額に対して課税されるため、不動産以外にも贈与を受けた場合は合算して計算しなければなりません。

不動産の贈与税を計算する流れは、下記の通りです。

- 贈与する不動産の評価額を確認する

- 課税対象額を計算し贈与税の税率を決定する

- 計算式に当てはめて贈与税額を算出する

それぞれ詳しく見ていきましょう!

STEP① 贈与する不動産の評価額を確認する

贈与税を計算するときの不動産評価額は、相続税の算出のときにも使われる「相続税評価額」を用います。

相続税評価額の算出方法は、土地と建物で下記のように異なります。

- 土地:路線価方式、倍率方式

- 建物:固定資産税評価額

路線価とは、国税庁が定めた土地の基準価格で、主に相続税や贈与税の計算に用いられます。

路線価は国税庁のHPで確認可能です。

なお、市街化区域外であり路線価が定められていない土地の場合、倍率方式によって価格を評価します。

路線価方式の評価額算出はすこし難しいので、概算でよい人は「固定資産税評価額」を使って算出してみるのでも良いでしょう。

土地の固定資産税評価額は路線価より安くなっていることが多いので、固定資産税評価額の1.2~1.5倍すれば路線価に近づきます。

建物の相続税評価額を計算する際には、固定資産税評価額を使用します。

固定資産税評価額とは、市町村が定めた固定資産税を算出するための基準価格です。

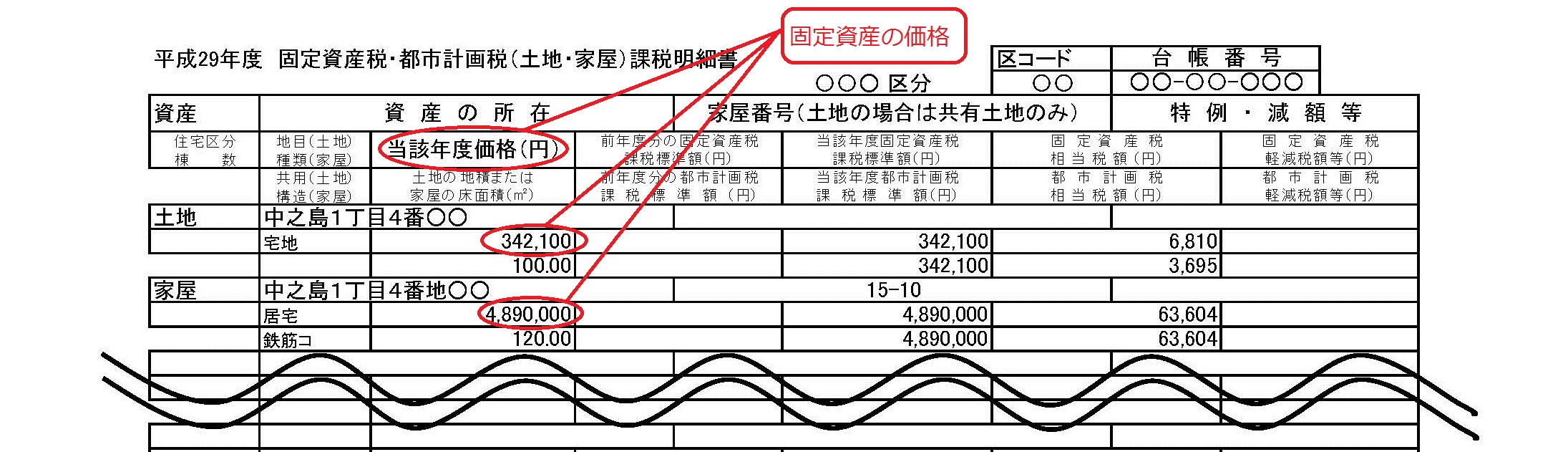

固定資産税評価額は、不動産の所有者に毎年送られてくる「固定資産税の納税通知書」に記載されています。

冊子の中盤に「課税明細書」というページがあるので「評価額」もしくは「当該年度価格」として記載されている金額を確認しましょう。(市区町村によって明細の様式が異なる点にご注意ください。)

課税明細書のサンプルは、下記の通りです。

上記の課税明細書が手元にない、もしくは捨ててしまったという方は、不動産所在地の市区町村役場もしくは市税事務所で「固定資産税評価証明書」を取得しましょう。

固定資産税評価証明書は評価額を記載した証明書で、1物件につき300円程度で発行してもらえます。

STEP② 課税対象額を計算し贈与税の税率を決定する

贈与された不動産の評価額を算出したら課税対象額を計算し、贈与税の税率を決定します。

贈与税は、その年の1月1日から12月31日に行われた贈与財産の合計額に対してかかります。

そのため、その年に不動産2,000万円と預貯金1,000万円を贈与されていた場合の贈与財産は3,000万円です。

また、贈与税には年間110万円の基礎控除が用意されているため、上記のケースの課税対象額は「3,000万円-110万円=2,890万円」です。

贈与税の課税対象額の計算が完了したら、税率を決定します。

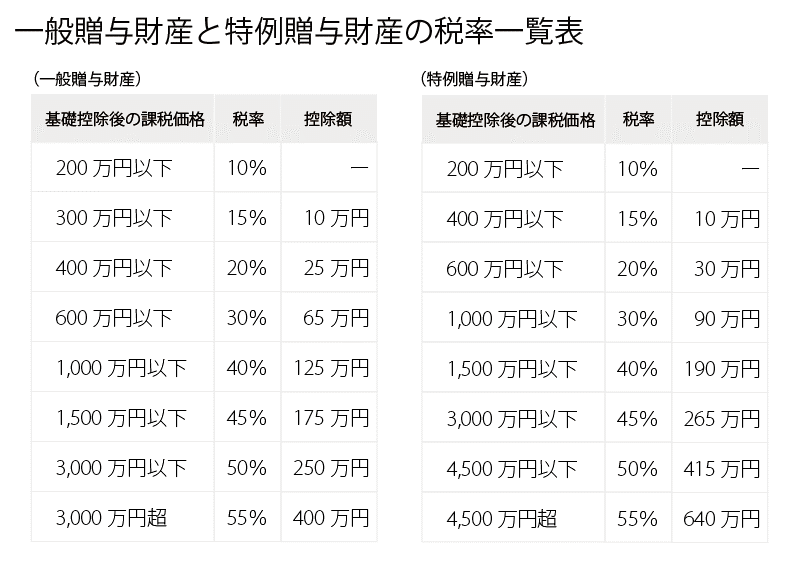

贈与税は累進課税制度を採用しているため、課税対象額が多ければ多いほど税率が高くなります。

贈与税には、下記の2種類の税率が用意されており、それぞれの税率は下記の通りです。

特例贈与税率とは、両親や祖父母から18歳以上の子や孫に贈与したときのみ適用できる税率です。

特例贈与税率を適用できないケースは、すべて一般贈与税率によって計算します。

STEP③ 計算式に当てはめて贈与税額を算出する

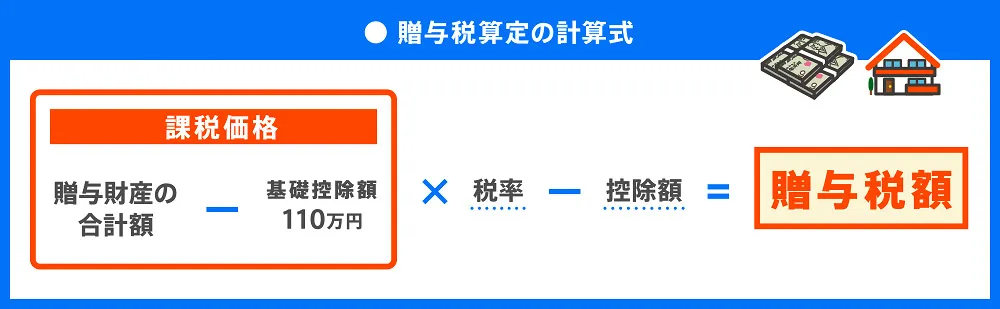

贈与財産の評価額や税率、控除額がわかれば、あとは計算式に当てはめるだけです。

例えば、父親から18歳以上の子供に対し、2,000万円の不動産を一般贈与すると以下の計算式になります。

2000万円-110万円×50%-250万円=695万円(贈与税額)

4章 不動産の贈与税を安く抑えることができる3つの特例

贈与税には控除や特例が用意されており、利用すれば不動産の贈与税を抑えることができます。

不動産贈与時に利用できる贈与税の控除や特例は、主に下記の3つです。

- 相続時精算課税制度【非課税枠最大2500万円】

- 暦年贈与制度【非課税枠毎年最大110万円】

- 配偶者控除制度(おしどり贈与)【非課税枠最大2000万円】

それぞれ詳しく解説していきます。

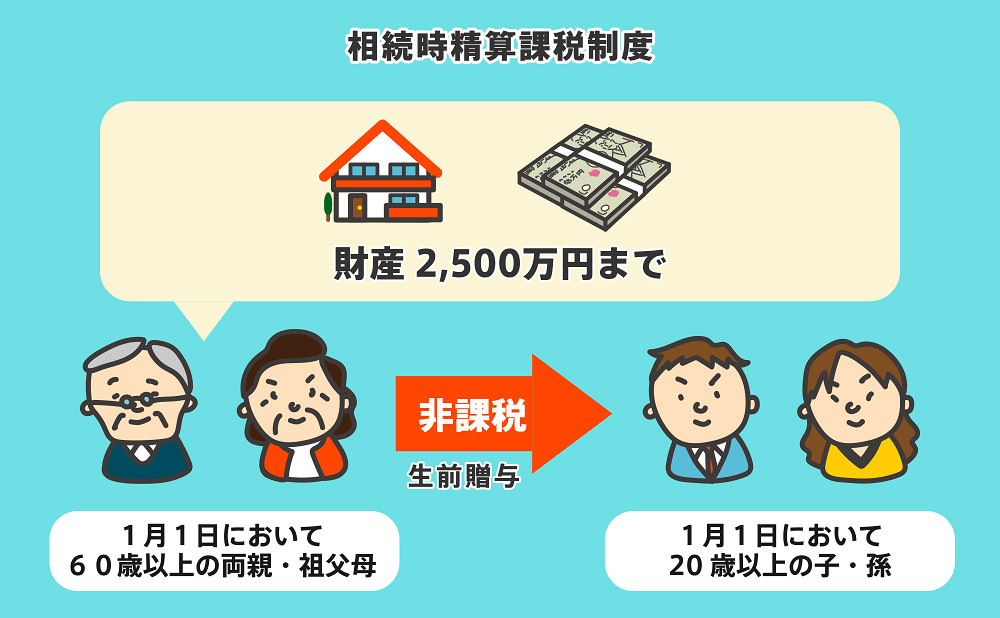

4-1 相続時精算課税制度【非課税枠最大2500万円】

相続時精算課税制度とは、親や祖父母から18歳以上の子、孫に対して財産を贈与した場合に2500万円まで贈与税が非課税になる特例です。

相続時精算課税制度を利用した場合、2,500万円を超える贈与に関しても贈与税率が一律20%となります。

例えば、不動産3,000万円を相続時精算課税制度で贈与した場合、2,500万円は非課税になり、残りの500万円に対して贈与税率20%がかかり贈与税額は100万円となります。

一方で、相続時精算課税制度を利用した贈与者が死亡すると、贈与財産を相続税の計算対象に含めなければなりません。

相続時精算課税制度は2,500万円まで贈与税を非課税にできるので、不動産の贈与にも適しています。

相続時精算課税制度の適用要件は、主に下記の通りです。

- 両親、祖父母が贈与があった年の1月1日時点で60歳以上であること

- 子、孫が贈与があった年の1月1日時点で18歳以上であること

- 贈与があった翌年の2月1日から3月15日の間に税務署に申告すること

なお、贈与税の課税方式は後述する暦年贈与と相続時精算課税制度の2種類から選択する必要がありますが、一度でも相続時精算課税制度を選択した場合に暦年贈与に戻すことはできません。

これまで相続時精算課税制度を利用すると、毎年の贈与税の基礎控除額110万円は利用できませんでした。

しかし、2024年1月1日以降は相続時精算課税制度を選択した人にも毎年110万円の基礎控除額が与えられます。

相続時精算課税制度に基礎控除額が導入されたことにより、下記のメリットがあります。

- 毎年110万円以下の贈与であれば贈与税の申告および納税は不要

- 毎年110万円以下の贈与であれば贈与財産を相続税の加算対象に含めなくて良い

贈与者の年齢によっては毎年の基礎控除額を利用して贈与すれば、贈与税および相続税を大幅に節税できるでしょう。

制度改正により相続時精算課税制度を利用すべきかお悩みの人は、相続に精通した税理士に相談するのがおすすめです。

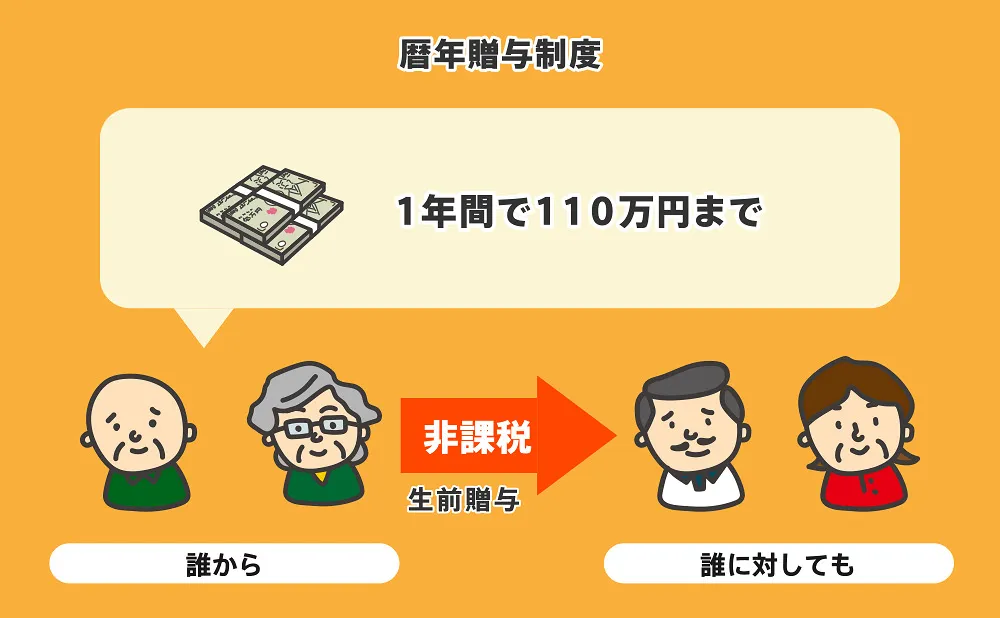

4-2 暦年贈与制度【非課税枠毎年最大110万円】

暦年贈与制度とは、贈与を受けた金額のうち年間110万円の非課税控除枠を活用する方法です。

他の特例制度と違い、親子間や夫婦間という要件がないため、誰でも自由に利用できる制度です。

また、毎年贈与を繰り返せば贈与税を節税できるだけでなく、相続財産も減らせるため相続税対策としても相続税を軽減するための対策としても使われます。

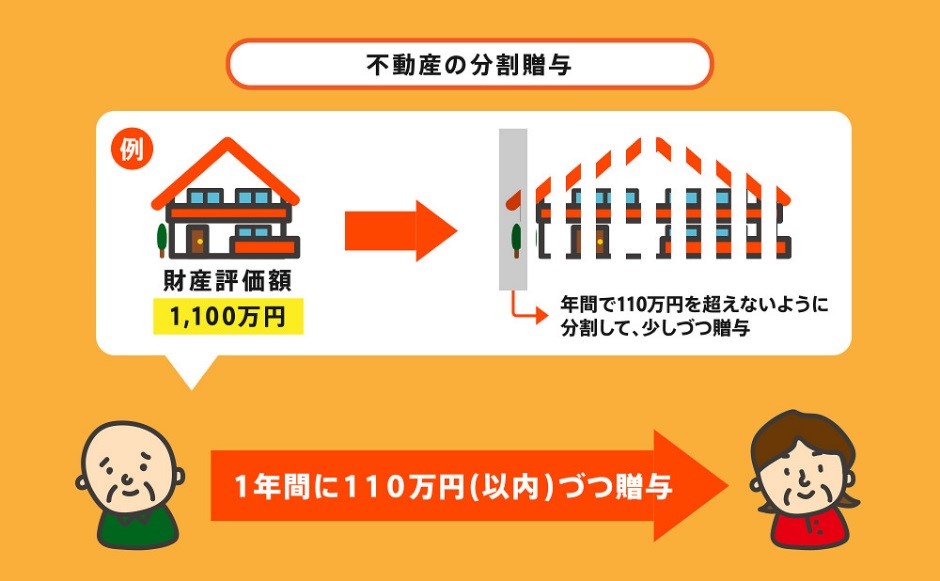

暦年贈与を利用して、下記のように不動産の権利を細分化して贈与することもできます。

上記の事例では、贈与完了まで10年かかりますが、毎年110万円以内なので贈与税は一切かかりません。

仮に4年で贈与完了したいときは、1回につき275万円の贈与になるので、275万円-110万円の165万円が贈与されたとして贈与税がかかります。

本人の年齢などを考慮し短期間で贈与したいときは、費用対効果をふまえ総合的に判断することが大切です。

暦年贈与を利用するときの注意点は、下記の通りです。

- 贈与契約書の作成や名義変更の完了など贈与の証拠を残しておく

- 3~7年以内に贈与した人が亡くなった場合に贈与財産が相続税の課税対象になる場合がある

- 年間110万円を超える贈与を受けた場合は、翌年の2月1日から3月15日の間に税務署に贈与税の申告を行う必要がある

2024年1月1日以降は生前贈与加算が死亡前3年から7年に延長され、生前贈与をしてから7年以内に贈与者が亡くなると、贈与財産を相続税の課税対象財産に含めなければなりません。

これまで贈与財産を相続税の課税対象財産に含めなければならないのは、死亡前3年以内に行われた生前贈与だったのに対して2024年以降は死亡前7年以内と期間が延長されてしまいます。

そのため、贈与者が高齢の場合、暦年贈与が難しくなったともいえるでしょう。

なお、死亡4~7年以内に行われた生前贈与を相続税の課税対象財産に含めるときには、合計金額に対して100万円の控除を適用できます。

また、生前贈与加算の対象になる人物は、相続や遺贈によって財産を受け取った人のみです。

そのため、財産を遺贈で取得していない子供の配偶者や孫に死亡直前に贈与していたとしても、生前贈与加算の対象にはなりません。

4-3 配偶者控除制度(おしどり贈与)【非課税枠最大2000万円】

配偶者控除(おしどり贈与)とは、居住不動産や住宅の取得資金を配偶者(妻または夫)へ贈与するとき、活用できる制度です。

控除金額は2000万円と大きいため、条件を満たす場合は利用すべきでしょう。

贈与税の配偶者控除の適用要件は、下記の通りです。

- 夫婦間の婚姻期間が20年以上であること

- 居住用不動産または居住用不動産を取得するための金銭であること

- 贈与を受けた翌年3月15日まで居住していること

- 贈与があった翌年の2月1日から3月15日の間に税務署に申告すること

贈与税の配偶者控除と暦年贈与は併用できるため、控除を利用すると「2,000万円+110万円=2,110万円」まで控除可能です。

また、不動産の評価額が2,110万円以上の場合、持分の一部を贈与するなど工夫して活用することも可能です。

5章 贈与税の申告・納付方法

贈与税の申告は「贈与のあった翌年の2月1日から3月15日の間」に行います。

申告期限に遅れると延滞税や過少申告加算税、無申告加算税などのペナルティがかかるのでご注意ください。

贈与税の申告方法は、下記の通りです。

| 申告期間 | 贈与のあった翌年の2月1日から3月15日の間 |

| 申告場所 | 受贈者の住所地を管轄する税務署 |

5-1 贈与税の納付方法

贈与税の申告期限=納付期限でもあるため、不動産を贈与され贈与税がかかるときは納税資金も用意しておきましょう。

譲り受けた不動産が高額の場合は、贈与税も高額になるため早めに納税資金を用意しておくことが大切です。

贈与税の納付方法は、下記の通りです。

- 納付書を使って納める

- e-taxによるダイレクト納付をする

- インターネットバンキングで納める

- クレジットカードで納める

- コンビニで納付する

贈与税の申告や納付については、下記の記事で詳しく解説していますのでご参考にしてください。

6章 不動産を贈与するときにかかる税金

不動産を贈与すると贈与税以外にも「不動産取得税」「登録免許税」がかかります。

不動産取得税と登録免許税を合計すると、評価額に対して5%程度の税金がかかるので注意が必要です。

【2000万円の土地を贈与した場合】

- 不動産取得税(3%):60万円(宅地の場合は30万円)

- 登録免許税(2%):40万円

それぞれの税金の計算方法について詳しく見ていきましょう。

6-1 不動産取得税

不動産取得税とは、不動産を取得したことに対してかかる税金であり、不動産を譲り受けた人に対して課税されます。

不動産取得税は、不動産の価格(固定資産税評価額)の3%または4%です。

| 不動産の種類 | 税率 |

| 土地 | 3% |

| 建物 | 3% |

| 住宅以外の建物 | 4% |

なお、土地を「宅地(住宅地)」として利用しているときは、固定資産税評価額の2分の1を課税価格とする特例措置があります。

不動産の名義変更手続きをしたら、数か月後には不動産取得税に関する納税通知書が届くので、金融機関やコンビニで納付しましょう。

6-2 登録免許税

登録免許税は、不動産の名義変更手続きの際に法務局へ納める税金(手数料)です。

登録免許税の税率は、不動産の価格(固定資産税評価額)の2%です。

なお、登録免許税は贈与した人(贈与者)、譲り受けた人(受贈者)どちらが支払ってもよいとされています。

司法書士へ手続きを依頼する場合は、司法書士が依頼者に代わり登録免許税を納めることになります。

7章 不動産贈与時の注意点4つ

不動産贈与時には家族間であっても贈与契約書を作成しておくことが大切です。

契約書を作成するし当事者で贈与の合意をするだけでなく、不動産の名義も贈与者から受贈者に移しておきましょう。

不動産贈与時の注意点は、下記の4つです。

- 贈与契約書を作成しておく

- 不動産の名義を変更する

- 農地の場合は農業委員会の許可や届出が必要になる

- 将来相続トラブルにならないよう配慮する

それぞれ詳しく見ていきましょう。

7-1 贈与契約書を作成しておく

贈与契約は口約束でも成立しますが、贈与契約書を作成しておきましょう。

贈与契約書の作成は将来の相続トラブルを回避するためでもありますが、税務署や法務局での法的な手続きの際に資料として「贈与契約書」が必要になります。

7-2 不動産の名義を変更しておく

贈与の合意をして贈与契約書を作成しただけでは、不動産の贈与を完了したとは言えません。

速やかに不動産の名義変更まで行っておくことが大切です。

不動産の名義変更を行うには贈与した人、贈与してもらう人が協力して法務局での手続きを行う必要があります。

仮にどちらか一方が意思を翻したり死亡したりすると、裁判や調停を行うなど面倒なことにもなりかねません。

また、不動産の名義変更をしないまま別の第三者に名義変更されてしまうと、その第三者に不動産の権利を返してくれと言えなくなる可能性もあります。

不動産贈与時の名義変更手続きは贈与者や受贈者が自分で行うこともできますが、司法書士に数万円程度で依頼することも可能です。

7-3 農地の場合は農業委員会の許可や届出が必要になる

農地を贈与するときは、農業委員会への届出や許可を得る必要があります。

なぜなら、農地を守るために法律により、様々な制限が課せられているからです。

例えば、農地を譲り受ける人は「常時農作業に従事できること」など、許可を得るためには他にも様々な条件が定められています。

農地の贈与を検討しているときは、事前に農業委員会や司法書士などの専門家に確認しましょう。

7-4 将来相続トラブルにならないよう配慮する

不動産を子供や孫に贈与するときは、将来的に相続トラブルにならないよう配慮しましょう。

不動産は高額な財産なので、贈与してもらえなかった他の相続人の不満になる可能性が高いといえるからです。

将来の相続トラブルを回避するには、残りの家族に不動産を贈与することや理由を伝えて、事前に理解を得ておくことです。

直接伝えにくい場合は、遺言書などで想いを伝える方法もあります。

また、資産的に余裕があれば、他の相続人には預貯金や保険金を使って調整する方法でも良いでしょう。

相続対策に詳しい司法書士や弁護士であれば、将来の相続トラブルリスクまで考慮した生前贈与を計画、提案可能です。

生前贈与と相続対策を一括で対応することもできますので、まずはお気軽にお問い合わせください。

まとめ

不動産を贈与する際には贈与税がかかる場合がありますし、贈与税とは別に登録免許税や不動産取得税もかかります。

登録免許税と不動産取得税を合計すると不動産の評価額の5%近くになるので、贈与する不動産によっては数十万円近くかかることもあります。

不動産を贈与する際には贈与税の計算だけでなく、登録免許税や不動産取得税のシミュレーションまでしておくことが大切です。

また生前贈与によって次世代に財産を受け継ぐ際には、贈与者が亡くなったときに相続トラブルが起きないように対策しておく必要もあります。

自分たちで贈与の手続きを行うと、相続対策まで手が回らないケースが多いので、生前贈与時には相続対策に詳しい司法書士や弁護士に相談するのが良いでしょう。

グリーン司法書士法人では、相続対策や生前贈与に関する相談をお受けしています。

初回相談は無料、かつオンラインでの相談も可能ですので、まずはお気軽にお問い合わせください。

よくあるご質問

不動産を贈与したときの税金はいくら?

不動産を贈与したときには贈与税がかかります。

贈与額から基礎控除110万円を控除した金額に対して、贈与税率をかけて贈与税を計算します。

▶不動産の贈与税の計算について詳しくはコチラ不動産贈与時の非課税枠とは?

不動産贈与時に控除や特例を利用すれば、下記の金額まで贈与税が非課税になります。

・相続時精算課税制度:2,500万円

・暦年贈与:1年間で110万円

・贈与税の配偶者控除:2,000万円

それぞれの控除や特例は適用要件が異なるので、贈与税を節税するなら専門家に相談しながら行うのが良いでしょう。

▶贈与税の非課税制度について詳しくはコチラ

(まだ評価がありません)

(まだ評価がありません)