不動産を購入した場合や譲り受けた場合など不動産を「取得」した時には「不動産取得税」が課税されます。

では、不動産を相続によって取得したときはどうなるのでしょうか?

実は、不動産を「相続」した場合には、原則として不動産取得税はかかりません。

しかし、ケースによっては不動産取得税がかかる場合があります。また、不動産取得税がかからなくても、他の税金がかかりますので、その点は注意しておかなければいけません。

この記事では、相続でも不動産取得税がかかるケースや、不動産取得税の計算方法、不動産相続時にかかる税金などについて解説します。

目次

1章 相続時に不動産取得税はかからない!

冒頭でも解説しましたが、相続で不動産を取得した際には不動産取得税はかかりません。

不動産取得税は、生きている人から不動産を取得した際に課税される税金だからです。

しかし、一部のケースでは、不動産取得税が課税されることがあります。それについては次章にて詳しく解説します。

2章 相続の場面で不動産取得税がかかるケース

ここでは、相続の場面で不動産取得税がかかるケースについて解説します。

2-1 遺言などで法定相続人以外が特定遺贈によって不動産を取得した時

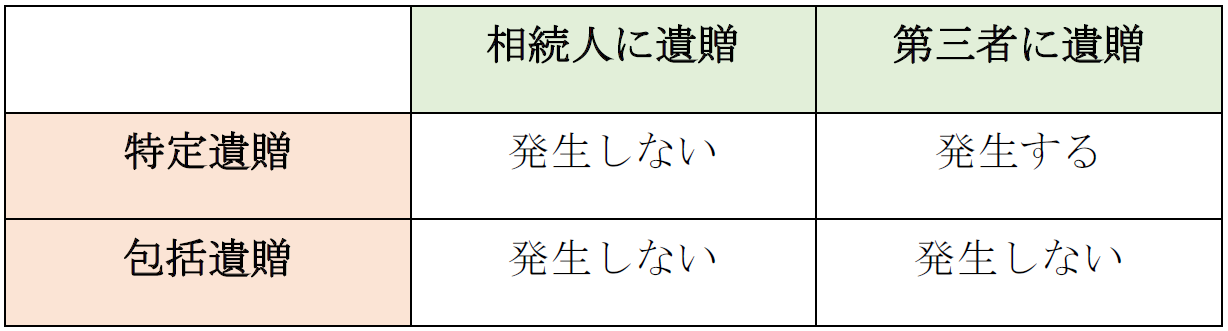

遺言などで、法定相続人以外の人に不動産を特定遺贈をした場合には、不動産取得税がかかります。

すこし複雑なので、ポイントを強調します。

①遺言により ②本来の相続人以外の人が ②特定の不動産のみ承継したケースです。

特定遺贈とは、財産を個別で遺贈することです。例えば、「○○の不動産をAに遺贈する」「○○の預貯金をBに遺贈する」「100万円をCに遺贈する」など、遺贈する財産を指定した場合、特定遺贈となります。

この特定遺贈を法定相続人以外に対して行った場合で、その対象となる財産が不動産の場合には、不動産取得税が課税されます。なお、対象者が法定相続人の場合は課税されません。

一方で、「Dにすべての財産を譲る」「Eに財産の1/3を譲る」など、財産の割合のみを指定して遺贈する方法を「包括遺贈」といいますが、包括遺贈の場合、対象者が法定相続人であってもそれ以外の人でも、不動産取得税は課税されません。

不動産取得税がかかるのは、【法定相続人以外】に【不動産】を【特定遺贈した】ときのみです。

法定相続人とは?

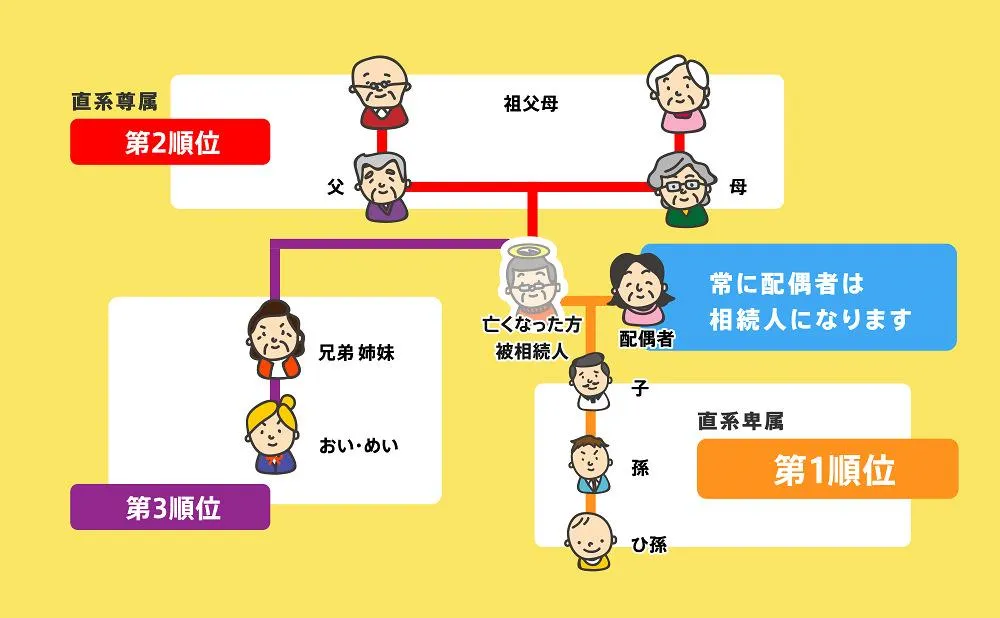

法定相続人とは、法律で決められた相続権を有する人です。

遺言書などで被相続人が相続する人を指定していない場合、法定相続人が相続することとなります。

法定相続人は以下のイラストのように順位が決められています。

- 常に相続人:配偶者

- 第一順位:子

- 第二順位:親

- 第三順位:兄弟姉妹

このように、血縁関係のある親族が法定相続人として定められており、これら以外の人が遺産を相続するためには、遺言書などによって指定する必要があります。

法定相続人についてより詳しく知りたい方はこちらをご覧ください。

2-2 生前贈与を受けた時

1章でもお話した通り、不動産取得税は「生きている人から不動産を取得した際に課税される税金」ですので、生きているときに財産を贈与する生前贈与で不動産を取得した場合には課税されます。

生前贈与した財産を相続時に相続財産に加算する制度(相続時精算課税制度)を使っていたとしても、不動産取得税は課税されるので注意しましょう。

相続時精算課税制度とは?

2,500万円までの生前贈与については贈与税が課税されず、相続時の相続財産に加算され、相続税が課税される制度です。2,500万円を超える部分に関しては金額に関わらず一定の税率【20%】が課税されます。

詳しい解説はこちら

3章 不動産取得税の計算方法

不動産取得税は、一般的な宅地の場合【固定資産税評価額の3%】です。たとえば固定固定資産税評価額が3,000万円の場合、90万円となります。

固定資産税評価額は、固定資産税評価通知書または固定資産評価証明書に記載されていますので、確認しましょう。

なお、不動産取得税には軽減措置があり、一定条件を満たしていれば税額を安くすることが可能です。その内容をここで解説します。

3-1 不動産取得税の軽減措置

取得した不動産が居住用の住宅・土地の場合、軽減措置を受けることが可能です。

条件や軽減率については「新築住宅」「中古住宅」でそれぞれ異なります。

3-1-1 新築住宅の場合

【軽減措置が受けられる建物の条件】

※「一戸建以外の住宅」とは、マンション等の区分所有住宅又はアパート等構造上独立した区画を有する住宅をいいます。 【控除額】 | |||||||||||||||

【軽減措置が受けられる土地の条件】

【控除額】

| |||||||||||||||

3-1-2 中古物件の場合

【軽減措置が受けられる建物の条件】

【控除額】

| ||||||||||||||||||

【軽減措置が受けられる土地の条件】

【控除額】

|

4章 不動産を相続した時にかかる税金

不動産を相続した場合、不動産取得税がかからずとも、他の税金が課税されます。

課税される税金は以下のとおりです。

| 相続税 | 期限 | 相続開始から10か月以内 |

| 支払先 | 税務署 | |

| 登録免許税 | 期限 | 登録申請時に印紙で納付する |

| 支払先 | 国 (印紙は郵便局等で購入可能) |

それぞれ詳しく見ていきましょう。

4-1 相続税

相続税は、不動産を含む、相続した遺産総額から算出します。

相続税の算出方法は以下のとおりです。

- 基礎控除の算出 3,000万円+600万円×法定相続人=基礎控除額

- 課税対象額の算出 遺産総額-基礎控除額=課税対象額

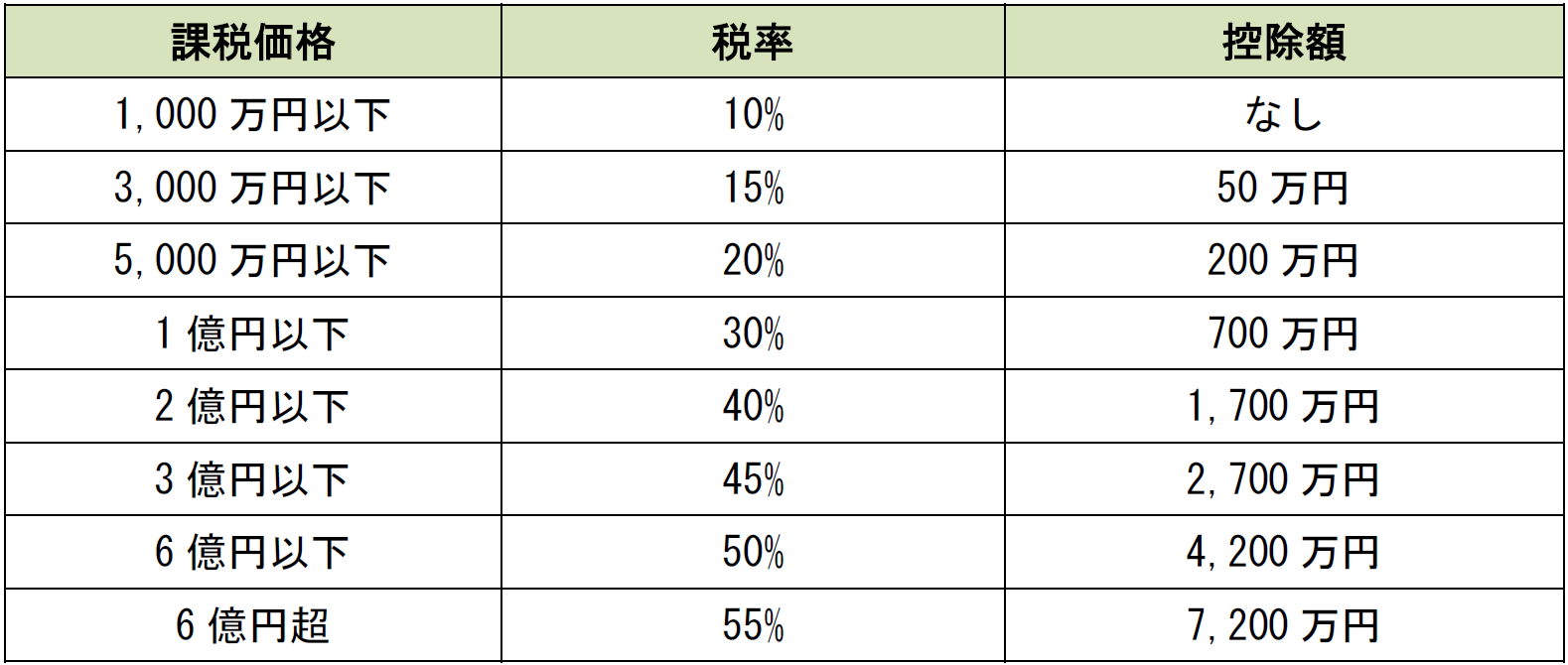

- 相続税額の算出 課税対象額×税率-控除額=相続税額

相続税の税率・控除は以下のとおりです。

相続税の計算について詳しく知りたい方はこちら

なお、不動産は、現金などと異なり、金額が明確ではないため、相続税を算出するためにあらかじめ評価額を算出しなければいけません。

不動産の評価額の算出方法は以下のとおりです。

| 土地 | 路線価方式:宅地が接する路線価×土地の面積 倍率方式:固定資産税評価額×一定の倍率を米倍率方式は路線価のない地域の場合に活用します。 |

| 建物 | 固定資産税評価額 |

不動産評価額の算出には、専門的な知識が必要であるため、評価をする場合には税理士や不動産鑑定士などの専門家へ依頼する必要があります。

不動産の評価方法について詳しく知りたい方はこちら

では具体な例で見てみましょう。

相続税の算出例

- 【遺産総額】1億円(現金5,000万円 不動産5,000万円)

- 【相続人】2人(長男・長女)

- 【相続割合】長男:1/2(不動産) 長女:1/2(現金)

- 【控除額】3000万円+600万円×2=4200万円

- 【課税額】1億-4200万円=5800万円長男:2900万円 長女:2900万円

- 【税率・控除額】税率:15% 控除額:50万円

- 【相続税】2900万円×15%-50万円=385万円

相続税について詳しく知りたい方はこちらも合わせて御覧ください

4-2 登録免許税

登録免許税とは、登記手続きをする際に国に収める税金です。

登記をするに至る経緯によって税率は変わります。

相続における名義変更については、不動産の固定資産評価額の0.4%の登録免許税が課税されます。例えば、不動産の評価額が1000万円の場合の登録免許税は4万円となります。

一方で、贈与の場合は、固定資産税評価額の2%と定められています。不動産の評価額が1,000万円の場合の登録免許税は20万円となります。

納税書などで納税するのではなく、納める額の分だけ印紙を購入することで納めます。

登録免許税について詳しく知りたい方はこちら

まとめ

不動産を相続した場合には、原則として不動産取得税はかかりません。

しかし、遺言などによって法定相続人以外に特定遺贈をした場合や、生前贈与をした場合には不動産取得税がかかるので注意しましょう。

また、不動産取得税がかからなくても、不動産を相続すると相続税や登録免許税がかかります。

不動産の相続について不安があれば、司法書士や税理士など詳しい専門家へ相談するのが良いでしょう。

(まだ評価がありません)

(まだ評価がありません)