親が田舎で「山林」を所有している場合、将来の相続についてしっかり考えておかなければなりません。

相続財産の中でも、山林は活用しにくく管理にも手間がかかるからです。

さらに、所有しているだけで固定資産税もかかってしまうので、相続したくない人もいるでしょう。

親が所有している山を相続したくない場合には、相続放棄や売却などの処分を検討しておくのがおすすめです。

また、山林の相続は宅地の相続とは異なる手続きも必要になり、速やかな対応が求められます。

本記事では、将来山林を相続するための手続き方法や山林を相続するメリット・デメリットまでしっかりと解説いたします。

目次

1章 山林は法定相続人が相続する

まずは、故人が山林を所有していたとき、誰がどのような基準で相続するのか解説していきます。

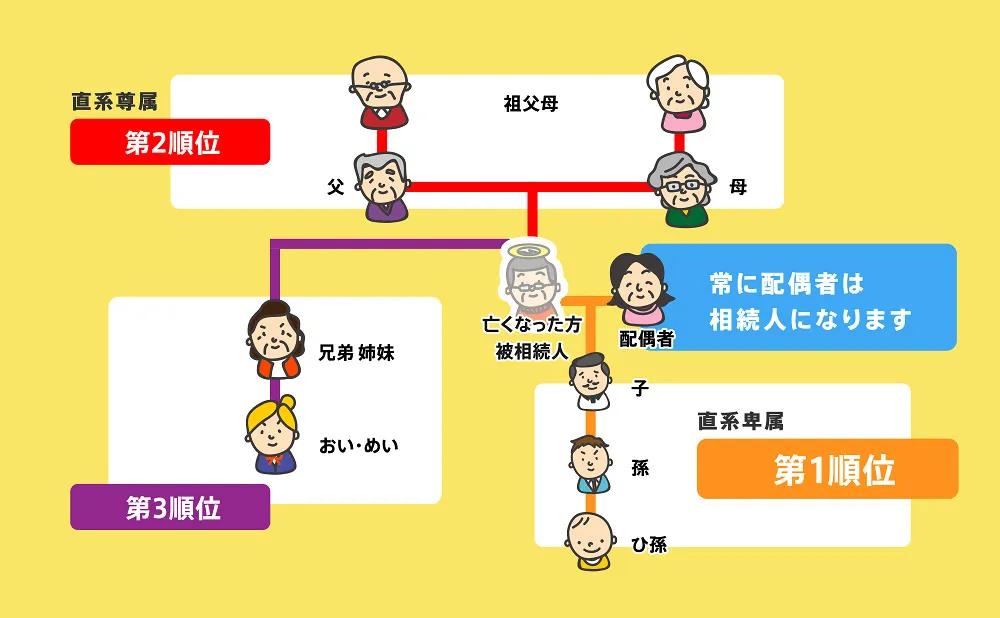

山林を含む相続財産は、法律で相続する順番が決まっており、相続する人を「法定相続人」といいます。

法定相続人とは、以下のように故人との関係性によって順位が決められています。

- 配偶者:常に相続人になる

- 第1順位:故人の子(直系卑属)

- 第2順位:故人の親(直系尊属)

- 第3順位:故人の兄弟姉妹

上記のように法定相続人の順位が決められているので、親が山林を所有していた場合、配偶者もしくは子供が山林を相続します。

相続人が複数いる場合には、全員で遺産分割協議という話し合いをし「誰が山林を相続するか」を決定しなければなりません。

遺産分割協議が完了するまでは、山林は相続人全員の共有状態となります。

なお、亡くなった人が遺言書を作成していた場合には、遺言書によって指定された人物が山林を相続します。

山林は相続財産の中でも不動産に含まれるので、相続時には登記名義変更手続きが必要です。

さらに、山林は市区町村や森林組合への届出や報告もしなければなりません。

山林相続時の手続きは3章で詳しく解説していきます。

2章 山林を相続するメリット・デメリット

本章では、山林を相続する際に考えられるメリットやデメリットを解説いたします。

メリットとデメリットは、それぞれ以下の通りです。

| メリット | デメリット |

|

|

2-1 山林を相続するメリット

山林を相続するメリットは、下記の4つです。

- 山林を貸し出して活用できる

- 木材の売却(林業)ができる

- レクリエーションの場として活用し地域貢献ができる

- 太陽光発電に活用できる

2-1-1 山林を賃し出して活用できる

山林の場所や大きさなどにもよりますが、自治体や林業を行っている業者などに貸し出し、利益を得られる可能性があります。

木材を扱う業者だけではなく、山林内で採れるキノコや山菜などを採取する業者も借り手となります。

自然環境を守るためなどに山林地の活用をサポートしている自治体もあるので、関心があれば役所で相談してみましょう。

2-1-2 木材の売却(林業)ができる

林業を営む方は、木材を売却して利益を得ることも可能です。

自分で林業をしなくても、人を雇って収益化する方法があります。

2-1-3 レクリエーションの場として活用し地域貢献できる

近年ではキャンプやハイキングなどのアウトドア人気が高まっています。

山林を地域のレクリエーションの場として役立てれば地域貢献が可能です。

2-1-4 太陽光発電に活用できる

山林は広大なので、太陽光発電用の機材を置ける場所がたくさんあります。

日当たりの良い斜面などに上手にソーラーパネルを設置したら、効率よく売電できるケースが少なくありません。

2-2 山林を相続するデメリット

山林を相続すると、以下のような4つのデメリットがあります。

- 売りにくい

- 収益化しにくい

- 管理の手間や固定資産税の負担がかかる

- 将来、子(孫)に負担をかける

2-2-1 売りにくい

山林は宅地などを比べると、買い手を見つけるハードルが高くなります。

また、広さの割に売却価格は安くなり、売却によって利益を得るのは簡単ではありません。

2-2-2 収益化しにくい

山林は商業地に比べると収益化が困難です。

林業を行う、林産物を売るなどをしても中々利益が出ないケースも多くなっています。

自分では林業や林産物業をできない方は人を雇う必要がありますが、そうすると更に利益が出にくくなるでしょう。

2-2-3 管理の手間や固定資産税の負担がかかる

山林を放置しているとどんどん荒れてきます。

管理が必要ですが、自分で管理するのは難しいので業者に依頼するケースが多く、管理コストもかかってしまうでしょう。

また、山林を活用せずに所有しているだけでも毎年固定資産税の負担が発生します。

2-2-4 子供や孫にも引き継ぎ負担をかける

山林を相続すると、将来自分が亡くなったときに子どもに山林を引き継ぐことになります。

そうなると、子どもにとっても山林が「荷物」となる可能性が高まります。

また、子どもが亡くなったときには孫に引き継がれ、子孫に負担をかけ続けることになりかねません。

このように、山林を相続する際には様々なメリットとデメリットがあります。

相続財産に山林が含まれる場合には、相続し活用するのか決断をしなければなりません。

山林を相続するかの判断基準になるのは、「売却・賃貸など活用できるかどうか」です。

将来的に、山林で得られる利益よりもコストの方がかかると予測できるのであれば相続せず手放すことも検討しておきましょう。

相続した山林を手放す方法は、本記事の5章で紹介しています。

3章 山林を相続時に行う手続き

山林を所有していた人が亡くなった場合には、まずは遺言書を探しましょう。

遺言書がなければ、相続人全員で遺産分割協議を行って誰が山林を相続するか決めます。

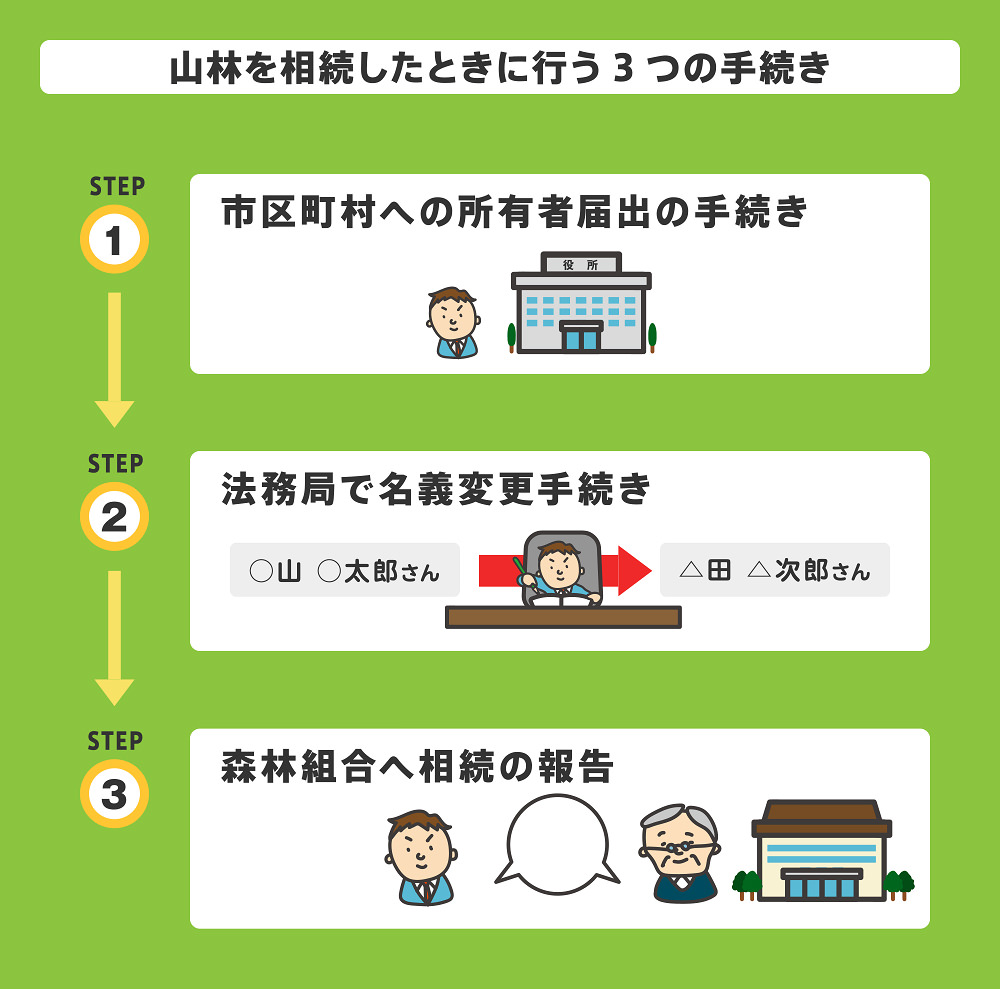

山林を相続する人物は、以下の手続きを行います。

それぞれ詳しく確認していきましょう。

3-1 市区町村への所有者届出の手続き

山林を相続したら、90日以内に市区町村へと「所有者の届出」をしなければなりません。

その際、相続を証明する戸籍謄本や山林の位置を示す図面などの書類が必要です。

届出をしないと10万円以下の罰金が科される恐れがあるので、早急に役所に連絡して手続きをしましょう。

3-2 法務局で名義変更手続き

山林を相続したら、「所有名義」を変更しなければなりません。

名義変更は「法務局」で行います。

名義変更手続きに必要な書類は、主に以下の通りです。

- 亡くなった人の出生から死亡時までの戸籍謄本類

- 住民票の除票

- 相続する人の住民票

- 印鑑登録証明書

など

なお、必要書類は遺言書によって登記するのか、遺産分割協議書によって登記するのかでも変わってきます。

相続登記手続きについては、こちらの記事に詳しく解説しているのでご参照ください。

これまで当事者の判断に任されていて、義務化されていなかった相続登記が2024年から義務化されます。

相続した不動産を3年以内に登記しなかった場合、10万円以下の過料を受ける可能性があります。

相続登記がまだお済みでない方は、まずは早めに相続登記を行っておきましょう。

相続登記は、自分で行うこともできますが、司法書士に依頼することも可能です。

相続登記の義務化に関しては、以下の記事で詳しく解説しています。

3-3 森林組合へ相続の報告

山林を相続した場合、森林組合に報告をして売却や管理の希望を伝えておくことをおすすめしあす。

売却や管理の希望を意思表示をしておけば、森林組合が山林の買手や借り手を見つけてくれる可能性があるからです。

自分一人で山林活用をするのは難しいので、森林組合の力を借りましょう。

また、山林などの財産を相続した場合には、相続税申告が必要になる場合があります。

山林を相続した際の相続税の計算方法について次の章で確認していきましょう。

4章 山林の相続税の計算方法

山林を相続したら「相続税」がかかる可能性があります。

山林などの財産を相続したときには、財産ごとの相続税評価額を計算し合計した金額に対して相続税の税率を掛けて計算します。

相続税の計算方法と山林の相続税評価額計算方法を見ていきましょう。

4-1 相続税の計算方法

基本的な相続税の計算方法は、以下の通りです。

- 遺産総額を算出

- 基礎控除をマイナスする

- 法定相続分に応じて相続税率を掛け算する

- 実際の遺産取得割合に応じて相続税を配分する

それぞれ見ていきましょう。

STEP① 総遺産額を算出する

まずは、すべての遺産額を合計して総遺産額を算出します。

資産と負債の評価を行い、差引をすれば総遺産額を計算可能です。

なお、葬儀費用も引くことができます。

例えば、資産が1億円、負債が2,000万円、葬儀費用が200万円の場合総遺産額は7,800万円です。

STEP② 基礎控除をマイナスする

相続税には「基礎控除」が認められます。

基礎控除は「3,000万円+法定相続人数×600万円」です。

総遺産額からこの基礎控除の数字をマイナスした価額が課税対象です。

基礎控除を引いて、マイナスになるなら相続税はかかりません。

例えば、総遺産額が7,800万円で相続人が子ども達3人なら基礎控除4,800万円が差し引きされます。

そのため、課税対象遺産額は3,000万円です。

基礎控除の詳しい解説はこちら

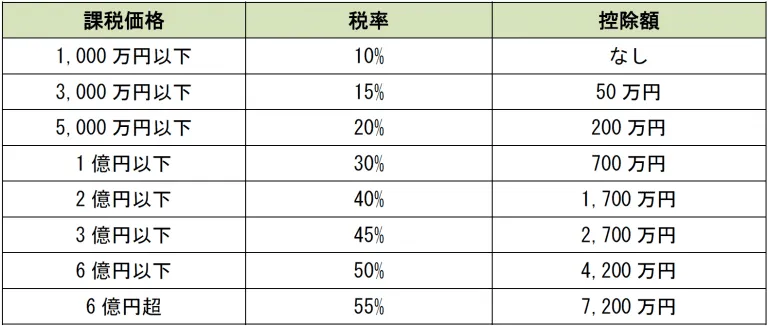

STEP③ 法定相続分に応じて相続税率を掛け算する

課税される遺産額を計算できたら、その金額を法定相続分に応じて配分し、それぞれに相続税率をかけ算します。

相続税率表は、下記の通りです。

各自の相続税を合計した金額が、そのケースで課税される相続税額です。

例えば、課税対象遺産額が3,000万円、子ども3人が相続する場合、一人あたりの相続税額は100万円(3,000万円×3分の1×10%)です。

3人分を合計すると、300万円の相続税がかかる計算になります。

STEP④ 実際の遺産取得割合に応じて相続税を配分する

最後に、STEP③で計算した相続税額を実際の遺産取得割合に応じて各相続人に配分します。

配偶者が相続する場合などには控除も適用し、最終的な相続税額が確定します。

例えば、長男が2,000万円、次男が500万円、三男が500万円分の遺産を相続する場合を考えてみましょう。

相続税が300万円なら長男が200万円、次男と三男が50万円ずつの相続税を負担します。

4-2 山林の相続税評価方法

先ほど解説したように、相続税を計算する際には各財産の相続税評価額を算出しなければなりません。

山林の評価方法は相続した山林の種類によって異なります。

それぞれ見ていきましょう。

4-2-1 純山林と中間山林の評価方法

純山林とは、市街地から離れた場所にあり宅地の影響が及ばない山林です。

一方で、市街地ではないけれども多少近隣宅地による影響を受ける山林を中間山林と呼びます。

純山林と中間山林の場合、「倍率方式」を用いて評価します。

倍率方式とは、固定資産評価額に一定の倍率を掛け算して相続税評価額とする計算方法です。

例えば、山林の固定資産評価額が120万円、評価倍率が3.0の場合、相続税評価額は120万円×3.0=360万円となります。

4-2-2 市街地山林の相続税評価の評価方法

市街地山林とは、市街地にあり宅地の影響を大きく受ける山林です。

市街地山林の相続税評価額は、比準方式または倍率方式を用いて評価します。

比準方式とは、山林を宅地として評価した場合の価額から、山林を宅地に転用する造成費用を控除して評価額を求める計算方法です。

例えば、宅地としては1㎡あたり15万円の価値があり、宅地に造成する費用が1㎡あたり10万円かかる山林(面積が100㎡)のケースを考えてみましょう。

この場合(15万円-10万円)×100㎡=500万円が批准方式による評価額となります。

山林の相続税評価方法はケースごとに異なり、複雑な計算が必要です。

自分で正確な金額を計算することは難しいので、税理士に相談して算定してもらいましょう。

5章 山林を相続すべきかの判断基準

ここまでは山林を相続したときの手続きや相続税の計算方法を紹介してきました。

しかし、そもそも相続した山林の価値や状況、他の相続財産の内容によっては山林を相続しない方が良いケースもあるので注意が必要です。

山林を相続すべきかの判断基準は、以下の通りです。

- プラスの相続財産よりもマイナスの相続財産が多いとき

- 山林の固定資産税や管理費を含めるとマイナスになりそうなとき

- 山林に買い手が見つかりそうなとき

それぞれ詳しく解説していきます。

5-1 プラスの相続財産よりもマイナスの相続財産が多いとき

山林や預貯金、株式などのプラスの相続財産よりも借金などのマイナスの相続財産の金額が多いときには、相続放棄を検討した方が良いでしょう。

相続財産には借金などのマイナスの財産も含まれ、相続してしまうと相続人が故人の借金を返済しなければならなくなるからです。

そのため、相続が発生したときには故人が遺した財産の内訳や金額を調査しておく必要があります。

5-2 山林の固定資産税や管理費を含めるとマイナスになりそうなとき

山林を相続したときには、将来的にかかるであろう固定資産税や管理費も考慮しなければなりません。

相続発生時点では山林含むプラスの相続財産がマイナスの相続財産を上回るとしても、活用予定がなく管理費のみかかり続ける山林を相続してしまうとトータルで損をしてしまう恐れがあるからです。

そのため、相続財産に山林が含まれるときには、単純な評価額だけでなく以下もシミュレーションしておきましょう。

- 山林の活用方法や売却見込み額

- 山林の固定資産税や管理費

5-3 山林に買い手が見つかりそうなとき

相続した山林を活用する予定はないものの現段階で買い手が見つかりそうなケースでは、売却見込み額と売却にかかる費用のどちらが多くなりそうかシミュレーションしてみるのがおすすめです。

売却にかかる費用よりも売却見込み額が高くなりそうであれば、山林を相続した後に売却してしまっても良いでしょう。

一方で、売却見込み額よりも売却費用が多くなりそうなケースでは、山林を相続せず放棄することも検討しましょう。

本章で解説した判断基準で考えた結果、「山林はいらない、手放したい」と思った人向けに、いらない山林を相続してしまったときの対処法を次の章で解説していきます。

6章 いらない山林を相続したときの対処法

本記事で解説してきたように、山林を相続するにはデメリットもあります。

また、山林を相続するとなると様々な手続きが必要であり、相続税がかかる場合もあります。

そのため、「山林を相続したくない」「山林はいらない」と考える人もいるのではないでしょうか。

山林を相続したくないときの対処法は、主に以下の4つです。

- 寄付する

- 相続放棄する

- 売却する

- 相続土地国庫帰属制度を利用する

それぞれ詳しく見ていきましょう。

6-1 寄付する

山林を相続したものの使い道がない場合、寄付するのも選択肢のひとつです。

自然保護のために有用な山林や市民のレクリエーションの場として活用しやすい山林などであれば、自治体が寄付を受け入れてくれる可能性もあります。

必ず寄付できるわけではありませんが、一度役所で相談してみましょう。

その際、山林情報がわかるように公図や不動産全部事項証明書、写真などの資料をもっていくと話がスムーズに進むはずです。

民間会社などの法人や個人で山林を受け取ってくれる人がいれば、そういった人や法人に寄付する方法もあります。

なお、寄付する場合でも、事前に法務局で不動産の名義変更を行わなければなりません。

6-2 相続放棄する

寄付できなかった場合、相続放棄する方法があります。

相続放棄すると、一切の財産を相続しないので山林の相続も避けられます。

ただし、相続放棄をしてしまうと、山林以外の財産もまったく相続できなくなるので注意が必要です。

山林の他に、価値の高い資産や守りたい財産が相続財産に含まれる場合には、相続放棄は選択しない方が良いでしょう。

相続放棄したいときには、亡くなった人の住所地を管轄する家庭裁判所で「相続放棄の申述」をします。

裁判所が相続放棄の申述を受理すれば、その人は始めから相続人ではなかったことになって山林の相続を回避可能です。

山林の相続放棄を検討する人は以下の記事をご参考にしてください。

6-3 売却する

山林を相続したくない場合、売却を検討してみても良いでしょう。

山林を売却する場合、自分一人で買い手を探すのは大変です。

森林組合や山林バンクなどに相談してみるのがおすすめです。

山林バンクとは、全国の山林の売買のマッチングを行っているサイトです。

寄付の場合と同様に、売却する前には法務局で不動産の名義変更を行う必要があります。

6-4 相続土地国庫帰属制度を利用する

相続土地国庫帰属制度を利用すれば、相続や遺贈によって取得したいらない山林を国に返却できます。

ただし、制度を利用する際には下記の点に注意が必要です。

- すべての土地で制度を利用できるわけではない

- 制度利用時には10年分の管理費用相当分の負担金を納めなければならない

- 申請する前に相続登記が必要

上記のように、相続土地国庫帰属制度を利用できる土地は限られています。

申請時には山林の名義変更手続きも必要なので、まずは相続登記を扱っている司法書士に相談するのが良いでしょう。

まとめ

山林を相続して放置すると管理コストなどの負担がかかり続けてしまいます。

また、放置した山林の価値が将来的に高くなるとは考えにくくリスクがどんどん大きくなってしまう可能性が高いです。

そのため、親が山林を所有しているのであれば、相続して使い道があるのか売却は可能かなどのシミュレーションをしておきましょう。

なお、山林を相続する場合には名義変更手続きが必要ですし、相続放棄する場合には期限内に家庭裁判所に申立手続きが必要です。

どちらの手続きも自分で行うのは大変なので、司法書士などの専門家への相談をおすすめします。

グリーン司法書士法人では、相続登記と相続放棄どちらについても対応可能です。

山林を相続すべきか判断に迷われている人もぜひ一度ご相談ください。

不動産の名義変更(相続登記)について詳しく知りたい人はこちら

相続放棄について詳しく知りたい人はこちら

よくあるご質問

山林の相続手続きはどうする?

山林を所有していた人が亡くなったら、まずは遺言書を探しましょう。

遺言書がない場合は、相続人全員で遺産分割協議を行い、誰が山林を相続するか決めます。

山林を相続する手続きの流れは以下のとおりです。

①市区町村への所有者届出の手続き

②法務局で名義変更手続き

③森林組合へ相続の報告

詳しくは下記リンク先をご参考にしてください。

▶山林を相続時に行う手続き

相続した山林の処分はどうしたらいいの?

「山林を相続したくない」「山林はいらない」と考える方もいるのではないでしょうか。

山林を相続したくないときの対処法は、主に以下の3つがあります。

①寄付する

②相続放棄する

③売却する

山林を相続するとなると様々な手続きが必要ですし、相続税が発生する場合もありますので、相続したくない場合は、ご紹介した方法を検討してみましょう。

詳しくは下記リンク先をご参考にしてください。

▶いらない山林を相続したときの対処法

(まだ評価がありません)

(まだ評価がありません)