不動産の名義変更をする場合、各種税金がかかりますが、

かかる税金は「売買」「贈与」「離婚」「相続」などケースによって異なります。

また、不動産の名義変更では、数百万単位の税金がかかることもあるため、事前に目安を知っておくことが非常に大切です。

あとから「こんなに税金がかかるとは思っていなかった…。」とならないよう、本記事を読んでしっかりと理解していただければと思います。

なお、本記事では不動産名義変更にかかる税金についてケース別に紹介しますので、ご自身のケースに応じてご覧ください。

目次

1章 不動産の名義変更にかかる税金

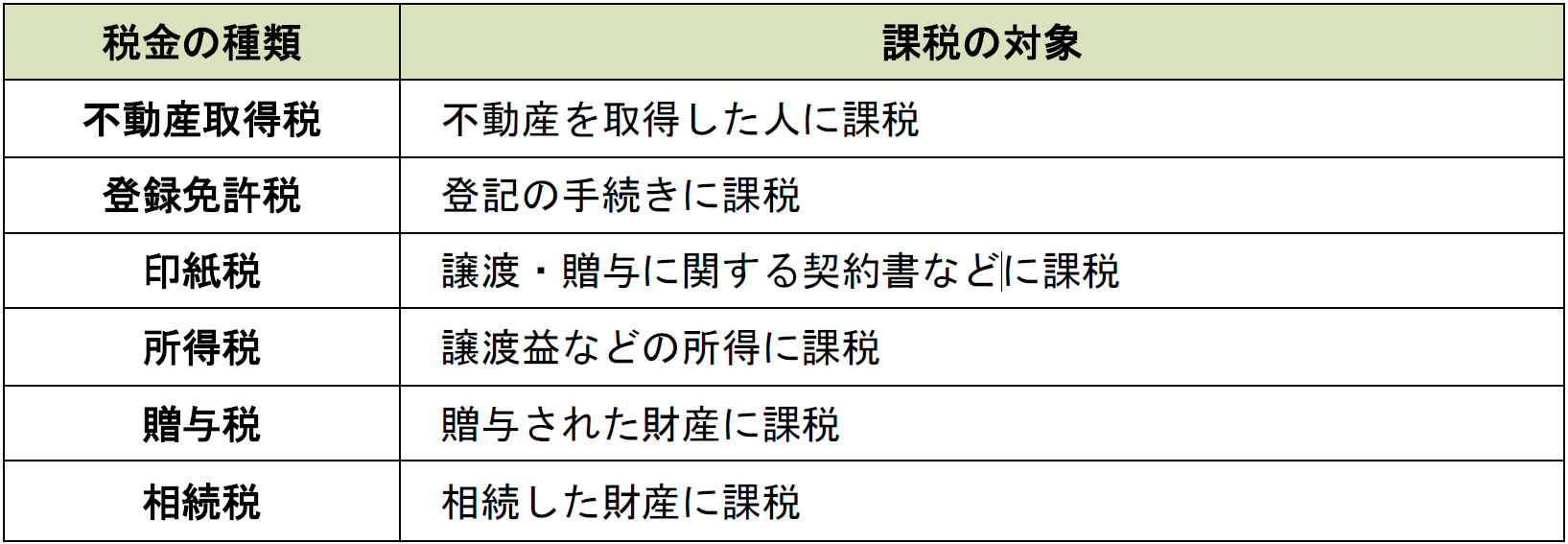

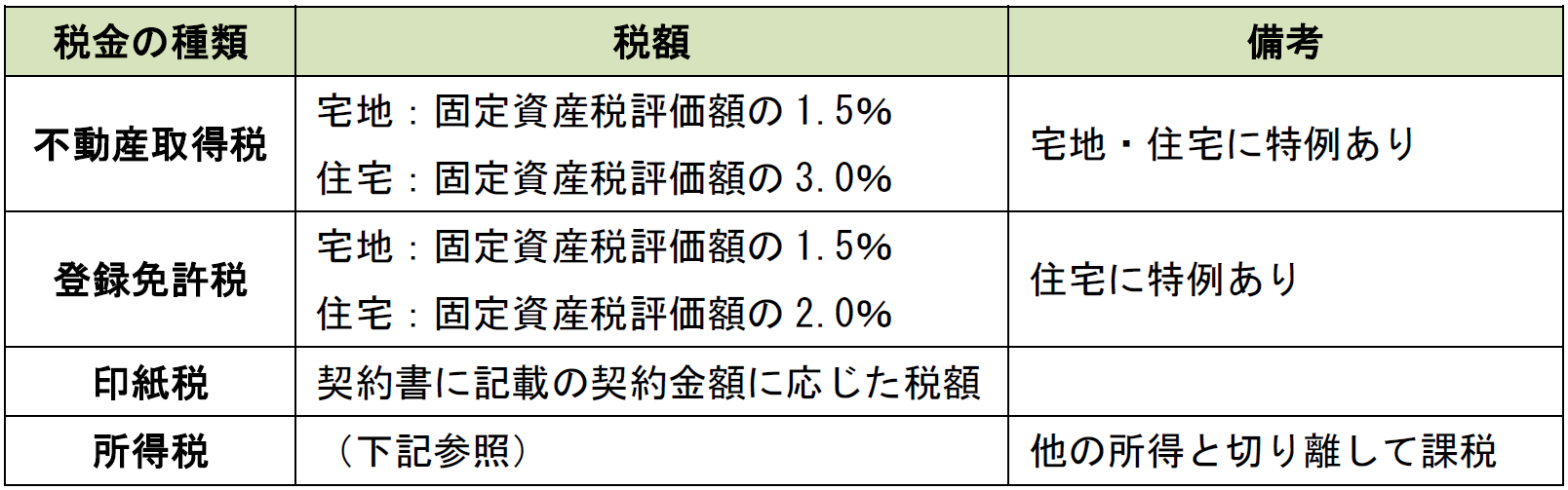

不動産の名義変更には、下記のようにいろいろな税金がかかります。本章では、それぞれの税金の概要を簡単にご紹介します。

1-1 不動産取得税

不動産取得税は不動産を取得した人、つまり名義を変更した後の所有者に課税される税金です。不動産の取引が有償であるか無償であるかにかかわらず課税されますが、相続で不動産を取得した場合は課税されません。

税額は、不動産の固定資産税評価額に所定の税率をかけて計算します。ただし、宅地については固定資産税評価額の1/2の金額に税率3%をかける特例があります。

下記のように一定の要件を満たす場合は、特例で税額が軽減されます。

- 新築住宅や耐震などの基準を満たす中古住宅を取得した場合は、固定資産税評価額から一定額をマイナスした金額に税率3%をかけます。

- 上記の住宅の土地を取得した場合は、一定の要件のもと税額が軽減されます。

特例により課税標準や税率が軽減されているものにつきましては、変更される可能性がありますので、都度確認した方がいいでしょう。不動産取得税は都道府県が課税する税金です。詳しい情報は各都道府県のホームページなどで確認してください。

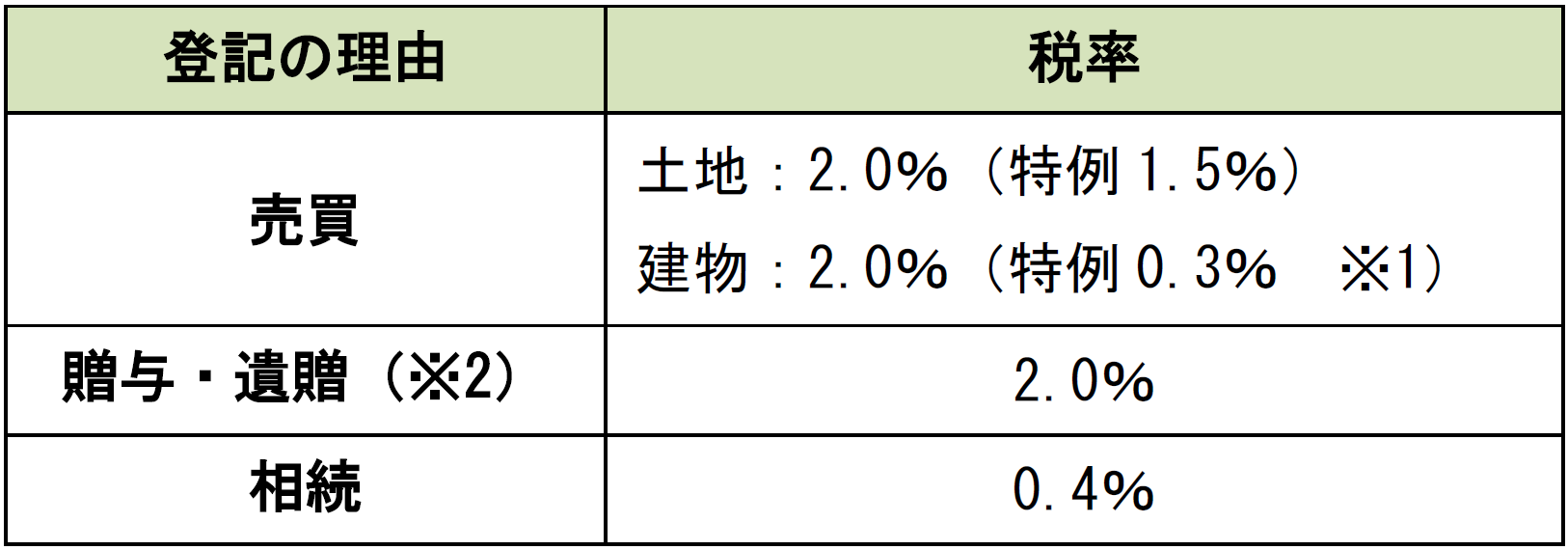

1-2 登録免許税

登録免許税は登記の手続きに課税される税金です。不動産の所有権は登記をすることで他者に主張することができるため、登記は不動産名義変更に欠かせない手続きとなります。

不動産名義変更にかかる登録免許税の額は、不動産の固定資産税評価額に下記の税率をかけて計算します。売買で住宅用の建物を取得した場合、一定の要件を満たせば特例で税額が軽減されます。

(新築住宅または建築後使用されたことのない住宅に関する特例は省略しています。)

(※1)耐震、耐火などの基準を満たす住宅の売買では税率が0.3%になります。

(※2)相続人以外への遺贈が該当します。相続人への遺贈は0.4%になります。

登録免許税の税率や住宅の軽減税率に関する詳しい情報は、国税庁ホームページを参照してください。

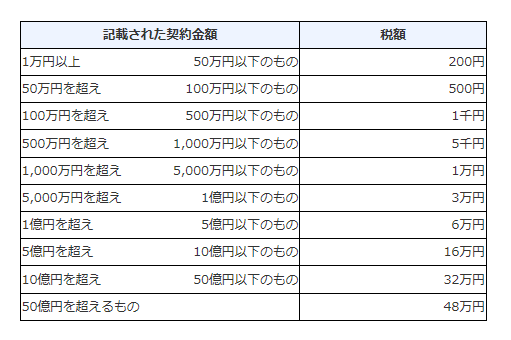

1-3 印紙税

不動産の譲渡で作成する契約書には印紙税が必要です。契約書に収入印紙を貼って消印をします。

不動産譲渡契約書の印紙税の額は、契約書に記載されている契約金額に応じて下記の表のとおり定められています。平成32年(2020年)3月31日までは税額が軽減されていて、下記の表は軽減後の税額を記載しています。

なお、売買契約だけでなく贈与契約の場合も印紙税は必要で、税額は契約書に金額の記載がない場合の200円となります。

(出典:国税庁ホームページ)

1-4 所得税

不動産を譲渡したことで利益を得た場合、その利益は譲渡所得として所得税(復興特別所得税・住民税も含む)が課税されます。マイホームの譲渡では3000万円の特別控除があり、売却益が3000万円を超える場合に所得税が課税されます。

不動産を売買して利益を得た場合だけでなく、離婚時の財産分与をするときに不動産の時価が購入価格を上回っている場合にも所得税が課税されます。また、実際の取引相場に比べて著しく安い金額で譲渡した場合には、贈与税が課税される場合もあります。

譲渡所得税について詳しく知りたい方はこちら

1-5 贈与税

不動産の贈与があった場合は、財産をもらった人に贈与税が課税されます。ただし、離婚時の財産分与では原則として課税されません。

暦年(毎年1月1日~12月31日)にもらい受けた財産の額から基礎控除額(110万円)を引いた額に、所定の税率(10%~55%)をかけて税額を計算します。贈与税は少ない金額に対して高い税率がかけられますが、相続精算課税制度や配偶者控除を利用することで税額が軽減できます。

贈与税とその控除制度について詳しく知りたい方はこちら

1-6 相続税

不動産を相続した場合、相続した人に相続税が課税されます。不動産以外の財産を含めた遺産の総額から基礎控除額(3000万円に法定相続人1人あたり600万円を加えた額)を引いた額が課税の対象になります。

配偶者の相続税が大幅に軽減される制度があるほか、亡くなった人の自宅や事業所の土地を相続した場合に税額計算上の評価額が軽減される特例もあります。

【注意】無償で取得した不動産の名義変更でも税金はかかる!

不動産は、売買だけでなく贈与や相続、離婚時の財産分与のように無償で取得する場合もあります。不動産名義変更にかかる税金の多くは、無償で不動産を取得して名義変更をするだけでも課税されます。

また、不動産を著しく安い金額で売買した場合は買い手に贈与税が課税されることがあるほか、離婚時の財産分与では不動産を譲り渡す人に所得税が課税される場合があります。

不動産名義変更に関する税金について正しく理解しておかなければ、思いもよらない税負担に苦しむことになります。このあと、売買・贈与・離婚・相続のそれぞれの不動産名義変更にかかる税金について詳しく解説します。

2章 売買で不動産名義変更をする場合

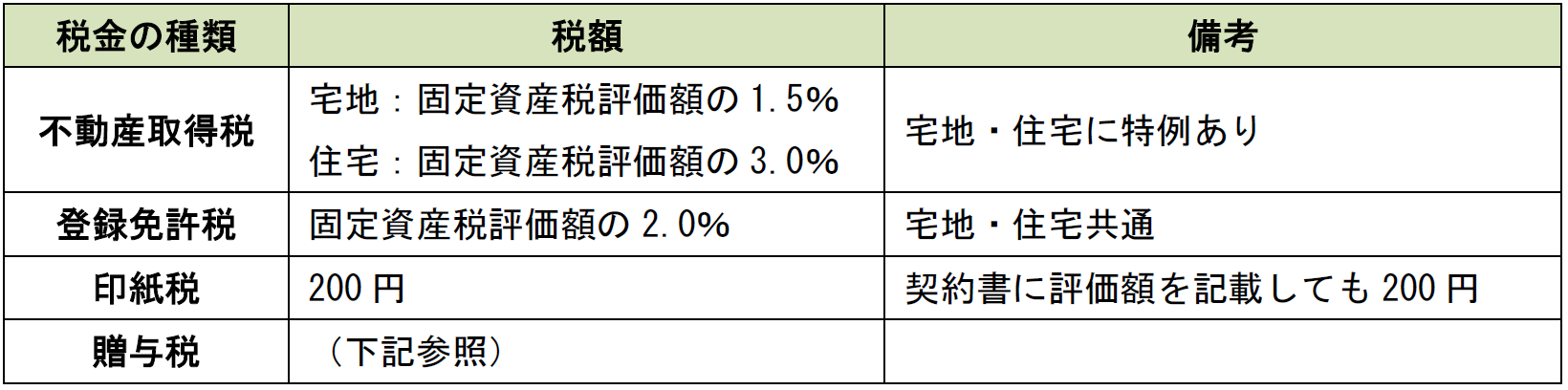

売買で不動産名義変更をする場合は、不動産取得税、登録免許税、印紙税がかかるほか、売却益に対して所得税がかかります。

このほか実務では、売買する不動産にかかるその年の固定資産税を売り手と買い手で精算します。

2-1 売却益に対する所得税

不動産を売却したことで利益を得た場合は、その利益は譲渡所得として所得税の課税対象になります。譲渡所得は次のように計算します。

譲渡所得=売却価格-取得費-売却費用-特別控除

- 取得費は不動産を買った金額ですが、手数料や増改築費用も含めます。

建物については減価償却費を差し引きます。

取得費が不明の場合や売却価格の5%よりも少ない場合は、売却価格の5%を取得費にできます。 - 売却費用は売却時の手数料などです。

- 特別控除は主にマイホームを売却したときなどに適用するものです。

マイホームの売却では3000万円の特別控除があります。(適用には条件があります。)

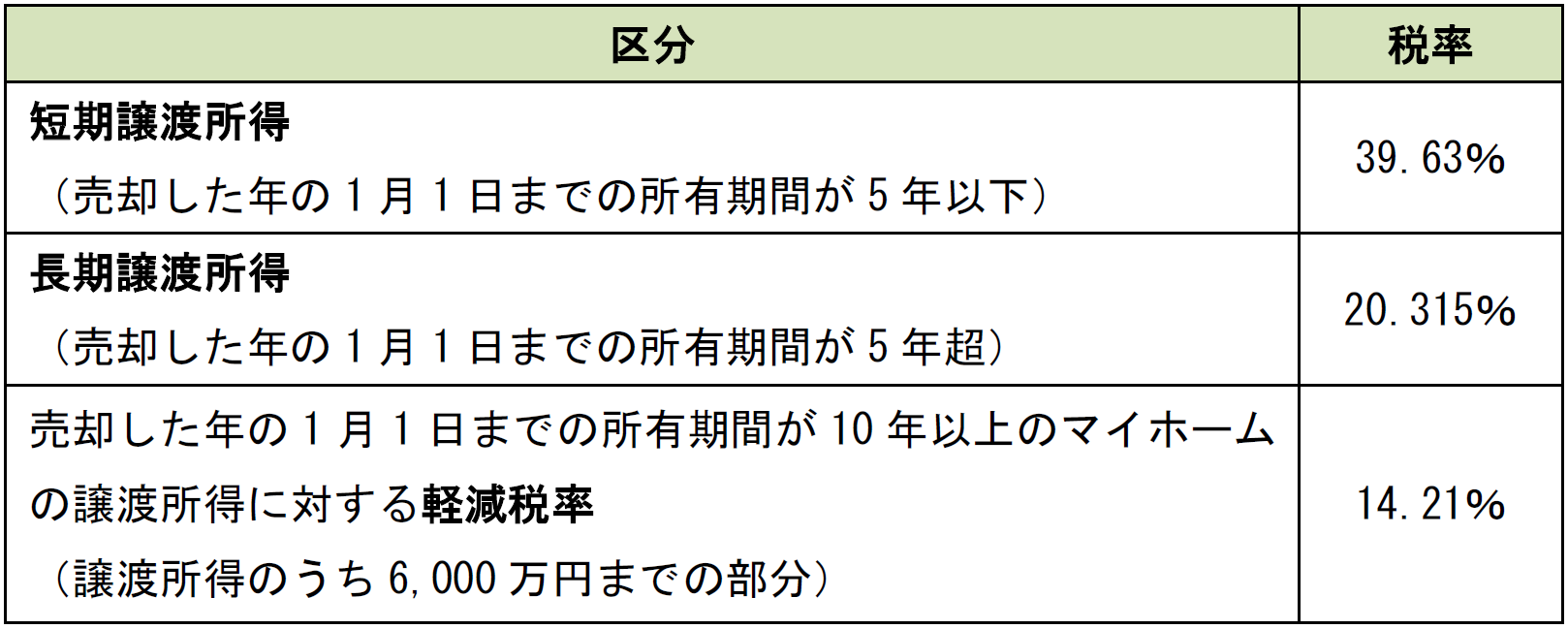

不動産の譲渡所得に対する所得税の税率は下記のとおりです。

(税率には復興特別所得税・住民税も含む)

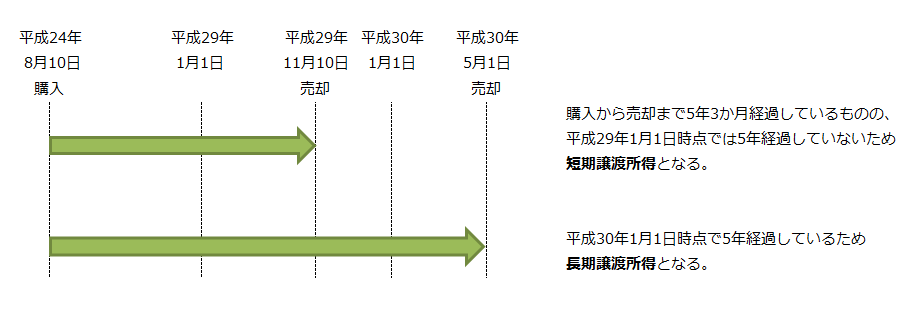

短期譲渡所得と長期譲渡所得では税率が大きく変わるため、売却の時期には注意が必要です。所有期間は売却した年の1月1日時点で判定するため、下の図のように売却時点で保有期間が5年以上あっても短期譲渡所得となることがあります。

2-2 身内で不動産売買をするときの注意点

親子や夫婦、同一生計の親族など、身内で不動産売買をする場合にはいくつか注意点があります。

まず、所得税に関する次の2つの特例が適用できません。

- マイホームの譲渡所得に対する3000万円の特別控除

- 10年以上所有のマイホームの譲渡所得に対する軽減税率

次に、付近の相場に比べて安い金額で売買した場合は、贈与税がかかることがあります。無償で贈与した場合の贈与税を避けるために、形式上安い金額で売買するような場合には注意が必要です。

どのようにすれば税負担が少なくなるかについては、不動産取引に精通した税理士に相談して検討することをおすすめします。

3章 贈与で不動産名義変更をする場合

贈与で不動産名義変更をする場合は、不動産取得税、登録免許税、印紙税がかかるほか、不動産の額に応じて贈与税がかかります。

贈与契約書に必要な印紙税は、契約書に金額の記載がない場合の税額200円となります。契約書に不動産の評価額を記載した場合でも契約自体は無償であるため、契約金額はないものとして印紙税は200円となります。

3-1 贈与財産に課税される贈与税

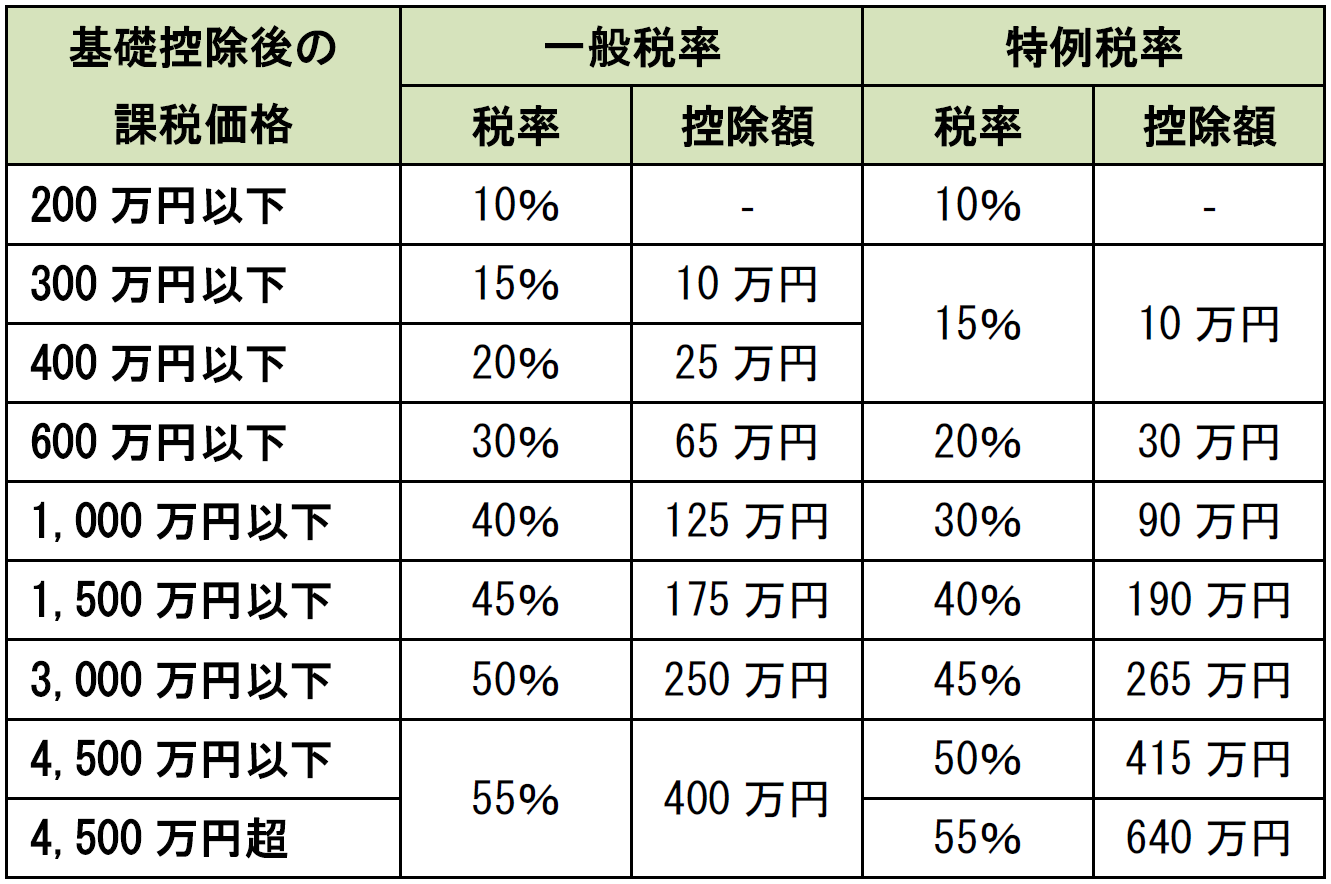

贈与税の額は、不動産の評価額から基礎控除額(110万円)を引いた額に所定の税率をかけて求めます。

不動産の評価額は固定資産税評価額を使いますが、土地については固定資産税評価額を1.1~1.2倍した値を使うほか、路線価を使う場合もあります。路線価を使った土地評価については、こちらの記事をご覧下さい

贈与税の税額速算表

基礎控除後の課税価格に税率をかけて控除額を引いたものが贈与税の税額となります。

(特例税率は、祖父母や父母などから、その年の1月1日時点で18歳以上の子・孫などへの贈与に適用します。)

(注)「18歳」とあるのは、令和4年3月31日以前の贈与については「20歳」となります。

3-2 贈与税の配偶者控除

結婚して20年以上経過した夫婦の間で自宅を贈与した場合は、2000万円まで贈与税が非課税になります。基礎控除と合わせると2110万円まで非課税になります。

ただし、贈与税の配偶者控除を適用するためには、納税額がなくても贈与税を申告する必要があります。

配偶者控除(別名:おしどり贈与)についての詳しい解説はこちら

3-3 相続時精算課税制度

贈与税には、1年ごとに課税される暦年課税のほか、贈与者が死亡したときの相続財産と一体で課税される相続時精算課税があります。

相続時精算課税には2500万円の特別控除があります。控除額を超える部分については20%の税率で贈与税が課税されます。贈与者が死亡したときは、贈与された財産と相続財産を合わせて相続税を計算し、すでに支払った贈与税を差し引いて納税します。

相続時精算課税は、原則として60歳以上の父母(祖父母)から18歳以上の子(孫)に贈与した場合に適用できます。

(注)「18歳」とあるのは、令和4年3月31日以前の贈与については「20歳」となります。

適用するためには、納税額がなくても贈与税を申告する必要があります。一度相続時精算課税を適用すると、同じ贈与者からの贈与で暦年課税を適用することはできません。

相続時精算課税制度についての詳しい解説はこちら

これまで相続時精算課税制度を利用すると、毎年の贈与税の基礎控除額110万円は利用できませんでした。

しかし、2024年1月1日以降は相続時精算課税制度を選択した人にも毎年110万円の基礎控除額が与えられます。

相続時精算課税制度に基礎控除額が導入されたことにより、下記のメリットがあります。

- 毎年110万円以下の贈与であれば贈与税の申告および納税は不要

- 毎年110万円以下の贈与であれば贈与財産を相続税の加算対象に含めなくて良い

贈与者の年齢によっては毎年の基礎控除額を利用して贈与すれば、贈与税および相続税を大幅に節税できるでしょう。

制度改正により相続時精算課税制度を利用すべきかお悩みの人は、相続に精通した税理士に相談するのがおすすめです。

4章 離婚で不動産名義変更をする場合

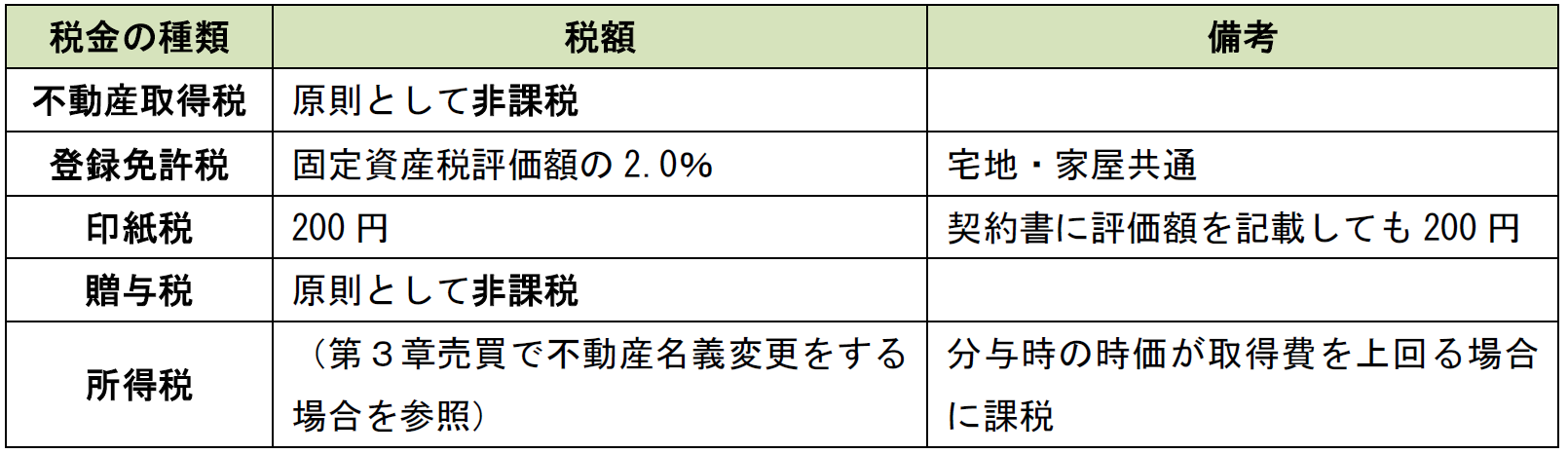

離婚時の財産分与で不動産名義変更をする場合は、登録免許税と印紙税がかかるほか、財産を渡した人に所得税がかかることがあります。

離婚時の財産分与は、もともと夫婦で協力して築いた財産を分け合うため、原則として不動産取得税はかかりません。ただし財産を分け合うのではなく、慰謝料あるいは離婚後の生活扶助を目的としている場合は課税されることがあります。

贈与税も原則としてかかりません。ただし、分与された財産が婚姻中に夫婦が協力して得た財産に比べて多すぎる場合は、その多すぎる部分に贈与税がかかります。贈与税や相続税を免れるために離婚したとみなされる場合は、分与財産のすべてに贈与税がかかります。

なお、分与した財産の時価が取得費を上回る場合には、その上回った部分に所得税が課税されます。

離婚時の財産分与で不動産名義変更をする場合の税金については、離婚時の財産分与に詳しい専門家に相談することをおすすめします。

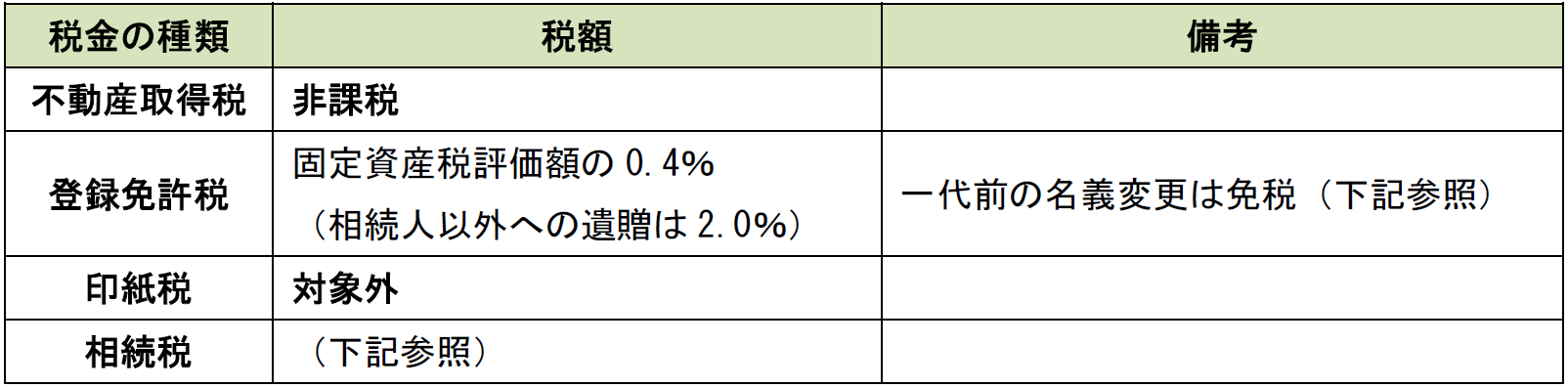

5章 相続で不動産名義変更をする場合

相続で不動産名義変更をする場合は、登録免許税と相続税がかかります。不動産取得税はかからず、契約書を作成することがないため印紙税の対象にはなりません。

“相続登記の義務化法案が可決されました”

令和3年(2021年)に相続登記義務化の法案が可決され、令和6年(2024年)までに施行予定となっています。このため、次の相続が発生した時には義務化されている可能性が高いでしょう。今のうちから、なるべく早く手続きをされるのがオススメです。

詳しくはこちらの記事をお読みください。

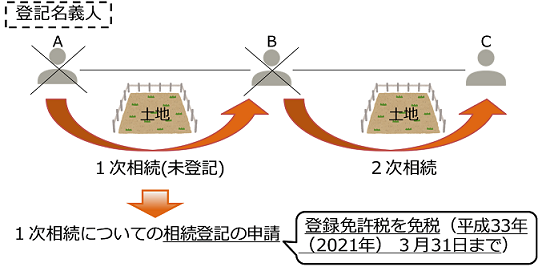

5-1 一代前の相続登記は登録免許税が免税になる

相続による不動産名義変更(相続登記)には期限がないことから、不動産の名義が祖父など二代以上前の親族のままになっているケースも多くみられます。

このような不動産を売却する場合は、現在の所有者に名義変更しなければなりません。登記名義人から現在の所有者に直接変更することはできず、相続の順序に従って登記を2回行う必要があります。

平成30年(2018年)4月1日から平成33年(2021年)3月31日までは、登記名義人からの相続(1次相続)に関する相続登記について、登録免許税が免税となります。

出典:法務局ホームページ

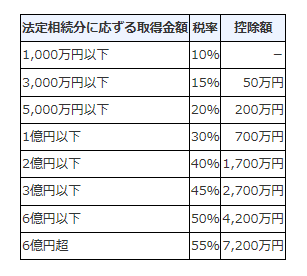

5-2 相続財産に課税される相続税

繰り返しになりますが、相続税は、不動産以外の財産を含めた遺産の総額から基礎控除額(3000万円に法定相続人1人あたり600万円を加えた額)を引いた額に対して課税されます。

ただし、配偶者については税額軽減の特例があり、亡くなった人の自宅や事業所の土地を相続した場合は税額計算上の評価額が軽減される特例もあります。

相続人は、相続人ごとに求めた相続税の合計額を実際の相続割合に応じて負担します。相続人ごとの税額は、課税対象の金額を法定相続分で分けた額に下記の税率をかけて控除額を差し引いて計算します。

(出典:国税庁ホームページ)

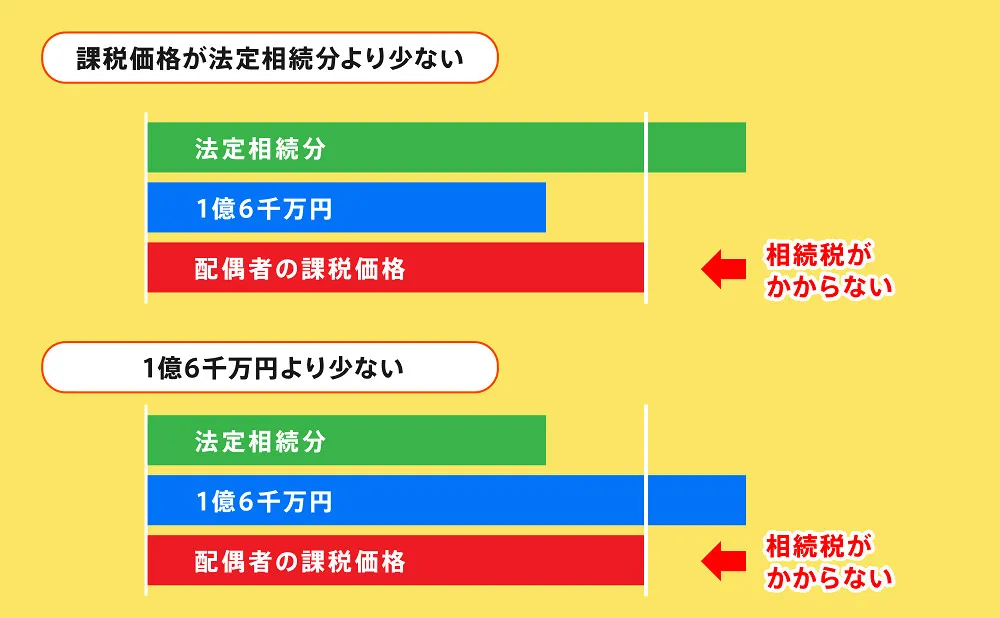

5-3 配偶者の税額軽減

配偶者が相続した財産のうち、1億6000万円以下あるいは法定相続分以下の部分については相続税がかかりません。

ただし、相続税の配偶者の税額軽減を適用するためには、納税額がなくても相続税を申告する必要があります。

5-4 小規模宅地等の特例

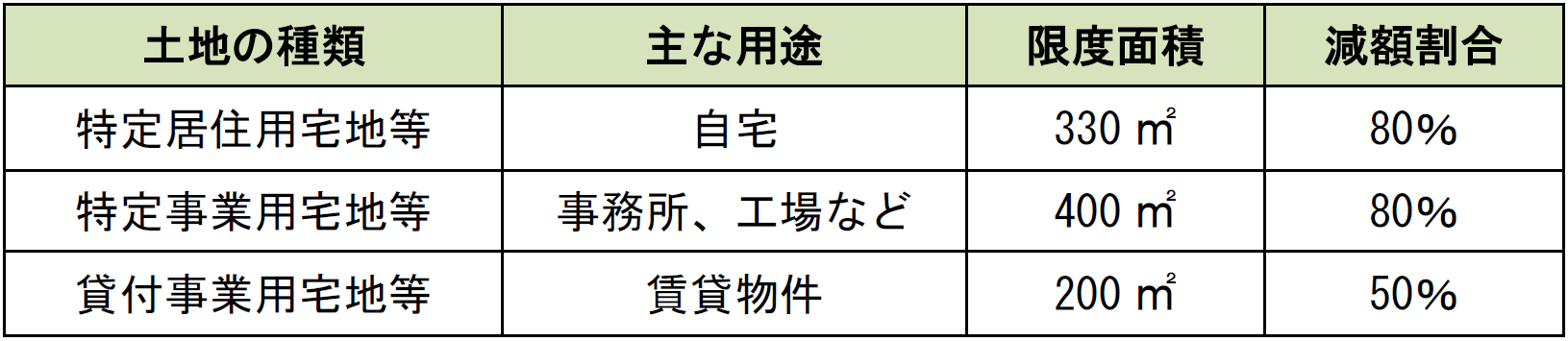

亡くなった人の自宅や事業所の土地を相続した場合は、税額計算上の評価額が減額されます。ただし、面積の上限があり、上限を超える部分は減額されません。土地の種類ごとの限度面積と減額割合は下記のとおりです。

小規模宅地等の特例を適用するためには、納税額がなくても相続税を申告する必要があります。

小規模宅地等の特例についての詳しい解説はこちら

6章 不動産名義変更は専門家に相談を

不動産名義変更に関する専門家は司法書士です。司法書士に相談すると、不動産名義変更にどのような税金が必要かがわかり、手続きの代行や個別の状況に応じたアドバイスも受けられます。

所得税、贈与税、相続税については、不動産以外の所得や財産がかかわるため、税理士に相談することになります。司法書士では対応できませんが、ワンストップで対応できる司法書士事務所に相談できると心強いでしょう。

不動産名義変更を司法書士に依頼したときの報酬の一般的な相場は、6万円~10万円が目安になります。ただし、不動産の数や評価額、地域により増減することがあります。

また、契約書の作成や不動産の調査など他の手続きが必要な場合は3万円~5万円程度高くなります。

まとめ

不動産名義変更にかかる税金にはいろいろなものがあり、どのような理由で名義変更されるかによって税金の種類が変わります。また同じ税金であっても、名義変更の理由によって税率が変わることもあります。

不動産名義変更では、実際にお金のやり取りがなくても税金がかかります。思わぬ税負担で困ることがないように、この記事の内容を理解しておくとよいでしょう。司法書士などの専門家に相談してみることもおすすめです。

よくあるご質問

不動産の名義変更の税金は誰が払う?

名義変更時にかかる税金を払う人物は、税金の種類によって異なります。

不動産取得税:不動産を取得した人

登録免許税:登記申請をする人

印紙税:不動産売買の契約書を作成・締結する人

所得税:不動産を売却して利益が発生した人

贈与税:不動産を贈与された人

相続税:不動産を相続した人

▶名義変更手続き時にかかる税金について詳しくはコチラ不動産の名義変更にかかる税金は何?

名義変更時にかかる税金は、主に下記の6つです。

・不動産取得税

・登録免許税

・印紙税

・所得税

・贈与税

・相続税

▶名義変更手続き時にかかる税金について詳しくはコチラ

よくあるご質問

不動産の名義変更の税金は誰が払う?

名義変更時にかかる税金を払う人物は、税金の種類によって異なります。

不動産取得税:不動産を取得した人

登録免許税:登記申請をする人

印紙税:不動産売買の契約書を作成・締結する人

所得税:不動産を売却して利益が発生した人

贈与税:不動産を贈与された人

相続税:不動産を相続した人

▶名義変更手続き時にかかる税金について詳しくはコチラ不動産の名義変更にかかる税金は何?

名義変更時にかかる税金は、主に下記の6つです。

・不動産取得税

・登録免許税

・印紙税

・所得税

・贈与税

・相続税

▶名義変更手続き時にかかる税金について詳しくはコチラ

(まだ評価がありません)

(まだ評価がありません)